来源:雪球App,作者: 奶牛的天空,(https://xueqiu.com/1707706450/304941614)

银行的股息提升可以为股价中长线牛市打下基础。今天来分析银行股息提升的三种驱动力。

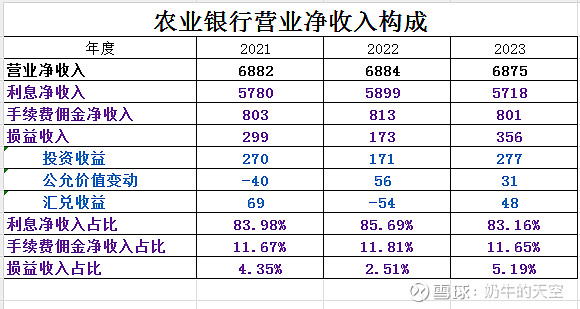

一、营收净收入增长驱动

银行的营业净收入由利息净收入、手续费佣金净收入、损益收入三者构成,目前大行的营业净收入主要还是以利息净收入为主。长期来看,银行想要依靠手佣净收入、损益收入大幅度提升来拉动营业净收入增长也比较难,所以关键点还是在利息净收入增长。利息净收入是由生息资产规模增长和净息差变化组成。

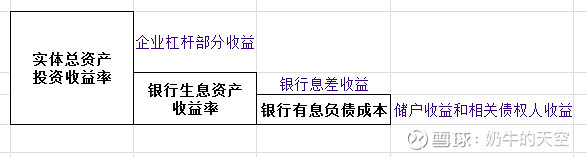

先看净息差,净息差本质上是全社会实体总资产投资收益率里的一部分,目前的净息差已经是属于压无压的阶段了,如果再继续压缩的话经营偏差的小银行可能就会顶不住,所以这些小银行对于四大行和招商银行来说可以起到一个安全垫的作用。

中长期的生息资产规模增长≈货币同比增长≈GDP增长+CPI+资产流通货币需求量增长。目前GDP增长目标是5%,CPI的十年平均值是1.8%,那中期视角生息资产规模的平均增长会在7%左右。长期视角来看,GDP体量继续变大后,增长可能会稍微降下来一些,后续CPI可能会适当起来一些,综合起来评估预计生息资产规模增长能维持在5%左右。

根据以上两点的分析,我们可以得到中期的银行营业净收入增长至少在7%以上(假设利息净收入的占比不变),长期的增长至少在5%以上,如果期间能叠加净息差上行的影响,营收净收入的增长幅度可以超过10%。

二、资产质量好转驱动

银行每季度都会计提信用减值损失支出,该笔支出计提后进入银行资产拨备,拨备可以用于不良资产核销及处理。资产质量好转也可以反过来影响银行的信用减值损失支出,这也就大家常常讲的银行资产质量好转返补净利润。

资产质量好转→减少拨备消耗→减少信用减值损失支出→增加净利润。

现在宏观经济面处于调整期,银行的资产质量属于承压阶段。等经济周期开始向上走的时候,银行的资产质量就会好转。

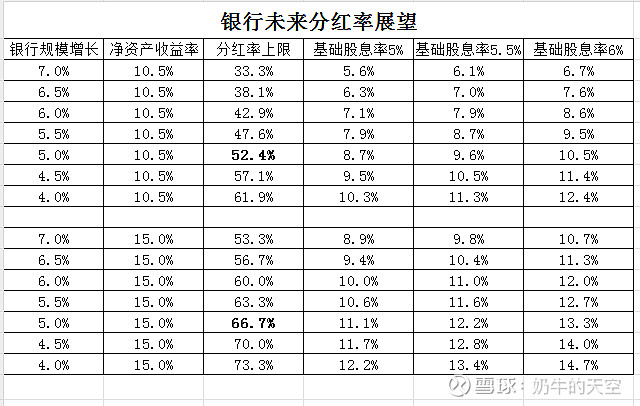

三、分红率提升驱动

目前,工商银行、建设银行、农业银行、中国银行、交通银行、邮储银行6大国有行的分红率都在30%左右,大部分优质银行的分红率都是向国有行看起的。招商银行2023年把股利支付率提高至33.92%(同花顺数据),起了一个很好的带头作用。随着宏观面货币投放速度变缓,优质的银行股会逐步提高分红率已经是大概率事件。长期来看优质银行股的分红率可以提升至50%以上。

四、总结

三种驱动力会体现在不同的阶段,会持续提高银行的股息,带动股价的长期上涨。随着宏观经济面企稳,银行净息差触底后,营收净收入增长驱动会最快;银行的资产质量影响相对会滞后一些,要等经济面开始上行的时候才会逐步体现出来;分红率提升是一个长期的、循序渐进的过程。

题外话:最近银行股受到小作文的影响,股价受到了一定的压制。但是银行长期基本面的好转不会受到影响,所以依旧看好银行股的长期投资价值。中短期股价波动主要被情绪面和资金面影响,长线股价最终还是要回归基本面的。

(本文仅代表作者个人观点,不作为任何投资建议)#星计划创作者# #今日话题# #星计划达人# @今日话题 @雪球创作者中心 $招商银行(SH600036)$ $工商银行(SH601398)$ $农业银行(SH601288)$