来源:雪球App,作者: 岑阿芊,(https://xueqiu.com/3585535810/297372745)

中免趁着最近股价企稳,急急忙忙发了半年报预告。 我感觉,就像娃考试不好,但是趁着爸妈高兴的时候说,总比在爸妈不开心的时候说招一顿骂好。

粗粗看了一下成绩单,总体感觉是比预期略差一点,下面详细说说。 看半年报主要还是看Q2。用贝叶斯思维来看,Q2的数字提供了一些新的证据,帮助我们更准确把握这家公司的进展。

先说还过得去的地方。

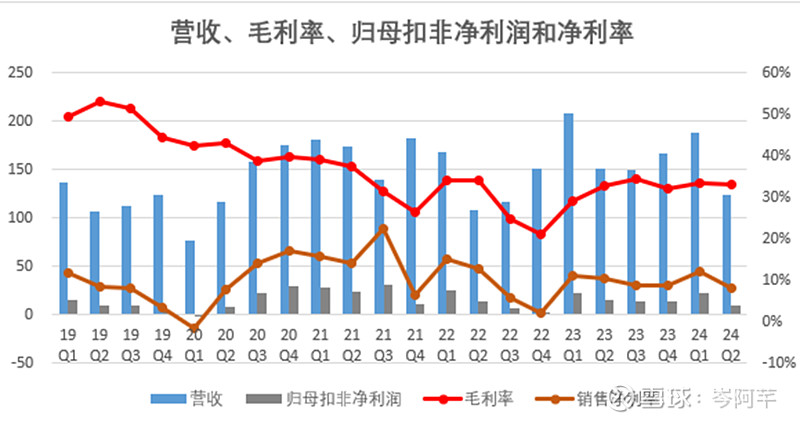

1. Q2毛利率企稳。 Q2的毛利率与Q1基本一致,保持在33%左右。 这里可能说明了两个情况。一是离岛这一块,并没有大幅度打折促销,但是估计还是有些许的打折。 二是猜想Q2机场这一块的量明显上来了,毛利率也好过离岛,所以把综合毛利率拉平了。毛利率不明显下降,一般来说说明一件事,就是企业判断后续市场形势没那么差了,所以没必要靠降价来动销了。

2. 猜想库存应该进一步下降。 Q2总资产下降了40个亿,净资产下降了23个亿。考虑到分红分出去34亿。净资产实际增加了11亿,和Q2净利润9.9个亿差不多。总资产比净资产多下降的17亿,考虑到中免基本没有应收,所以主要应该来自于存货和负债的下降。猜想一下,其中12亿来自于存货下降。 那么存货就从Q1末的175亿下降到163亿。 如果这样, 中免的存货连续7个季度,由23年Q1的顶峰279亿下降到160多亿。这还是值得肯定的。

再说不太好的地方。

1. Q2的营收。 Q2本来就是中免的经营淡季。 这次Q2 124亿,与23年Q2的151亿比差不少。比22年Q2的117亿稍好点。 猜想这里有一升一降—海南的生意Q2差,但是机场的生意回暖了一些。但总体来讲,Q2营收还是不尽如人意。这里面与往年不同的负面影响因素包括1)与日元贬值的购买力流向日本 2)海南离岛客流和购买力下降 。 至于有人说经济不好导致中产整体购买力下降,我是不太认同的。

2. 销售净利率。Q2应该在8%左右,这是自23年来5个Q最低的,5个Q的平均值为10.26%。 这里说明中免的销售费用刚性的特点—固定费用比较高,所以营收一掉,费用率就上去了。这一点和上海机场差不多。

零售企业,也就四个最核心的指标—营收告诉你东西能不能卖出去,毛利率告诉你营收是不是打折驱动的,库存告诉你经营有没有水分,销售净利率告诉你控制费用的情况。从这四点来看,中免喜忧搀半吧—在没怎么大打折动销的情况下,Q2海南营收下降,但是机场这一块补了一些回来。库存持续下降,表示公司进一步去水分,朝“筋肉坚实”的经营上努力。销售/管理费用看来还是偏刚性,应该在控费上再想想办法。

展望下半年。我觉得全年超过23年的67亿应该是大概率事件。毕竟Q3要比Q2好一些,而Q4是旺季。

算一下估值,目前中免的总股权价值是1381亿,按照Q1末,净现金178亿, 所以EV为1203亿。 假设全年净利润70亿,再按1.4倍放大到EBITDA为98亿,那么EBITDA/EV=9%--这意味着现在花1200亿私有化中免,今年能带来9%左右的EBITDA回报。考虑到还有几个加分项,我要是老板,还是愿意接受这个回报率的。

1) 中免的现金流比较好, 这9%不光是账上赢利,而且是实实在在的真金白银进来。

2) 资产负债表扎实健康,没有杠杆、财务风险低。另外,经营角度,毕竟央企特许经营权还是有优势。

3) 外加两个潜在的利好—1)消费税改革 2)市内免税店政策,当然这两个现在还没影,只当是一个送的看涨期权吧。

风险方面,感觉现在都是一些“未知的未知风险”,所以也没办法想了。