来源:雪球App,作者: Archerong,(https://xueqiu.com/8893943149/303779571)

$中国海洋石油(00883)$ $中国海油(SH600938)$

FANG,最佳盆地中的最佳生产商。而 60 美元/桶的 WTI 似乎是他们季度产量的底线,因为 80 口井中有 20 口利润为负值。其他盆地更有可能的是 65 美元/桶的 Bakken/EF/Anadarko 是利润和产量底线。当前WTI 69.30美元,利润很低了。有部分生产商可能已经要亏损了。如果价格持续一段时间,页岩油产量必然下降,可以期待未来3个月至半年的价格上涨!

优等生都有25%的井亏损了,其他中等和差生就更惨了。

FANG 作为二叠纪中第一级地质/运营/基础设施的代表。

这应该是成本最低、产量最高的油井。

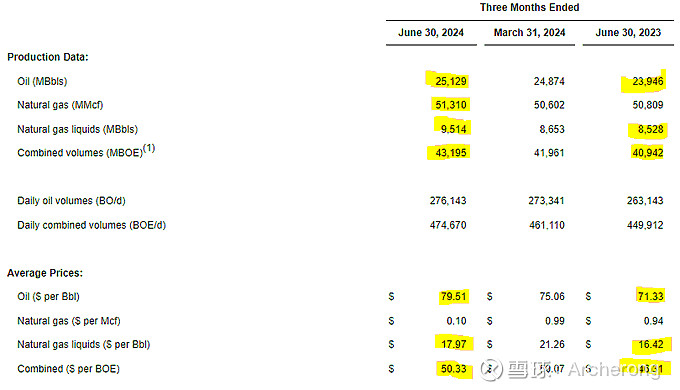

其产量为 58% 的石油和大约 21% 的 NGL 和 21% 的 NG。

他们是一家低成本运营商(约 13 美元/桶)。由于每个季度产量下降,他们的产量大约减少了 22%。他们每个季度花费约 6 亿美金钻井并连接约 80 口井 - 7.5 亿美金/口井(便宜!)。

大约这 80 口井每季度增加 105kbpd 或 1310bpd 净体积加权 IP。然而,新井的含气量远高于其整体投资组合,大约 46/42/12,石油/NGL/NG。NGL 产量的增加降低了净回值

这是由于非核心 Wolfcamp 的增加(含气量更高)。当然,传统油井的含气量也增加了。利用这些数据和 EIA 数据,我们可以对单个油井进行建模。FANG 的平均 Q2 油井看起来是这样

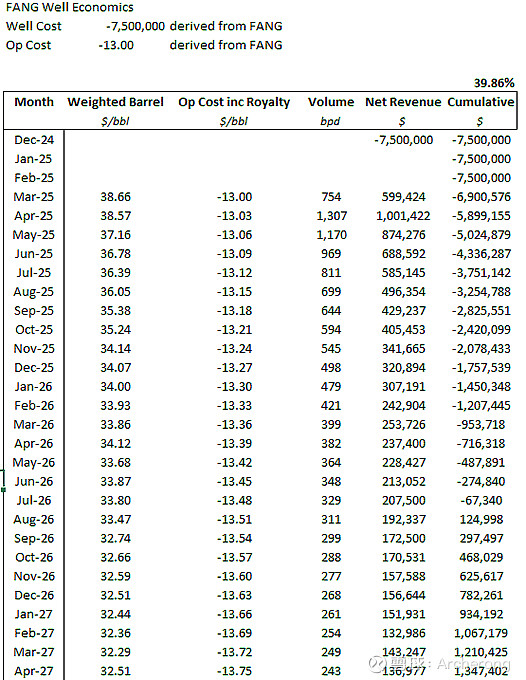

本图表中的经济数据基于 FANG 今日在市场上实现的远期石油、NGL、NGL 价格。这口中位数井的 IRR 为 39.5%,需要 20 个月左右才能实现盈利。这比第二季度(见下一篇文章)下降了很多.

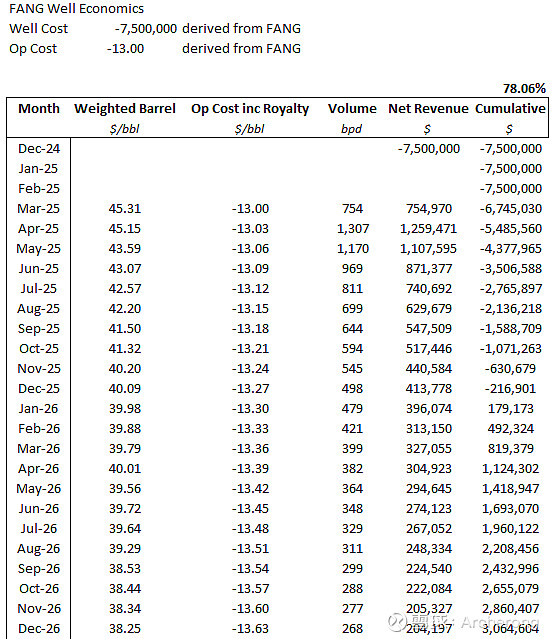

如下所示,第二季度的价格意味着 78% 的内部收益率和更高的回报。另外要记住,FANG 有基本股息(不包括在经济中)。而且新井明年的天然气产量会更高。那么 60/桶会发生什么?没有什么好,这里的油价为每桶 60 美元,内部收益率降至 17%,回报期接近 3 年。不太可能进行钻探,而且会破坏他们的股息。是的,他们可以通过停止钻探含气井来提高油品等级,但代价是增长放缓。