来源:雪球App,作者: 华尔街卖面窝,(https://xueqiu.com/3611251174/303383550)

8月29日,国内疫苗巨头之一的艾美疫苗发布了2024年半年报。其中,公司实现营收5.372亿元,与去年同期基本持平;公司亏损1.453亿元,同比大减43.6%。

(艾美疫苗2024年中报)

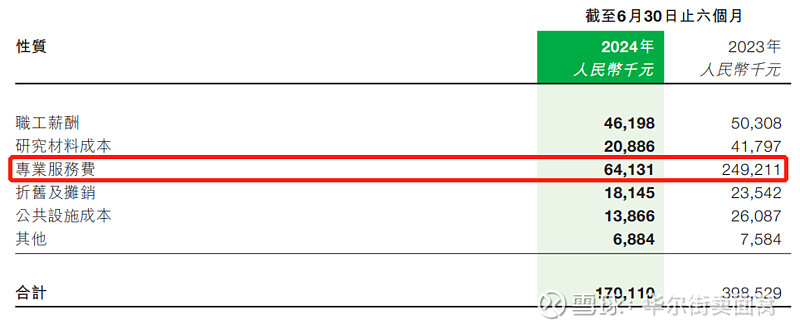

期内13价肺炎结合疫苗、无血清狂犬疫苗、23价肺炎多糖疫苗三款重磅产品陆续进入III期临床试验检查阶段,代表临床入组费用的“研究材料成本”以及代表CRO、SMO支出的“专业服务费”支出均大幅减少。

尽管$艾美疫苗(06660)$ 财报大幅减亏,但公司二级市场股价并没有得到正反馈。周末我回测了一下疫苗板块涨跌幅,整个疫苗板块都明显超跌,艾美股价更是一直处于谷底。

(iFind)

今年初至8月底,申万三级行业指数跌幅前十的标的中,疫苗(851523.SL)、动物保健III(850180.SL)、疫苗产业(995072.SSI)三个指数赫然在列,它们都直接或间接与疫苗相关。

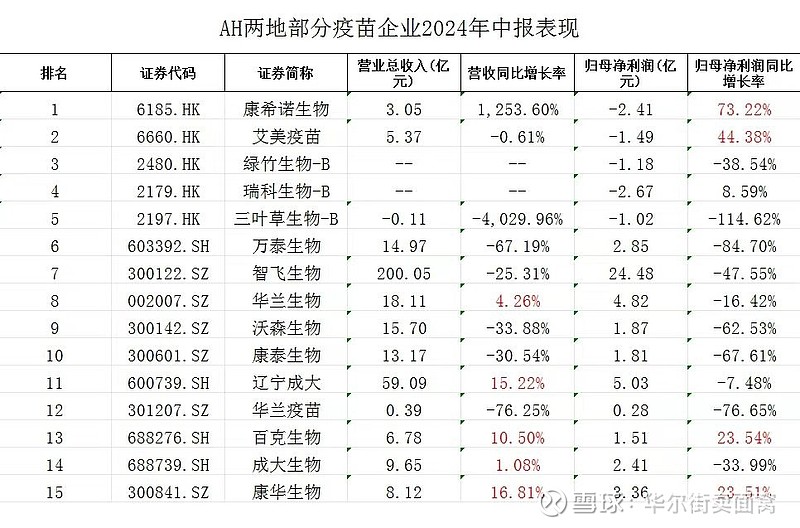

(上市疫苗企业财报数据整理)

整理国内主流上市疫苗企业2024年中报数据,只有百克生物、康华生物营收净利润双双上涨。再看股价,除了艾棣维欣年内上涨、万泰生物跌幅约5%外,其余疫苗公司跌幅中位数都有40%。

我复盘了一下这四家疫苗企业与其他疫苗企业的不同,发现了一些有意思的事情。其中百克、康华分别是我国首家获批带状疱疹疫苗/人二倍体狂犬疫苗的企业,且目前国内竞争对手较少;而股价表现不错的艾棣和万泰,前者是RSV疫苗国内临床进展最快的企业,万泰则是我国9价HPV期待值最高的企业。

综合上述观察,我得出一个结论:布局疫苗大单品越多的疫苗企业(最好是竞争度尚不高的大单品),业绩表现正反馈程度越高;大单品研发效率据国内前列的企业,其股价表现会比较好。而艾美疫苗既广泛布局了全球TOP 10疫苗单品,管线矩阵又非常丰富,是国内竞争力强、股价预期差较大的疫苗企业之一。

一、艾美疫苗广泛布局全球TOP 10疫苗管线,3款大单品即将上市。

截至中报期末,艾美疫苗有8款已上市疫苗,22款在研疫苗产品。

(艾美疫苗2024年中报)

从艾美疫苗披露的中报来看,公司13价肺炎疫苗已提交上市预申请,迭代无血清狂犬病疫苗药品注册前置检验完成, 23价肺炎多糖疫苗即将进行三期临床数据统计揭盲。有三款重磅产品冲刺商业化的艾美疫苗,即将迎来营收、净利润爆发前的破窗期。

(一)迭代无血清狂犬疫苗。

狂犬疫苗同样是有百亿市场潜力的大单品。灼识咨询预测,我国2030年狂犬疫苗市场将来到220亿元。尽管国内还是以接种冻干人用狂犬病疫苗(Vero细胞)为主,但已经有一些高端狂犬疫苗生产企业开始崭露头角了。

以康华生物为例,公司上半年收入约7.41亿元,其中85.68%营收由人二倍体狂犬疫苗贡献,换算下来康华上半年卖了近6.35亿元的人二倍体狂犬疫苗。

国内另一家人二倍体狂犬疫苗生产企业康泰生物2024年4月才上市销售,上半年批签发量就有90.49万剂,取得了1.17亿元的销售收入,预计全年实现5-6亿营收问题不大。

艾美前瞻性地布局了迭代无血清狂犬疫苗。艾美无血清狂苗,因为不含有动物血清,安全性较现有疫苗更好。艾美现在的狂犬疫苗市场占有率排名第二,每年大概有300万人份左右的出货量,在原有的市场渠道中即使转化100万人份无血清迭代狂苗,对艾美疫苗来说不是难事。按照康华同样的价格,艾美的无血清迭代狂苗也能实现15-17亿元人民币的收入。

(二)13价肺炎疫苗。

2023年,我国13价肺炎疫苗总规模约78.75亿,销售额位居全部疫苗管线的TOP 5。这还只是在13价肺炎接种人群受限的情况下取得的。

美国早已放开了13价肺炎疫苗全年龄段的接种限制,欧盟早在10年前就放开了成人接种13价肺炎疫苗。我国指南推荐13价肺炎疫苗适合接种人群仅包括6周岁以下儿童,6周岁以上则尚未覆盖。

我国当下13价肺炎疫苗获批年龄段渗透率约30%,而美国获批年龄段渗透率高达80%。考虑到我国与美国医疗体系的差异,长期我国13价肺炎疫苗渗透率峰值或在50%-60%之间。若13价肺炎疫苗接种年龄段不放开,综合考虑价格竞争因素,我国13价肺炎疫苗市场规模或在100亿上下;若全年龄段放开接种,我国13价肺炎疫苗市场规模至少在200亿以上。

本人翻阅了各疫苗上市公司2024中报,其中沃森并未披露13价肺炎疫苗批签发量,但公司表示目前沃森仍是“国内13价肺炎疫苗份额最高的企业”。康泰则大方展示上半年13价肺炎疫苗批签发量接近200万剂,同比增长了3.5倍多。

从公开可查阅的数据梳理发现,去年沃森的13价肺炎结合疫苗批签发738万剂,康泰的批签发242万剂,据业内人士透露,辉瑞去年在中国的销量大约400万剂左右,因此我国13价肺炎疫苗的市场规模大概在1400万剂,目前市场规模在70亿-100亿人民币之间。

艾美疫苗13价肺炎采用的结合载体是破伤风类毒素(TT),优点在于产量高。预计艾美的13价肺炎疫苗上市后,即使有4至5家13价肺炎结合疫苗厂家均分,艾美的13价肺炎疫苗也能实现20%左右的市场份额,也是300万剂左右的量,实现大约18亿元收入。即便再打八折,也有近15亿元人民币的收入。

再加上23价肺炎疫苗的潜在收益,这三款产品潜在能为艾美疫苗带来40亿-50亿人民币左右的收入。

二、艾美疫苗还凭借先进的mRNA疫苗平台开发出了多款潜力单品。

在艾美自主创新的mRNA技术平台上,其布局的mRNA RSV、mRNA 带状疱疹疫苗等大单品疫苗,是业绩公认的一片蓝海市场。

(一)mRNA RSV(呼吸道合胞病毒)疫苗。

2023年,葛兰素史克RSV疫苗Arexvy的销售额为12.38亿英镑(约合15.5亿美元),辉瑞RSV疫苗销售额也有8.9亿美元,RSV是非常具有潜力的大单品。

艾美疫苗已递交mRNA RSV中美双报的临床试验预申请,体现了艾美对该款产品的信心。

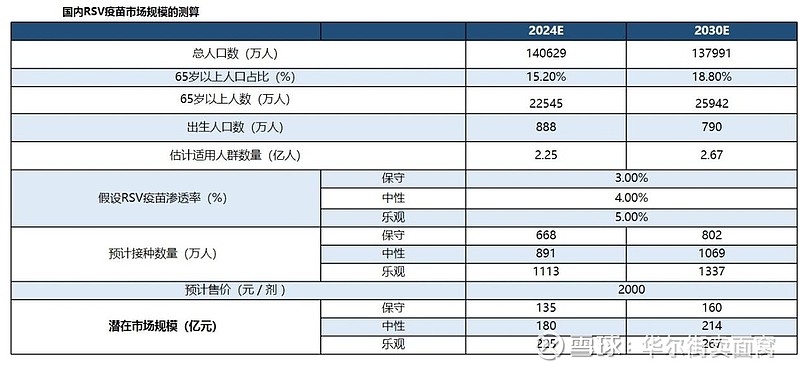

(中航证券)

据中航证券测算,在保守、中性、乐观三种假设下,2030年我国RSV疫苗潜在市场规模在160亿至267亿之间。如顺利,艾美疫苗将在RSV疫苗市场分得全球大蛋糕。

(二)mRNA带状疱疹疫苗。

弗若斯特沙利文研究数据显示,2021年美国50岁以上人口带状疱疹疫苗接种率为26.8%,欧盟接种率约5.2%,而我国只有0.1%。弗若斯特沙利文预计2025年、2030年全球带状疱疹疫苗市场规模将分别达到61亿、124亿美元,其中我国带状疱疹疫苗则有望从2021的6亿元增至2025年的108亿元以及2030年的281亿元。

去年四季度,智飞生物与葛兰素史克签订3年超200亿元的带状疱疹巨额订单,说明智飞对带状疱疹疫苗市场潜力的看好。

带状疱疹由神经毒素引发,在40岁以上女性中偏多发。发病期患者不适感极强,且市场上并无针对带状疱疹的特效药,疫苗是保护患者免遭带状疱疹病毒折磨的最佳手段。目前我国40岁-75岁年龄段居民约6.2亿人。若未来带状疱疹疫苗渗透率来到10%,疫苗价格稳定在几百元/剂,同样也是200亿-300亿的大市场。

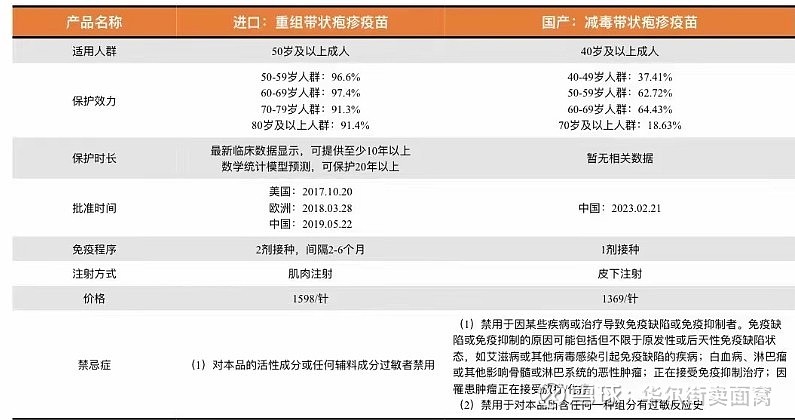

目前国内带状疱疹疫苗获批上市的企业有葛兰素史克、百克生物两家公司。

(产品说明整理)

百克的减毒带状疱疹疫苗虽然有价格和接种针数的优势,但有效性还有较大的提升空间。艾美疫苗同样递交了mRNA带状疱疹疫苗中美双报的临床试验预申请,有望满足患者对于有效性的长期需求。

此外,艾美疫苗还布局了全球前十大规模疫苗品种中的MDCK细胞四价流感疫苗、吸附破伤风疫苗、b型流感嗜血杆菌(Hib)结合疫苗等,后两种是其布局行业前沿的多联多价疫苗的基础,实现了对长期成长性的“未雨绸缪”。现艾美疫苗已是国内上市疫苗企业中管线布局最扎实的企业之一。

三、疫苗行业“内卷”不会长期持续,艾美疫苗的产品代际是不容忽视的核心竞争力。

一些投资者认为现在疫苗企业同质化研发严重,一款产品火了之后会引得一堆疫苗企业扎堆研发,然后去内卷价格,长此以往,行业内将没有赢家。站在我的视角,这种说法也对,也不对!

首先要知道的是,很多规模潜力大的产品都是乙类苗,市场教育需要企业来完成。如若市场尚未打开就花大价钱铺市场,很可能市场没打开,公司现金流就先被拖垮了。而研发同类产品的疫苗企业增加,大家可以“共同负担”市场教育的支出,更有助于疫苗产品渗透率的提升。

其次,高层今年首次在重磅经济会议上提出了“反内卷”。参考2021年创新药行业发布的《以临床价值为导向的抗肿瘤药物临床研发指导原则》,未来已获批数量较多的疫苗产品,高层可能会采取一些策略来反对内卷。而疫苗企业看到产品价格竞争已相对充分后,自然而然也不会参与到竞争中来。机构现阶段或许放大了疫苗价格竞争的担忧而忽略了国内老龄化加速,部分高价值疫苗渗透率快速加深的事实。

随着艾美疫苗获批产品增加,公司产品代际的优势也逐渐显现。以肺炎疫苗为例,艾美除布局13价肺炎疫苗、23价多糖结合疫苗外,还前瞻性地布局了20价/24价肺炎疫苗。在狂犬疫苗市场,艾美疫苗是全球第二大狂犬疫苗生产企业,除去已上市的冻干人用狂犬病疫苗(Vero细胞)外,艾美疫苗还有即将报批的无血清狂犬疫苗、高效价新工艺人二倍体狂犬疫苗和免疫接种针次少、综合保护性效果强的mRNA狂犬病疫苗。权威杂志《npj Vaccines》发表的关于艾美mRNA狂犬疫苗LVRNA001的临床前研究数据显示,LVRNA001仅需接种两针,即可提供100%安全有效的免疫保护。艾美疫苗已成为我国狂犬疫苗管线布局最丰富的企业。

国内针对单一适应症只布局了一款产品的疫苗企业,其只能通过价格或是渠道的变化获得更多份额。而艾美疫苗在多个适应症中拥有多款产品,可凭借管线丰富度的优势进行差异化定价,从而形成产品代际优势。艾美结合产能大、单位成本低的优势可获得更高的市场份额。

四、市值/总资产数据尽显公司低估。

艾美疫苗拥有4家全资控股的持证疫苗生产企业,3家疫苗研究院,4大研发中心,5大技术平台(包括病毒疫苗技术平台、细菌疫苗技术平台、联合疫苗技术平台、基因工程疫苗技术平台、mRNA疫苗技术平台),其技术及生产能力的“底子”最扎实。艾美疫苗还是首批“十四五规划”授予安全三级实验室建设许可的两家中国人用疫苗公司之一,对于我国疫苗行业“自主可控”的重要性不言而喻。

换个角度看,艾美疫苗持有的4个疫苗研发企业+4家疫苗在产生产企业,注册资本都有将近7亿元,总资产近80亿元。

正因如此,艾美疫苗在同营收规模的疫苗企业中,其总资产更“厚实”。

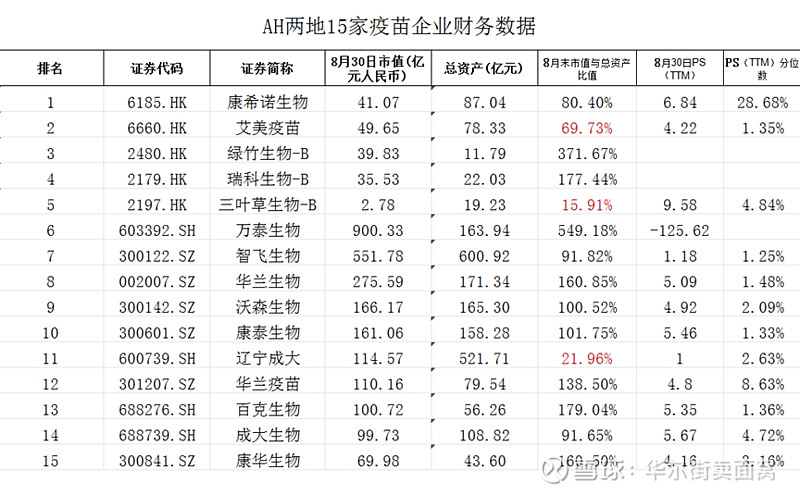

(上市公司财报数据整理)

2024年中期,重要上市疫苗企业的市值/总资产数值各异,H股整体低于A股。艾美疫苗在15家疫苗企业中第四低,一定程度上能说明艾美现市值偏低。

再看个股估值指标PS(TTM),艾美疫苗仅有4.22倍,估值百分位居于历史1.35%的超低位,为15家企业中的第三低水平。艾美疫苗即使在生物疫苗板块中也属低估。

不仅3款重磅大单品临近收获期,技术路线布局丰富、总产能领先的艾美疫苗也已经做好了做全球生意的准备。当下正是其业绩拐点到来、市值明显低估的时刻。