近期,无锡威易发精密机械股份有限公司(下称“威易发”)提交了招股说明书,拟北交所IPO上市,公开发行不超过1000万股。

笔者注意到,威易发的供应系统也存在诸多值得关注的疑点,其中作为公司第一大供应商的南京桑阿洛金属制品有限公司(下称“桑阿洛”)尤为显眼,该公司自成立以来,社保缴纳人数始终为0,却能长期稳定地向威易发供应核心原材料,其供货能力、业务真实性及与威易发的合作背景均存疑。更令人警惕的是,威易发在不同时期披露的供应商数据存在严重“打架”现象。公司此次提交的北交所IPO申报稿,与在新三板挂牌时披露的2021年前五大供应商数据完全不一致,不仅采购金额及对应占比存在根本性差异,北交所申报稿中明确列为当年第二、第四大供应商的卡彭特(上海)贸易有限公司(采购额109.34万元)、上海迅志图像科技有限公司(采购额70.28万元),在新三板2021年年报的前五大供应商名单中均未出现。面对如此巨大的信息差异,这不禁对于威易发的信披产生了一个巨大的问号。

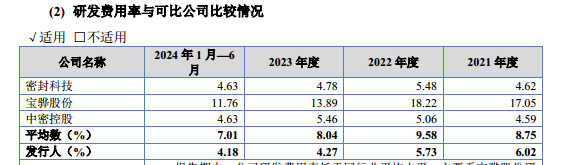

毛利率方面,报告期内,公司毛利率始终稳定在66%以上的高位,不仅远超同行平均水平,且即便是最低值也领先行业均值18个百分点以上,然而,与这一超高毛利率形成鲜明对比的是,威易发的研发费用率持续下滑,且研发投入强度持续低于行业水平。威易发这种“低研发费用率+超高毛利率”的组合,显然与行业普遍遵循的“研发投入驱动盈利优势”规律相悖,其背后的支撑逻辑究竟是何种模式仍待进一步解释。

低研发与超高毛利率并存

威易发主营业务为金属密封件的研发、生产与销售,主要产品为金属密封环,可应用于涡轮增压器、氢燃料电池空气压缩机、电动离心压缩机、燃轮机及工业阀门等设备。

2021年-2023年和2024年1-6月(下称“报告期”),威易发分别实现营业收入5155.24万元、6434.72万元、10643.31万元、6571.02万元,净利润分别为2313.48万元、2756.73万元、4625.33万元、3286.18万元,营收与利润规模同步扩张,展现出良好的成长性。

值得注意的是,尽管业绩表现亮眼,威易发的盈利质量却存在提升空间。报告期内,威易发经营活动产生的现金流量净额分别为1599.54万元、1185.99万元、1933.26万元、2639.24万元,结合同期的净利润,可以计算出两者的比值分别为0.69、0.43、0.42、0.8,比值始终未超过1。

除了业绩之外,威易发的毛利率也极为亮眼。报告期内,威易发的毛利率分别为67.64%、66.05%、67.54%、68.88%,同行可比公司平均值分别为56.12%、48.1%、46.31%、45.56%。两者对比来看,威易发的毛利率不仅始终高于行业均值,且差距逐步拉大,最低时也领先18个百分点以上,同时,威易发的毛利率始终维持在66%-69%之间,而同行均值却持续下滑,走势迥然不同。

值得注意的是,与高毛利率形成反差的是,威易发的研发投入强度显著低于同行。报告期内,威易发的研发费用率分别为6.02%、5.73%、4.27%、4.18%,同行可比公司平均值分别为8.75%、9.58%、8.04%、7.01%。在研发投入强度持续低于行业平均水平的情况下,威易发为何能长期维持远高于同行的毛利率?

对此,北交所也要求威易发结合年降情况、发行人议价能力、海外市场主要竞争者定价变动情况及是否存在进一步降价空间、发行人应对措施、新增订单价格变化情况等,说明产品价格是否存在进一步下降风险,是否存在毛利率下滑风险。

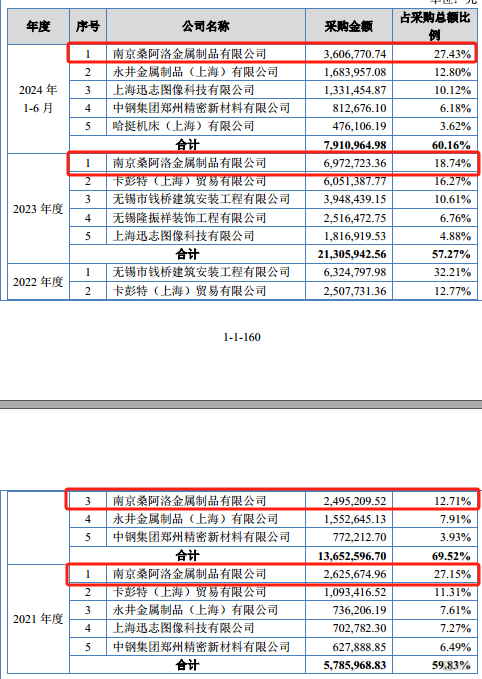

供应商疑云

除了上述现象之外,威易发的供应系统也存在诸多值得关注的疑点。据悉,威易发的原材料包括合金钢和其他辅材,而这些关键原材料的采购高度依赖前五大供应商。报告期内,威易发向前五大供应商采购的金额分别为578.6万元、1365.26万元、2130.59万元、791.1万元,分别占当期采购总额的59.83%、69.52%、57.27%、60.16%,供应商高度集中。

在前五大供应商中,南京桑阿洛金属制品有限公司(下称“桑阿洛”)的地位尤为突出。报告期内,威易发向桑阿洛采购的金额分别为262.57万元、249.52万元、697.27万元、360.68万元,桑阿洛也长期位列威易发的第一大供应商头衔,具体情况如下:

然而,天眼查显示,桑阿洛成立于2017年,注册资本为500万元,截至2023年末公司的实缴资本为23.98万元,特别要说明的是,桑阿洛自成立以来,其社保缴纳的人数始终是0人。这不禁令人疑惑,一家没有员工缴纳社保的企业,如何具备持续稳定的供货能力?又为何能长期占据威易发第一大供应商的位置?

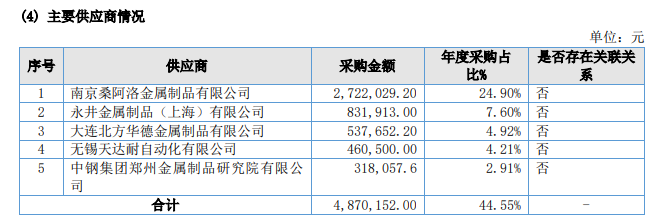

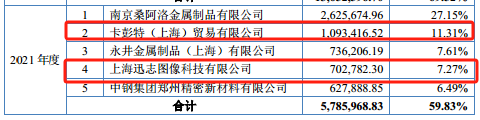

除上述情形外,笔者还注意到,威易发此次提交的北交所IPO申报稿,与公司在新三板挂牌时披露的供应商数据存在极为严重的“打架”现象。据悉,威易发于2018年8月正是在新三板挂牌,其此前披露的2021年前五大供应商相关数据:

而此次威易发北交所IPO申报稿关于公司2021年前五大供应商的相关数据如下:

可见,两份公开资料中,2021年的采购金额及对应占比完全不一致。更令人关注的是,在北交所IPO申报稿中,卡彭特(上海)贸易有限公司、上海迅志图像科技有限公司分别以109.34万元、70.28万元的采购额位列当年第二和第四大供应商;但在新三板披露的2021年年报中,这两家公司均未进入前五大供应商名单。面对如此巨大的信息差异,这不禁对于威易发的信披产生了一个巨大的问号。(本文首发于钛媒体 APP,作者|邓皓天)

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App