7月25日,厦门恒坤新材料科技股份有限公司(下称“恒坤新材”)提交了招股说明书,拟科创板IPO上会,公开发行不超过6739.794万股。

笔者注意到,恒坤新材的业绩表现对前五大客户存在极强的依赖性,每年至少有97%的收入来自这部分客户,尤其是第一大客户,每年贡献的收入占比超过64%,撑起了公司业务的“半壁江山”。需要说明的是,依托前五大客户的业绩支撑,报告期内恒坤新材的营收实现了飞速增长,年均复合增长率达30.5%,展现出强劲的业务扩张势头。然而,与营收的迅猛增长形成鲜明对比的是,公司深陷“增收不增利”的困局,特别是2025年上半年,在营收同比增长23.74%的情况下,扣非后归母净利润却同比下滑25.18%,“营收增长与利润下滑并行”的反差极为突出。

科研实力方面,恒坤新材始终保持高额研发投入,研发费用率远超同行均值,然而,与这种高强度研发投入形成鲜明反差的是,其自产产品的毛利率却持续下滑,且自2023年起已低于同行平均水平。这种“高研发投入却未能支撑产品盈利优势”的现象,直接引发了市场对其自产产品科技含量的广泛质疑。更值得警惕的是,恒坤新材的利润结构进一步放大了这种矛盾。除自产产品外,公司大量利润依赖于引进产品,而从业务模式来看,其引进产品的运营更接近“中间商”角色,而恒坤新材此次申请登陆的是科创板,公司是否符合科创板的定位值得商榷。

募投项目方面,恒坤新材此次IPO主要是为了扩产,其中针对于扩产前驱体产品、KrF光刻胶的合理性备受质疑,一个是自产产品持续亏损、长期无法贡献正向利润的产品,另一个是产能利用率始终未超过20%。

增收不增利,客户集中度高

恒坤新材是一家致力于集成电路领域关键材料的研发与产业化应用的企业,主要从事光刻材料和前驱体材料的研发、生产和销售。

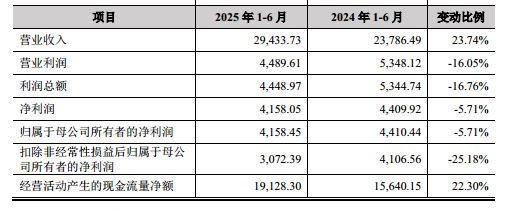

2022年-2024年(下称“报告期”),恒坤新材分别实现营业收入32176.52万元、36770.78万元、54793.88万元,净利润分别为9972.83万元、8976.26万元、9691.11万元,营收持续增长,净利润在波动。尤为值得注意的是,2024年公司营收较2022年同比增长70.29%,但净利润却比2022年低了近300万元,“增收不增利”的特征显著。

更令人关注的是,这种增收不增利的趋势在2025年上半年仍在延续。恒坤新材在招股说明书中披露,其2025年1-6月实现的营业收入为29433.73万元,同比增长23.74%,净利润为4158.05万元,同比下滑5.71%,特别是扣非后归母净利润同比大幅下滑25.18%。这种“营收增长与利润下滑并行”的反差,不禁令人为其成长性产生了担忧。

笔者注意到,恒坤新材的业绩表现高度依赖核心客户,客户集中风险尤为突出。报告期内,恒坤新材向前五大客户产生的销售收入分别为31487.39万元、35402.57万元、52462.07万元,分别占当期主营业务收入的99.22%、97.92%、97.2%,这一组数据意味着,恒坤新材每年有至少97%的收入来自前五大客户,几乎是“靠少数客户支撑全部业务”。

其中,对单一客户A的依赖度更是到了叹为观止的地步。报告期内,恒坤新材向客户A产生的销售收入分别为22960.05万元、24029.16万元、34583.06万元,分别占当期主营业务收入的72.35%、66.74%、64.07%,即便是占比最低的年份,客户A也贡献了超过64%的收入,几乎撑起了公司业务的“半壁江山”。

对此,恒坤新材表示,若未来公司与重要客户的长期合作关系发生变化或终止,或主要客户因其自身经营原因而减少对公司产品的采购,或因公司在产品质量、技术创新和产品开发、生产交货等方面无法满足客户需求而导致与客户的合作关系发生不利变化,将会对公司的经营业绩产生不利影响。

依靠引进产品冲击科创板?

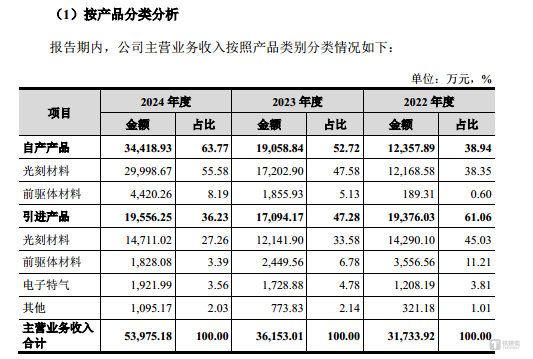

从产品类别上看,恒坤新材主要拥有自产产品、引进产品,具体情况如下:

从收入结构的演变趋势可见,自产产品的占比持续提升,已逐渐取代引进产品,成为公司最重要的收入来源。

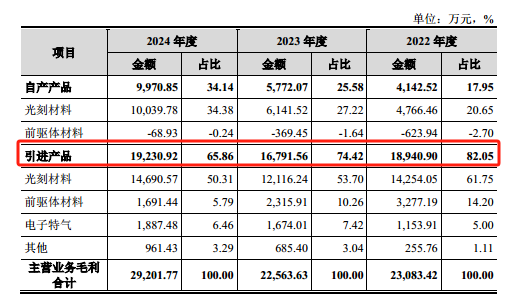

与收入结构形成鲜明反差的是,在利润贡献层面,引进产品依旧是恒坤新材最核心的利润来源。招股说明书显示,报告期内,恒坤新材引进产品的毛利分别为18940.9万元、16791.56万元、19230.92万元,而自产产品的毛利分别为4142.52万元、5772.07万元、9970.85万元。尽管自产产品毛利呈现增长态势,但引进产品的毛利占比始终保持在65%以上,是公司创利能力最强的产品类别。

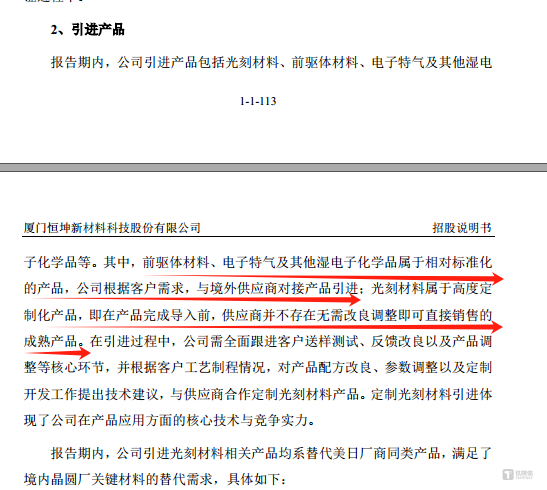

进一步分析引进产品的业务模式可见,恒坤新材在这一领域更接近“中间商”角色。根据申报稿自述,其引进产品包括光刻材料、前驱体材料、电子特气及其他湿电子化学品等。其中,前驱体材料、电子特气及其他湿电子化学品属于相对标准化的产品,公司根据客户需求,与境外供应商对接产品引进;光刻材料属于高度定制化产品,即在产品完成导入前,供应商并不存在无需改良调整即可直接销售的成熟产品。这一模式不禁引发关键疑问,恒坤新材此次申请登陆的是科创板,而恒坤新材的核心利润高度依赖引进他人产品的中间商业务,其登陆科创板的核心逻辑何在?是否存在“依靠他人产品冲刺科创板”的嫌疑?

事实上,恒坤新材的研发投入并不低。报告期内,恒坤新材的研发费用率分别为13.28%、14.59%、16.17%,同行可比公司平均值分别为7.58%、8.55%、、9.06%,研发费用率远高于同行均值。

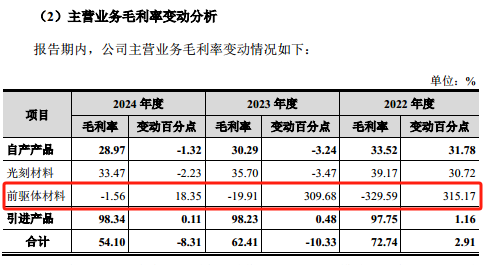

但高额研发投入并未转化为自产产品的竞争优势。报告期内,恒坤新材产产品的毛利率分别为33.52%、30.29%、28.97%,同行可比公司平均值分别为30.89%、31.21%、31%,可见,公司的毛利率持续下滑,且自2023年起就已经低于同行均值。这不禁令人好奇,恒坤新材自产产品到底有多少科技含量?

募投项目存疑

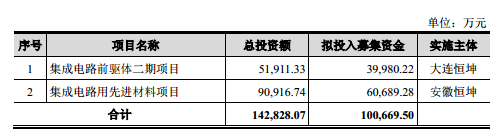

从募投项目上看,恒坤新材此次IPO欲募集10.07亿元分别用于集成电路前驱体二期项目、集成电路用先进材料项目,但这两大项目的合理性均存在显著疑点,令人对其扩产逻辑产生深深的怀疑。

首先,集成电路前驱体二期项目。根据计划,集成电路前驱体二期项目建成后,公司将在已有的产品和研发基础能力上制造在中国境内领先的集成电路前驱体产品,并预计每年将实现3.3亿元集成电路前驱体产品销售额。然而,报告期内,恒坤新材自产产品中的前驱体材料的毛利率分别为-329.59%、-19.91%、-1.56%,始终处于亏本销售的状态。这就不禁令人疑惑,一个持续亏损、长期无法贡献正向利润的产品,为何成为公司重点扩产的对象?

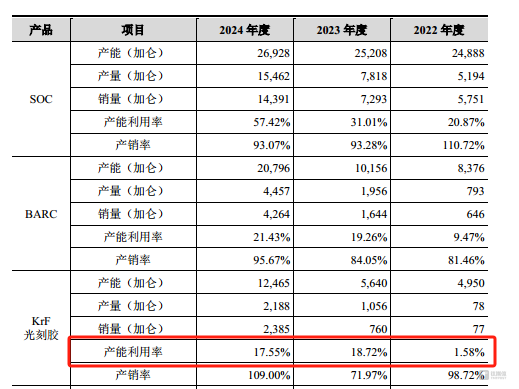

其次,集成电路用先进材料项目。该项目建设完成后,公司具备年产500吨包含ArF、KrF光刻胶以及其他光刻材料如ArF BARC、KrF BARC、SOC和Top Coating的生产能力。需要注意的是恒坤新材KrF光刻胶的产能利用率分别为1.58%、18.72%、17.55%,长期处于极低水平,产能闲置问题突出。那么,在现有产能远未充分利用的情况下,为何恒坤新材仍大举扩产KrF光刻胶?(本文首发于钛媒体 APP,作者|邓皓天)

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App