来源:雪球App,作者: 幸运Huang,(https://xueqiu.com/3638220949/311104359)

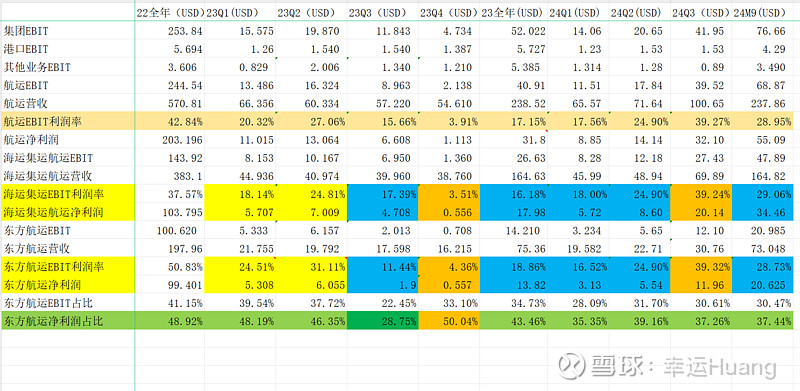

(表中东方的数据都是用的财报中航运总数据减去海运集运的数据,跟直接采用东方半年报年报数据计算的略有偏差,可能来自于分部业务抵消或者汇率采用差异。偏差较小,不影响结论)

看数据很清楚,22年运价高峰的时候东方航运净利润占比高达48.9%,去年Q3Q4主航道运价最惨的时候东方净利润占比低于30%,Q4的数据是明显异常东方利润释放造成的。随着运价的回升,东方的净利润占比也逐步回升至37%-40%,未来估计也很难回到50%左右的巅峰了。

原因有几个方面:

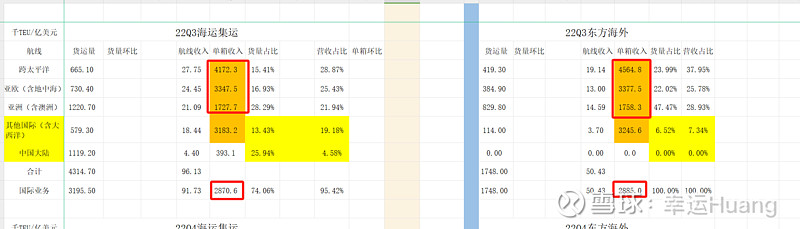

1、货量结构:海运集运国际航线欧美主航道占比约41%,东方46%,当主航道运价高的时候东方的运价表现会更好(22年运价高峰期的情况)

亚洲航线方面东方占比48%略高于海运集运的41%

其他国际航线方面海运集运的航线更加多样化包括拉美、非洲这些新兴国际航线,而东方就是单一的跨大西洋航线(23年的明星航线,欧洲船司去年单箱运费高一个就是此航线占比高一个就是长协执行的比亚洲船司好)

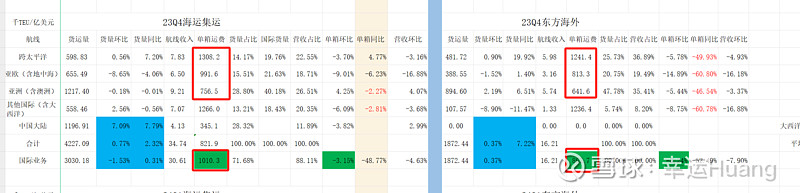

2、品牌效应和内地优势

众所周知现在海控执行的是COSCO和OOCL双品牌战略,虽然没有公开信息明说其品牌策略,但是从这两年海运集运和东方同航线的单箱运费变化趋势可见高运价品牌是向COSCO倾斜的,当然也有海运集运同属内地更容易承接国内国企大订单的因素相关。

看22Q3的时候海运集运各个航线(欧线,美线,亚洲区域)的单箱运费都是低于OOCL的,但是22Q4开始趋势就开始逆转,到24Q3当季海运集运各大航线的单箱收入都高出东方不少了,再叠加大西洋航线运价疲软而拉美非洲等航线运价较高导致海运集运其他国际航线单箱运费接近东方大西洋航线的两倍。从而海运集运的国际航线单箱收入达到了1848USD/TEU高出东方的1582USD/TEU近270USD/TEU.

3、海运集运在疫情期间这一波资产负债表修复更为充分,东方一直都较好而且疫情期间为了恢复母公司分红能力19年分红90%,20年分红率高达100%,21和22年分红率也有70%,23年才降到50%。海运集运留存的现金可能会更多(半年报时海控期末现金及现金等价物净余额为1723.5亿,东方为26.49亿美金约188.2亿仅占比10.9%,港口为9.77亿美金约69.4亿仅占比4%),导致其疫情后的净利润占比也会有所提高。

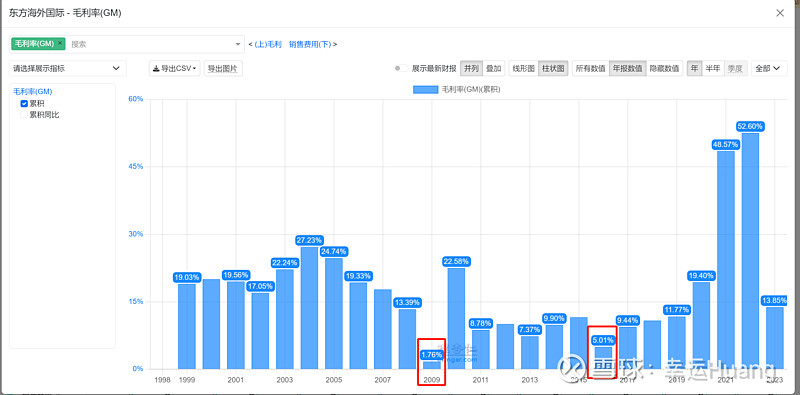

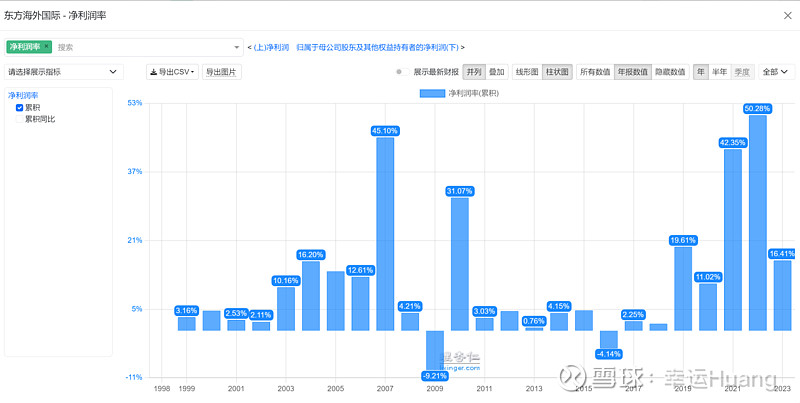

再次看看东方的25年利润数据,别动不动就亏损。如果不是费用过高,即使最惨的09和16年也不会亏损。集运名义供给大于需求是常态,不代表船公司就喜欢亏损运货,别把老妖精们当傻瓜,小白都看得到知道的问题他们没想过。

4、东方经过去年的隐藏利润释放未来可调节空间相比海运集运而言约等于没有。利润低谷期海运集运有足够的可操作空间释放利润。

当然预期的变化也已经体现在了今年股价表现里了,未来谁会涨的更好谁也说不准,个人更看好海控的预期差,毕竟管理层表现这一块有很大的提升空间和预期差在,我有足够的耐心。