来源:雪球App,作者: 爱读书的阿水,(https://xueqiu.com/3325450804/305234864)

一、引子

一次偶然的机会,在沪深300成份股中通过ROE和股息率选股时看到了大华股份,印象中大华的股息率>4%。看到了大华股份,我就想到了大白马海康威视,因此就有了本文。

这两家企业非常有意思,海康威视与大华股份都是成立于2001年,总部也都是在浙江省杭州市。谈到海康和大华,首先想到的可能就是各种监控摄像头,过去两家企业都是以视频为核心的安防领域全球领先者。近些年,随着人工智能、大数据、物联网和AI技术的快速发展,数字化加速向各行业各领域广泛渗透,海康和大华都在原有安防领域的基础上,开始向智能物联网、大数据服务和智慧业务等领域进军。

海康威视在安防行业中占据领先地位,在全球视频监控市场占据约1/4的市场份额,连续多年保持第一;大华股份在全球视频监控市场排名第二。下面对两家企业的主要指标进行对比梳理。

二、历史ROE对比

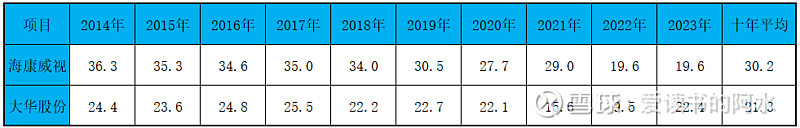

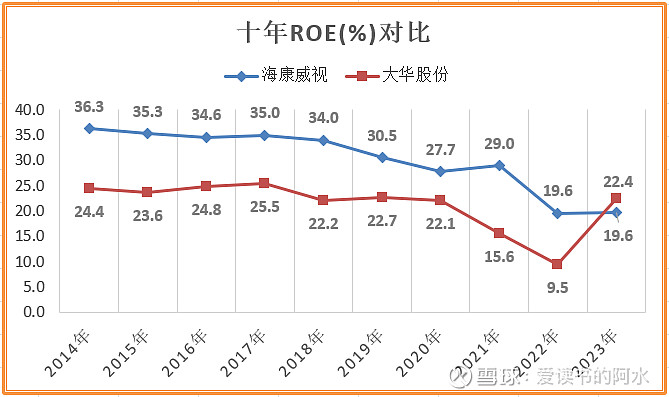

净资产收益率(ROE)是巴菲特最看重的指标之一,他曾经公开表示过,“如果只能选一个指标,我会选ROE”。因此在分析对比企业时,我总是会先关注一下企业的历史ROE情况。海康、大华近十年的ROE情况见下图表(ROE单位%):

通过两家企业的历史ROE情况可以判断,海康和大华都是比较优秀的企业,除了2022年外ROE长期大于15%,且十年平均ROE均大于20%。

(1)在2021年以前,海康ROE一直维持28%~35%这样的相对较高的区间;大华ROE相对比海康略低,但也维持在22%~25%。2021年以后,海康和大华的ROE均下滑了一个台阶,海康降到了19%左右,有明显企稳的迹象;大华2022年和2023年的数值均有明显异常,企稳与否不好直接判断。

之所以2021年以后两家企业ROE均出现明显的降低,应该是由于主要客户是政府的传统安防业务下降引起的。

(2)2023年大华的ROE反超海康的ROE不具有代表性(大华2023年卖了个矿),海康威视的ROE明显要优于大华股份的,这也与市场竞争力一致。

三、毛利率与核心利润率对比

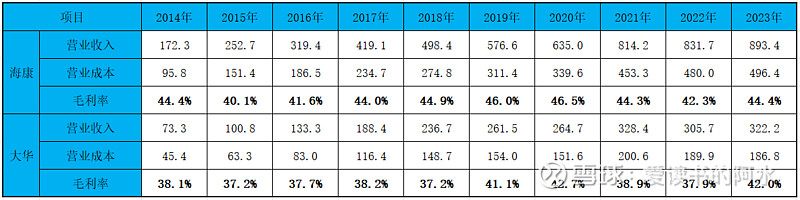

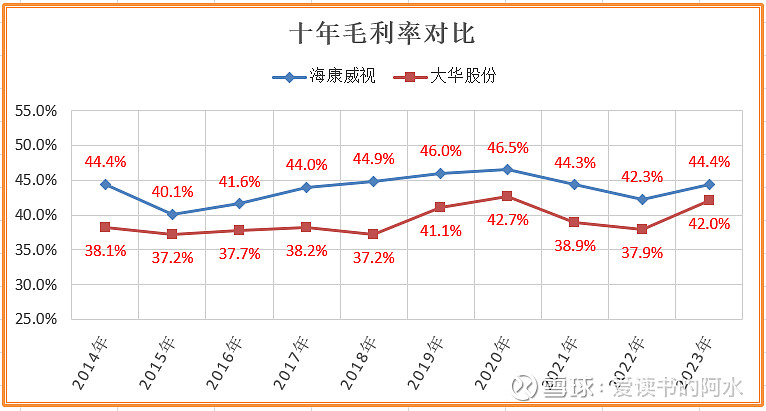

(1)主营业务收入减去营业成本就是企业的毛利润,毛利润是企业利润的来源。毛利润占主营业务收入的比例就是毛利率,不同行业的毛利率差别非常大,同一行业毛利率越高的企业竞争力越强。

通过对比海康和大华的历史毛利率可以发现,海康的毛利率基本维持在40%~46%,整体波动不大,仅在2015年与2022年毛利率有所降低;大华的毛利率2018年以前在37%左右,2019年以后毛利率有所提高基本维持在38%~42%。

回想一下白酒的高毛利率,白酒企业毛利率高达80%甚至90%,由此可见,不同行业之间的毛利率差别真是巨大。

(2)有毛利代表企业有钱赚,但是赚钱质量如何关键还要看核心利润率,不然很可能是赔本赚吆喝白忙活一场。毛利润=营业收入-营业成本;在毛利润的基础上进一步减去(税金及附加+销售、管理、研发、财务费用)后即为核心利润,核心利润占营业收入的比例就是核心利润率。

核心利润率完整的体现了企业的盈利能力,核心利润率越高企业越滋润,反之,核心利率低企业日子不好过。

通过对比海康和大华的历史核心利润率可以发现:

海康的核心利润率在2021年以前维持在22%~20%,2022年、2023年核心利润率下了一个台阶降到了16%左右,前面看海康的毛利率并未有明显的降低,推测更多的可能是四费的增加引起的核心利润率的下降。2022年以后传统安防行业确实日子不好过。

大华的核心利润率在2021年以前维持在14%~10%,2022年核心利润率下降到5.7%,2023年又回升到9.8%。

通过毛利率和核心利润率的对比情况来看,海康威视和大华股份的走势基本趋于一致。可能是同属于一个行业,受外部和大环境的影响基本也是相同的。海康威视的毛利率和核心净利率均明显优于大华股份。

四、净利润真实性对比

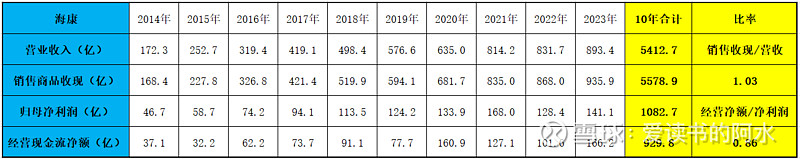

下面分别统计海康和大华2014年-2023年主营业务收入、销售收现、归母净利和经营现金流净额,具体见下表。

十年期间海康和大华的累计销售收现/营业收入基本等于1(海康1.03,大华0.98)。销售收现包含增值税,它的数值理论上等于营业收入×(1+增值税),因此销售收现/营业收入如果持续大于1,企业实打实的收回了现金,而不是一堆应收白条。

从这点来看,还是白酒行业让人更放心,海康和大华勉强算及格,不同行业直接相比意义不大,这其实和行业特点有关系,海康和大华的客户更多的是先货后款,资产负债表中积累的大量的应收。

十年期间海康和大华的累计经营现金流净额/净利润分别为0.86和0.54,这个比例同白酒企业也没法比较,白酒大部分经营现金流净额/净利润大于1。海康威视这个比例是0.85还勉强可以看,相当于打了85折,大华的经营现金流净额/净利润只有0.54。从净利润真实性对比来看,大华是要明显输于海康威视的。

五、现金流画像

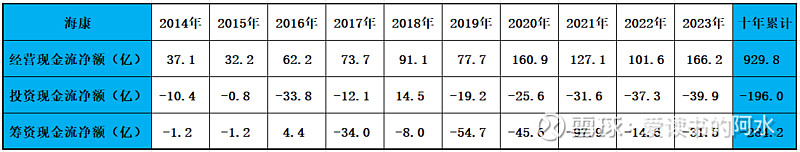

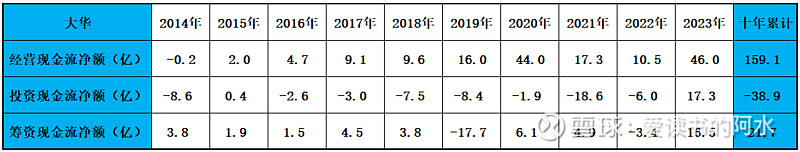

现金流量表是用来展示企业经营活动、投资活动、筹资活动现金流量变化的,这三种活动能为企业带来现金流入或流出。经营现金流净额长期为正代表企业通过经营活动获得源源不断的现金流,反之,表示企业入不敷出,日子没法过了;投资现金流净额为负通常表示企业正在进行扩大生产的投资活动,反之,表示企业正在收回投资并获得收益,也显示企业很可能已经不再继续扩张;筹资现金流净额为负通常表示企业支出现金偿还债务或分配利润回馈股东,反之,意味着企业通过筹资活动(借债和出让股权)从外界吸收了资金来支持运营和发展。统计海康和大华十年的经营、投资、筹资现金流净额数据见下表。

(1)海康威视十年经营现金流净额均为正(现金流入);投资现金流净额在均为负(现金流出);筹资现金流净额除了2016年外均为负。累计十年经营现金流入额数值大于投资和筹资的流出额,表明海康靠着经营赚来的钱不断扩张,同时还能偿还债务或实施分红回馈股东。

(2)大华股份十年经营现金流净额除2014年外均为正(现金流入);投资现金流净额除2015年和2023年外均为负(现金流出);筹资现金流净额为负的年份多于为正的年份,累计十年筹资现金流净额为正。累计十年经营现金流入额数值大于投资和筹资的流出额,投资现金流净额为负,筹资现金流净额为正。表明大华靠着经营赚来的钱和部分筹资活动吸收来的钱用以扩张经营。

两家企业,从现金流画像上来看,海康优于大华。有兴趣的朋友可以对比看看两家企业的分红和融资情况。

六、总结

上面主要简单的介绍了海康威视和大华股份,并对两家企业的ROE情况、毛利率、核心利润率、净利润真实性进行了对比。

从行业地位、ROE情况、毛利率、核心利润率、净利润真实性等方面来看,海康威视都具有明显的优势。

如果海康和大华二选一的话,选择海康是毫无疑问的。但是值得注意的,大华的分红率略高于海康,两家的应收都在持续增长,值得重点关注。目前海康威视虽然创新业务端增速较快,但是尚不足以弥补传统安防业务的衰退,因此短期业绩压力还是比较大的。

相对白酒行业来说,海康威视依赖大客户的程度更高,且净利润的真实性较白酒差很多。但是考虑到海康毕竟是科技型企业,护城河相对同行较深,且随着人工智能、大数据、物联网和AI技术的发展,海康是有希望占据一席之地的。

2023年报董事会致股东中写道“无论业绩如何,公司都一直坚持长期主义,坚定地加大研发投入。”这样不断加大研发的海康,让人觉得毕竟踏实。

七、声明

文中涉及的股票和数据仅作探讨,均不做推荐。

优秀的你都已经读到这里,超过了80%的读者,点个赞再走吧。据说喜欢点[赞]+[分享]的朋友运气都很好!阿水感谢你的支持,祝生活愉快!$海康威视(SZ002415)$ $大华股份(SZ002236)$ #今日话题# #雪球星计划# #上证指数#