来源:雪球App,作者: 徐大宝李二狗,(https://xueqiu.com/6786155615/305053182)

今天在沧海一土狗公众号看到一篇文章 《关于美联储降息对a股的意义兼论跨境资本流动》

A.以5%的美国利率为例各个市场的估值锚

1.A股的定价是可流动外资,外资的收益率要满足美国的利率+至少3%的风险溢价。

鉴于A股H1利润在下滑,且预期不增长,基本上估值就是以8%的收益率基准。

所以沪深300在10-11pe不足为奇。

2.港股的贴现率=美国利率+风险溢价+掉期成本。掉期成本是说,如果预期人民币升值,那么现在买入港股,未来兑换回rmb就会变少。所以每年的收益率还要考虑一年的远期汇率。

那么港股现在的估值锚大概是11%。pe8.72

3.美股定价同样是外资。比如我们的资本。

我们的政策利率是1.7%,美国是发达国家,风险溢价按照2%来算,于是,标普500指数的贴现率是3.7%,对应的动态pe是27.02 。

这点也就看看做个参考,毕竟我们的套息交易原则上不流通。不过国际资本尤其日本的低利率是支撑美股高估值的重要原因。

所以说,资本全球化就是——

经济越强,利率越高,股票估值越高。

经济越差,利率越低,股票估值越低。

这套的确能解释美股,日本,中国股票的估值。

资本嗜血,谁菜干谁。唐朝25倍那套也只是对美国qe阶段的简单推理。原因其实美国低利率加风险补偿,被他曲解为国债收益率。

引申出来的4%的收益率和25倍市盈率,成了老唐圣经,其实和国内利率无关。

如果一个国家经济很差,本国股市只剩下风险承受能力很差的小白和风险承受意愿很差的老人的时候,其实0利率可以和5%的股息率无缝衔接。

这意味着在这个市场——没有什么流动性,没有增量(只有外资定价的增量),真正厉害流动资本都去了世界上最强的经济体和金融市场。当然这个论点的前提是全球化流动资本。 实际上,我们也和日本一样,国内并没有什么增量资本。如果有流动资本,他们总要以这个做国内(因为外资只能按这个锚做),或者能耐大的直接去美股。

B.港股——人民币远期汇率和估值

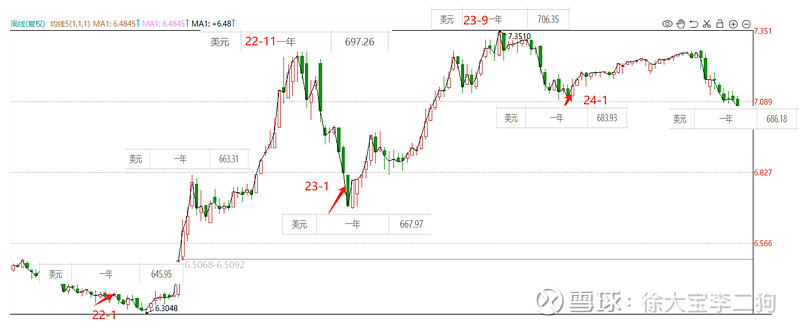

过去几年的人民币汇率和1年远期汇率大概如下图。小框里是当时的1年远期汇率。

人民币过去几年,远期汇率几乎都是走强的。从经济角度,这点可能并不合理。因为我们500万亿房地产和1.5%的租金回报率其实需要通胀解决。但是政治和民生更优先。

22年11月和23年9月,美元/人民币的远期汇率-实际汇率差,最高的时候有-0.3元,也就是掉期成本达到了4%+。这样港股的估值锚实际上走到了5%+3%+4%=12%。

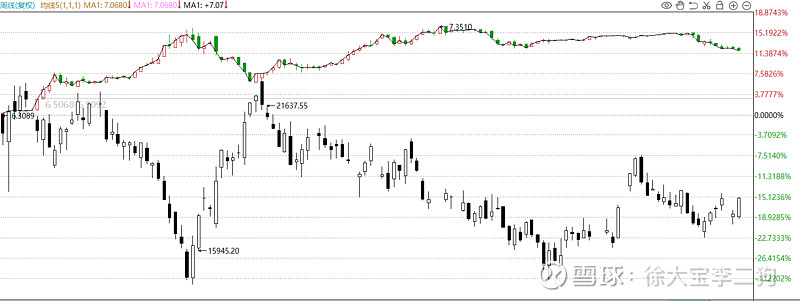

看看下图,人民币汇率和港股的关系一目了然。22年底和23年底都是港股估值最低的时候。

现在的情况是大概有0.2元的掉期成本,大概不到3%。

3.未来的估值情况

美国市场根据点阵图的预期,2年后的利率是3%。

A股——估值锚大概是提升到16倍(6%)。对应HS300大概回到21年底的水平。当然PEG的G也会影响估值。

A股毫无增速,可能会估值偏低。现在的经济状态大概给15倍。

港股——如果参考现在人民币0.2的掉期成本(大概率会往下掉),港股的估值锚8.5%,我估计至少提升到12倍(现在是8.7倍)。因为恒生成分股盈利还是在增长的。港股非金融在2024年上半年ROE(TTM)为7.65%,较2023年下半年回升0.23个百分点。

也就是说美国降息对港股带来的是

1.汇率走强导致掉期成本减少

2.本身的无风险利率降低。

另外我推断的一点是,可预期的稳定股息率是可以无视大部分风险补偿的。按pe估值需要考虑风险补偿,而股息率(税后且可持续)不需要。所以如果一个港股公司,业务在国内(人民币资产受汇率影响低很多),能维持税后5%的股息率,是一个合理的估值锚。也就是说港股国内红筹现在7%的股息率,税后5%+就是值得投资的。

而这些股票,随着降息,估值应该也会显著提升。

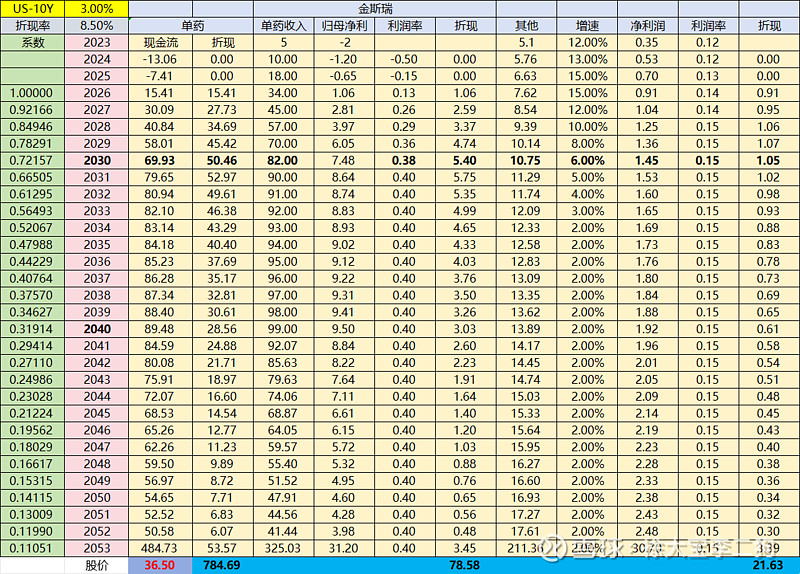

4.关于金斯瑞传奇的折价和估值

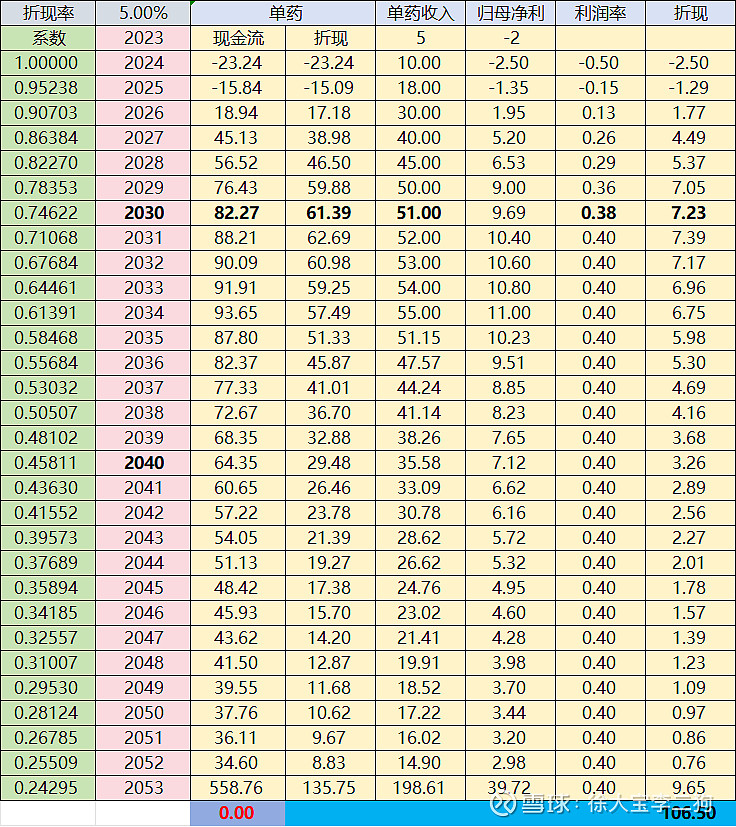

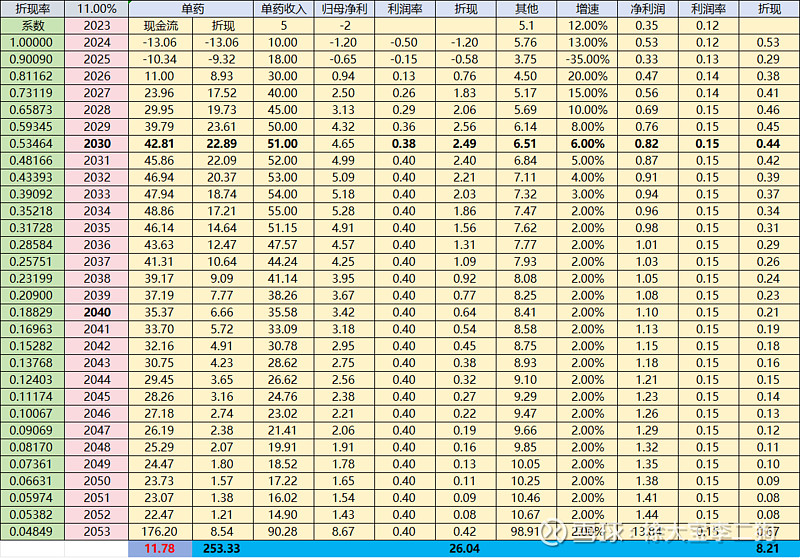

我认为在美股,传奇现在大概就是这个定价。估值也有些地缘压制。

另外现在看市场也就信50多峰值。

金斯瑞大概是这样,11%的估值锚,折价也正常。这个不是硬折价,绝大部分原因是市场锚差太多。

传奇本身不会被制裁。不过现在金斯瑞的制裁风险还有一点。所以其他业务给一个一次性-35%,作为风险补偿和折价补偿吧。

2年后按上面说的8.5%的锚,如果制裁风险解除,我认为应该是下图这样。股价30-35是没毛病的。

因为

1.折现率低了不少。

2.一线绝大概率能过,峰值和产能会明朗。前面已经说了无数遍了,我认为不含C6是90亿且没有仿制药。

传奇过去的话基本靠谱,10几万病人,2万针产能,是调研后加的。

3.亏损期已经绕过去了。属于时间换价值。

以上是用事实推理由。

如此操作盈亏自负。$金斯瑞生物科技(01548)$ $传奇生物(LEGN)$