来源:雪球App,作者: 白投资,(https://xueqiu.com/5990855130/300151989)

关注 ▲白投资▲ 努力成为财务自由的人

这是白投资的第 43 篇原创文章

我们一起,向钱而生

$济川药业(SH600566)$ ,一家年净利润27亿,毛利率超过80%,净利率超过20%,有息负债小于10%,ROE常年保持20%-30%的中医医药企业。

根据米内网数据统计,2023年上半年,蒲地蓝消炎口服液在全国城市公立医院清热解毒用药中成药市场占比12.10%,排名第二。

小儿豉翘清热颗粒在全国公立医院儿科感冒用中成药市场占比 46.52%,排名第一。

此外,公司产品健胃消食口服液在中国城市公立医院健胃消食类中成药市场份额达57.9%,排名第一。

公司产品三拗片与黄龙止咳颗粒在中国城市公立医院止咳祛痰平喘用药中成药的品牌排名分别为第四名与第十一名,合计市场份额4.16%。

以上内容摘自2023年年报。

老白顺便看了2021年和2022年的年报,发现并没有这样的表述,不过23年的中报显示,公司2022年蒲地蓝和小儿豉翘清热颗粒都是市场占比排名第一的产品,市场占比分别为15.66%和47.82%。

从这一点来看,公司的两个核心大品市占率在下滑的过程中。

不过就算如此,济川药业也是常年保持高ROE的优秀企业,下面我们通过财务数据和估值分析,来看看济川药业实际的质量吧。

01净资产收益率ROE的分析

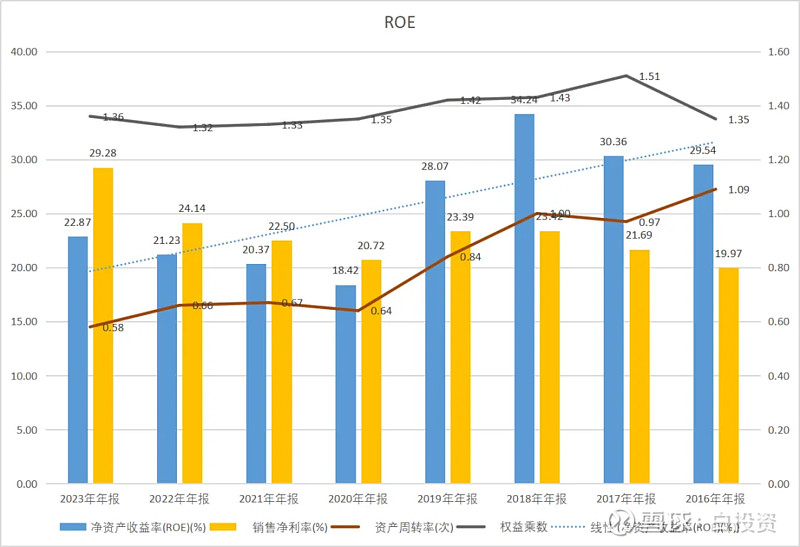

济川药业2016年至2023年的ROE如下:

济川药业十年平均ROE为26%,且最低为18.42%。

净利率:近10年净利率平均22%,净利率最低也有20%,且呈现逐年上升的趋势。

资产周转率:资产周转率呈现逐年下降趋势,23年相较于16年已经下降了一半了,说明公司对资产的利用率在逐步下降。

权益乘数:基本保持稳定状态。

可以看出,公司是净利率型的企业,也就是说产品具有一定的护城河。

1、那么先来看看净利率的情况:

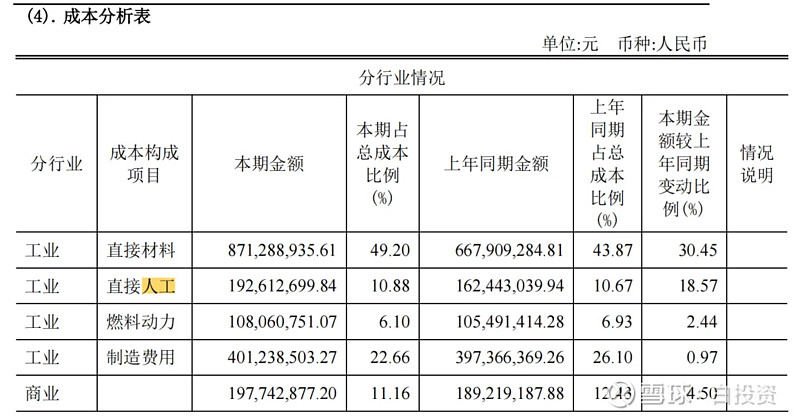

营业成本:营业成本基本保持15%-18%,济川药业主营产品是生产药品,药材占比成本的49%。

药材的价格波动会对净利率产生一定的影响,但是影响不是很大。

销售费用:济川药业的销售费用在逐年下降,从14年的55%,到23年41%,证明销售创造的价值在逐渐上升,说明公司销售战略是正确的。

管理费用:管理费用和销售费用是相同的走势,从14年的8%,降到23年的3.8%。说明管理效率至少没有下降。

从以上分析可以得出,公司近年净利润的提高,是销售效率和管理效率共同提高的结果,属于良性提升,这是公司向内的提升。

向外看看,毛利率的企稳或者降低,说明公司的品牌溢价并没有提升,稳定在一个水平。

2、资产周转率

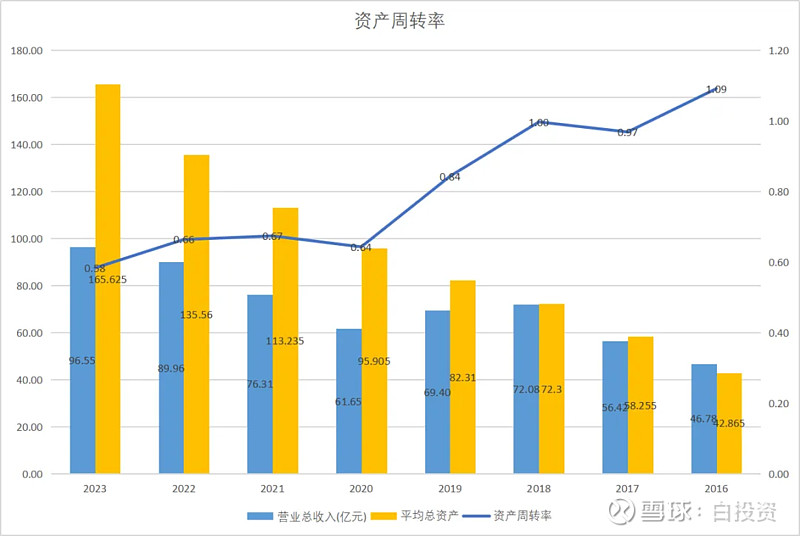

资产周转率的下降,是济川药业近年来影响ROE的一大因素。

从上图可以看出来,从2016年开始,济川药业的资产周转率就出现了较大幅度的下滑。

原因在于资产的增长速度,远远高于总营收的增长速度。

也就是说,持续积累的资产,并没有创造更多的价值,反而不断拉低资产的利用率。

而积累的资产当中,占比最高的就是类现金,从2016年占比21%的9亿,到2023年占比65%的108亿(含金融性资金31亿),占比增长了3倍,类现金增长了10倍。

而济川药业把这些利润留存下来,都放在了银行理财当中,产生一些微薄的利润。

我们来看看每留存一块钱的利润,产生了多少的价值:

10年间,济川药业累计分红35%,剩下留存的钱,每一块钱产生了1.3块钱的价值,叠加贴现率,实际上留存下来的钱,并没有给股东带来相匹配的价值。

叠加上老板未来可能出现的挪用公司资产、违规使用公司资产等等大雷出现的可能。

济川药业的留存利润,是在自我毁灭。

一个公司管理层的能力,体现在资产的配置,从这一点来看,济川药业对于小股东并不友好。

这是否决项,我们小股东就是为了资产增值来投资的,济川药业的管理层,和我们的根本目的相冲突了。

02负债情况分析

虽然上面已经基本上把济川药业PASS了,但是秉持着凡事完整,我们还是继续看看他的负债情况吧。

首先从收息负债看看:

公司2021年前,公司存在有息债券,从2022年开始变成了短期借款,到2024年一季度,有息负债增长到了16亿。

在拥有大量现金的情况下,公司仍然在不断借钱,并且没有明确的解释。

再看财务费用,公司在2022年,拥有类现金78亿,产生的利息收入1.17亿。

2023年拥有类现金108亿,产生的利息收入为2.76亿。

而且在公司2022年存在短期借款之后,利息费用从0.3亿反常下降到0.18亿。

这种种的反常,让老白有些摸不着头脑,即使利息存在延后性,也无法解释这突然出现的巨额利息增幅。

要知道,2022年以后,我们的存款利息是在下降的。

不得不说,公司有着非常反常的财务操作。

再来看看公司的应付应收账款,也就是经营性负债:

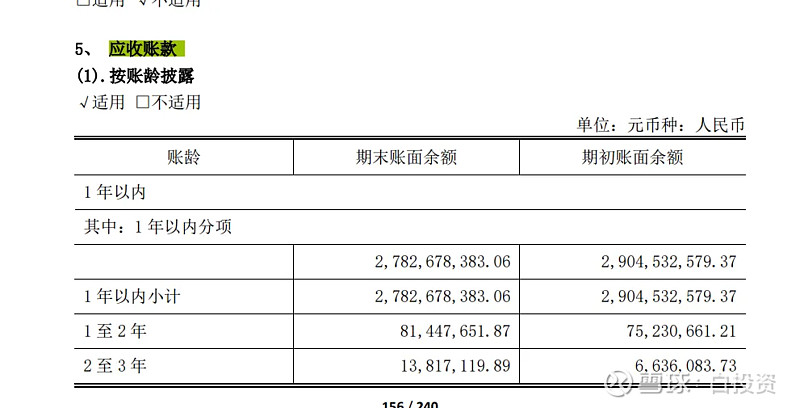

因为应收账款较多,公司长期处于产业链的弱势地位,不过这和医药企业的特性有关。

之前分析过的健民集团也是这样的问题。

从应收账款的账龄来看,一年以内的应收账款占据绝大多数,属于医药行业正常的应收状态。

03资产类型分析

一家公司的资产类型非常重要,轻资产公司能够用相同的资产产生更多的利润。

而且扩大产能,转型都要比重资产公司更具优势。

重资产公司想要扩大产能,就得先投入一笔巨款,然后慢慢回本。

这不代表重资产公司一定差,比如长江电力、神华公司这些用资产形成护城河的公司,也是非常优秀。

只是在选择当中,轻资产公司是具有加分项目的。

经营性资产=固定资产+在建工程+使用权资产+无形资产。

也就是生产所需的,设备、厂房、专利等等。

通过和利润总额的比值,我们看到,济川药业的资产类型属于轻资产。

从单位营运资产产出利润来看,济川药业的营运资产利用效率近年来处于提高状态。

这说明公司的经营性资产利用效率提高了。

说白了,就是同样的设备,产出的产品更赚钱了。

结合之前济川药业资产周转率的降低,看来确实是现金太多,济川药业已经不知道如何分配了。

低收益率的现金,拉低了济川药业整体的盈利能力。

04利润含金量分析

有部分企业利润高,不过都是应收账款之类的,收不回来现金,这样的公司净利润的含金量不高,容易爆雷。

而且收到现金对于公司的运行非常重要,所以我们需要对利润的含金量进行分析:

表中可以看出来,济川药业的净利润含金量非常高,近年来基本上都保持在100%以上,而且10年累计收到的现金远远大于净利润。

这证明济川药业净利润真实可靠,确确实实收到了真金白银。

不过从分红来看,公司直降35%的现金,通过分红反馈给了股东。

低分红率,结合非常低的现金效率,可以说非常的让人不满意。

证明公司管理层和小股东的利益并不一致。

小股东完全处于被放弃的一方面,非常不友好。

05资本支出和折旧摊销

如果一家公司,把所有的赚回来的钱都花完,那么设备就会老旧、厂房就会破败,从而导致效率跟不上,被竞争者取代。

所以公司赚了钱之后,需要把一部分利润拿出来,用在更新新设备,扩大产能等资本支出上。

但是有些企业的资本支出较高,赚回来100块钱,需要把95块钱再投入进去,才能保证公司的发展。

这样的公司,是不能给股东创造价值的。

所以我们看看济川药业的资本支出比例:

济川药业的资本支出比例为24.7%,加上35%左右的分红,实际上留下的资产差不多40%左右。

结合一块钱产生1.3元的低市值价值,基本上公司创造100块钱的利润,给到投资者的,只有60块左右。

所以投资者在计算投资回报的时候,要给济川药业打上一个六折,才能得到真实的收益率。

06估值分析

最后再来看看济川药业当前的估值情况吧。

我们使用三种估值模型对济川药业进行估值,分别是自由现金流贴现法、唐朝三年简化买入点确认、散户乙回报率回归确认。

1、自由现金流贴现法

贴现率使用10%,是一个非常保守的取值。

前五年的增长率设置为5%,这是一个相对来说比较合理的取值,因为要考虑到业绩出现停滞,甚至是减少的情况。

后五年的增长率设置为3%,这个值取得相对保守。

得出的结论是,目前的市值小于企业价值,大概折扣为58%。

如果结合济川药业对于股东的不友好行为,只能说,目前处于合理的估值范围内。

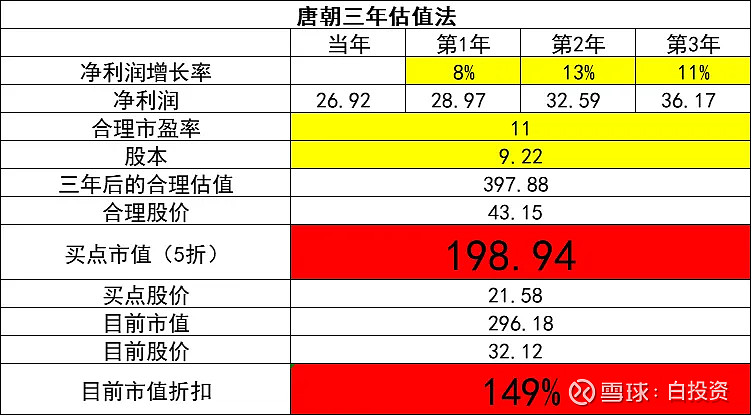

2、唐朝三年简化买入点确认

未来三年净利润增长率取180天内20家机构的预测平均值,分别为8%、13%、11%。

合理市盈率取5年期历史三十分位值为11。

目前的市值还远远没有到达买入点。

3、散户乙回报率回归确认

过去五年,济川药业的平均ROE为22%,当前的PB为2.22。

则当前的真实投资回报率为10%,目前非常的高。

未来按照ROE为17%计算,5年后,市值等于净资产,届时将变成真实收益率17%的投资标的。

07总结

最后,再来总结一下济川药业的优点:

1、过去10年ROE平均值高于20%,且最低也不小于15%。

2、轻资产公司。

3、利润含金量高。

4、当前的资产回报率较高。

5、销售和管理能力在不断提高。

6、医药行业,手握独家秘方,下金蛋的老母鸡。

同时,具备以下问题:

1、留存利润创造的价值不足,资产的利用率较低。

2、财务上存在操作的迹象。

3、与小股东的利益不一致。

4、价格处于合理,未到买点。

说明:以上观点仅为个人看法,不构成投资建议。