来源:雪球App,作者: 罗宾逊遨游,(https://xueqiu.com/5286353511/299812794)

最近比较火的话题是奢侈品牌销售情况。一堆博主在说销售数据大跌,印证了“消费降级”的故事。但作为已经历经多次经济周期的奢侈品牌,理论上不会因为一次的销售下跌,就整个垮掉。 所以我们得去分析,此刻表现出的是短期挫折,还是长期投资价值产生了变化。

保持逆向思维,才能跑赢市场。不然我们总是追涨杀跌,被割韭菜。

如果需要美银的研究报告,可以点击原文留言并留言“美银奢侈品”。

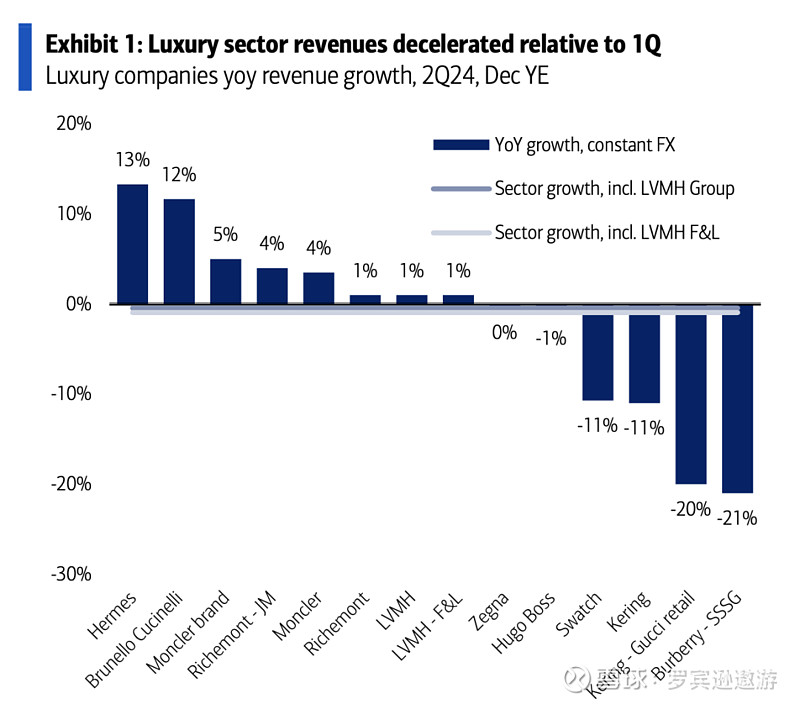

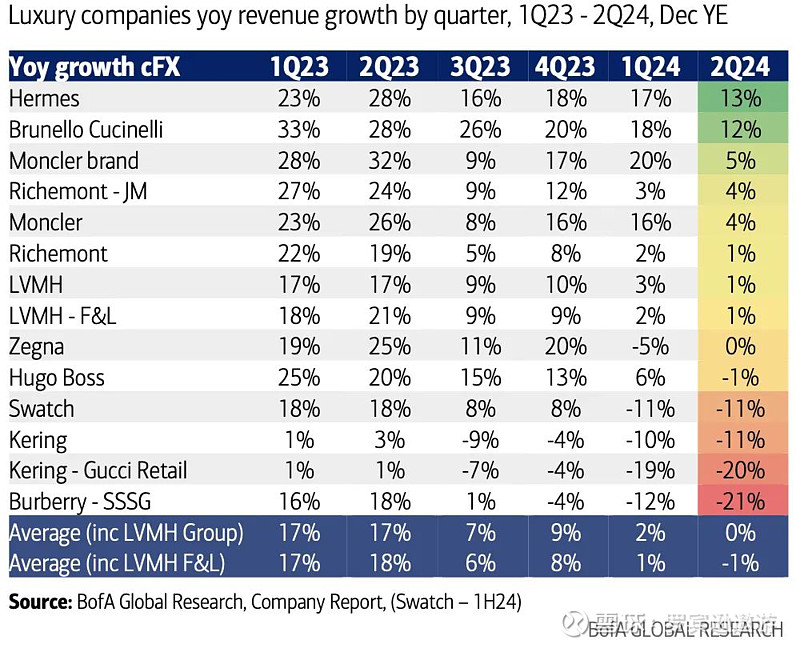

大部分奢侈品陷入挣扎,唯爱马仕一枝独秀

2024的Q1,只剩下爱马仕和Brunello Cucinelli两个品牌的全球业绩是双位数增长。LVMH 勉强保持,而开云Kering继续在水下挣扎(见下图)。

1) Kering开云集团 (Gucci, YSL, Balenciaga)的下滑趋势仍未结束。Gucci 更换了设计师,公司主要任务是革新整个产品线,重新塑造品牌形象。Sabato的产品仍未全面铺开到门店。Gucci仍在投资开发期,远远没到收成阶段。下半年的销售指引仍然是同比下滑20-30%。

2)LVMH(路易威登)和Richemont(历峰)的增长是停滞阶段。

3)爱马仕是最厉害的那个。或许是因为配货制度的原因,爱马仕的消费力集中在本地,天然地本地优质客户数量多。 旅游零售很难买到Berking等产品。而?家的产品覆盖整个生活品类,从服饰再到家具。大单销售多,粘性也大。

4)Chanel香奈儿属于非上市公司。但根据手上的数据,中国的销售大概率是下跌了10-15%。

近5个季度的品牌全球同比增幅如下图。

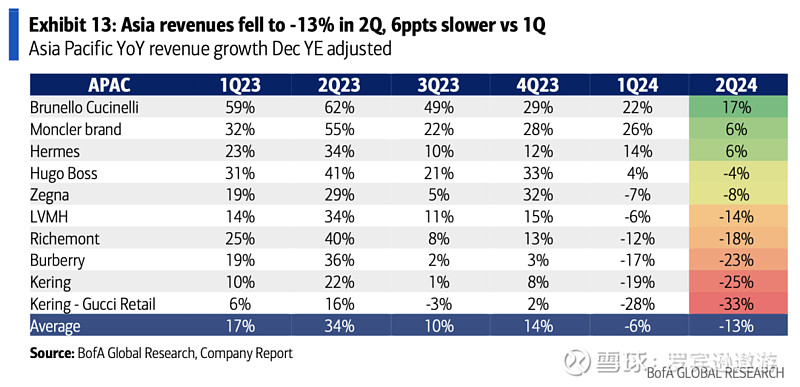

中国消费力仍在,只是消费地点转移到了国外

很多人对中国销售数据感到十分悲观,觉得消费降级定了。但根据LVMH股东电话会,中国消费者的全球总支出趋势仍在上涨。由于日本汇率大幅度下滑,加上出外旅游恢复,更多人去了日本买买买。因此国内的奢侈品店客流以及销售额大幅度下滑。

大家的消费行为回归到了疫情前的状况,旅游零售占比在重新上升。

对于品牌来说,客户挤入汇率低的区域消费,是被客户薅羊毛了。日本的租赁合同多是抽成租约,销售额上涨,毛利率是不变的。但日元汇率走低,对于总部来说会有汇兑损失,就会造成销售毛利率下滑。与此同时,因为20/21年奢侈品销售强劲,LVMH等品牌把一些在中国的租约换成了固定租金。如今销售额下滑,成本端是固定的,国内营运的毛利率也会下滑。

奢侈品牌布点横跨全球。就像这次,日本业绩是可以对冲中国跌幅的。

亚太的销售同比

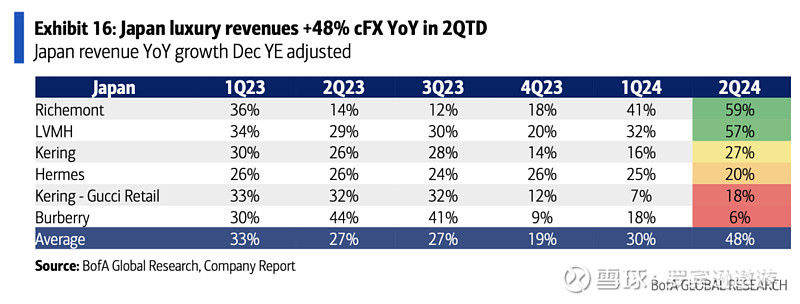

日本销售同比

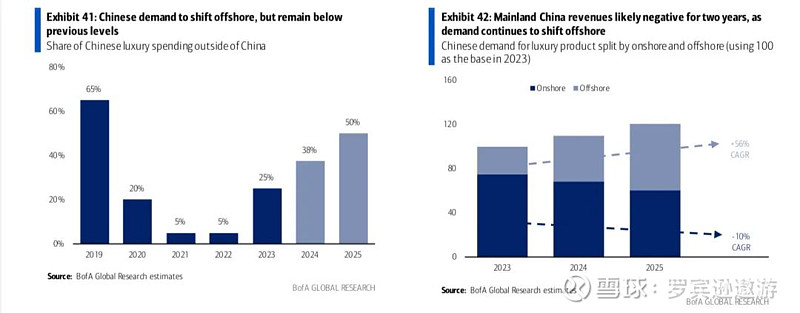

对于地产商来说,因为物业集中在亚太区,不具备对冲的特点。 所以太古地产、恒隆地产以及九龙仓等业绩大概率下滑,其中恒隆由于过于集中在奢侈品上,跌幅会更大。大行估计海外奢侈品购买行为的比例仍旧会上升(见下图)。大家要对此趋势做好心理准备。

中国顾客海外购买所占比例的变化

奢侈品生意,也有周期。

奢侈品是一门慢生意。一方面,公司需要不断的投资在营销上,通过造梦来维护/打磨品牌长期价值。同时,奢侈品不会追求销售量急速上涨。因为每卖出一件产品,它的奢侈特性就会降低一分。 物以稀为贵。

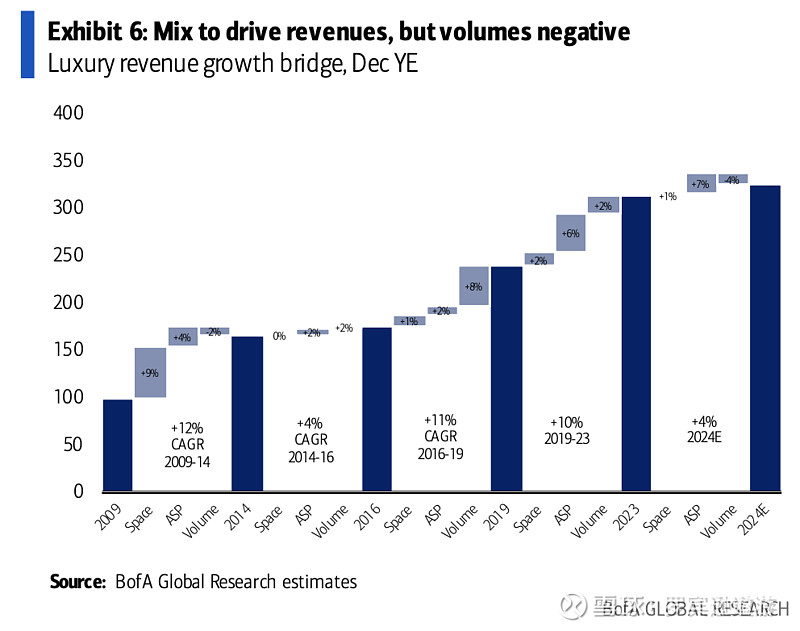

奢侈品行业也是有周期的。在经历了2020年后超过均速的3年增长,2024增速放缓至4%十分正常。而luxury长期增长率约为9%,意味着目前增速是低于历史平均线的。

05年起luxury每年的增长率

下图展示,每个小周期内,贡献增长率要素不太一样。19年起的这个周期,价格的提升是主要因素。从23年下半年开始,销量是呈负数增长的。 LV chanel等大牌已然走完了涨价的历程。唯一在这周期涨价较少的是爱马仕。意味着爱马仕目前仍有空间增长。

不同因素对平均增长率的贡献

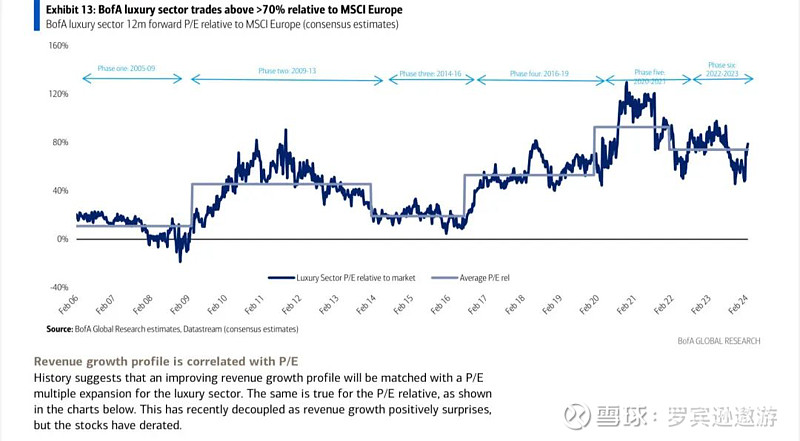

奢侈品集团的估值水平与其营业增速收入息息相关。整个周期大概是3至4年了。上下图可以连着一起看,规律基本一致。

09年起估值变化统计

逆境下,品牌们目前的策略是什么?

1. 加强Very Important Customers (VIC)服务的战略

VIC其消费基础是日常装扮我,每一季都会购买,这是门店销售业绩的底所在。奢侈品牌的会员体系全球打通程度并不是非常高。经过了三年的管控,在中国累计的积分以及与SA的关系搭建,使得本地VIC与品牌的粘性更大。本地VIC倾向于利用SA的关系获得抢手新品。这个待遇去到外国就大概率没有了。

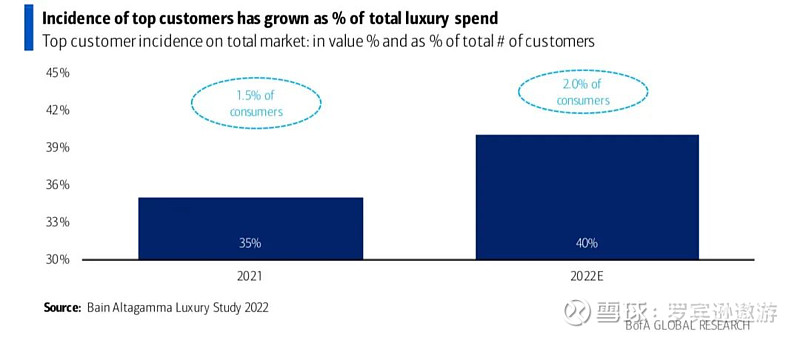

可以看到VIC的销售比例从2021年的35%提升到了40%。

2. 日元的下滑不是无止境的,但或许会调整区域价格

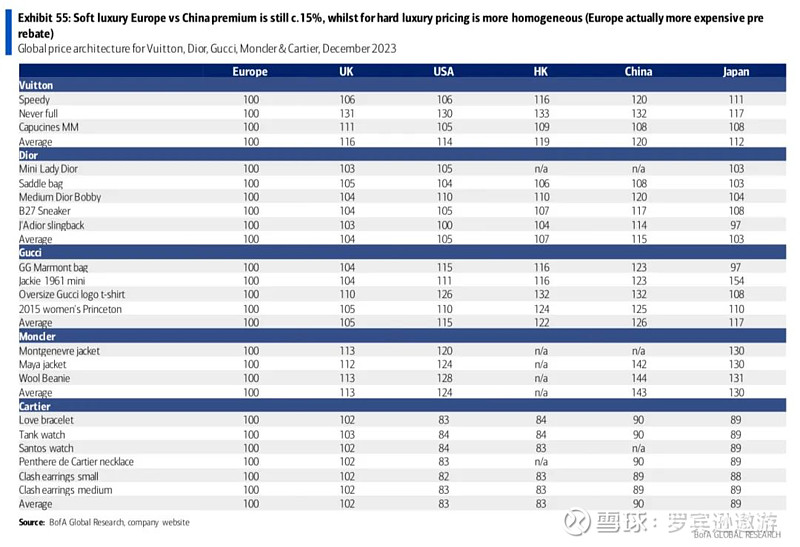

随着日本加息,日元会迎来反弹。这有助于缩小价格差距。(各地的产品差价index如下图,假设欧洲为100)

同时品牌也会调整各地的价格来减少价差。在2015年的时候,品牌就曾经调低大中华区的产品价格,以避免消费过度外流,保护本地零售店的业绩。

3.继续投资,研发新旗舰店体验

LVMH和爱马仕在投资者电话会议都提到了中国Aspriational Customers减少的趋势。如何应对客流减少是重要课题。

根据我的了解,如今的品牌越发喜欢打造独栋来吸引不同客群。最新的例子是最新泰国LV之家,集合了品牌形象展示、零售店、艺术展厅、咖啡和餐饮几个不同的功能。其中展厅、咖啡和餐饮部分吸引游客和年轻人,满足奢侈品牌也需要去培育下一代的客户需求。另外LV也设立了独立的VIC空间,以保障尊贵客户的私隐及购物空间。

极具特色的LV maison外立面

LV展览空间

LV餐厅

总结

作为分析的上篇,几个重要的现象总结如下:

1. 中国的消费力外流,并非整体中国消费力下滑。海外消费增长的趋势仍会继续。

2. 消费力外流,导致本地地产商在奢侈品业态的租金收入下滑。20-22年的疫情封控的超高销售非常态。

3. 全球的奢侈品毛利率已过顶峰,处于下行阶段

4. 奢侈品牌的销售增速是有周期的,这次下跌不意味着市场垮掉了。

虽然大中华区销售下跌,但不适宜过度悲观。机会都是跌出来的,投资奢侈品牌及地产商要有一个长期的眼光。

在下篇文章里,我会进一步举例分析,奢侈品牌在销售下滑当中,会有什么经营行为及经营策略,以及其中蕴含的投资机会是什么。

本文非投资建议,投资需谨慎。

往期好文

3. 网页链接{华润万象生活 —— 引领房地产业发展的下一个王者}

7. 网页链接{太古地产 —— 增长型收租公的翘楚,如何傲视群雄}

8. 网页链接{上海太古张园 —— 是文化项目还是商业项目?}

9. 华夏华润REITs重磅来袭——买REITs的必看投资要点及割韭菜手段