来源:雪球App,作者: 炼金女王,(https://xueqiu.com/9206536540/299821229)

投资安全性在股票投资过程中永远是排在第一位的要素!——榊原正幸

今天花了10个小时终于把日本教授榊原正幸的股息投资大法给梳理清楚了,并以双汇发展为案例进行演算,发现可以值得一试。(这里需要感谢老哥和大徐,一个帮我把日本买回来的书进行了影印,一个帮我把日语翻译成了中文,感恩!)

关于榊原正幸,之前我写过另外一篇文章,具体详见:分享“持续10年,年化30%,累计收益近14倍”的日本教授投资方法!

榊原正幸股息投资法

我将分7个部分进行讲解:选股、买入、卖出、持有时间、止损、日本案例、中国案例。

一、选股

股票筛选的标准是“安全、稳健”,长期投资对象仅限于长期稳定支付分红的企业,即,选择大型、经营稳定、股息良好的优质股票。

筛选标准:

1、在东证1部上市的企业(在中国可以是上证指数里的公司)

2、净资产超过 1000亿日元(50亿人民币以上),BPS值在1000日元以上(50元人民币)(中国得是5元以上)

3、负债率小于40%

4、平均每天的买卖资金1亿日元以上(500万人民币),日交易量平均值在50,000股以上

5、EPS稳定(雷曼事件后的2009年和2010年除外)

6、股东稳定,大股东持股比例高

7、最低分红收益率基本在3%以上,分红额高,每股30日元以上(1.5人民币)

二、买入

公式:目标买入价=预期年度股息÷目标股息收益率

1、如何确定目标股息收益率?

查阅个股过去一定期间(例如10年)的股息收益率变化,确定历史区间。分析个股盈利能力和发放股息的稳定性,评估合理的长期股息收益率水平。同时,也需要参考市场整体的平均股息收益率,个股目标收益率一般略高于市场平均水平。

目标收益率不能静态,而要根据企业盈利变化进行动态调整。

长期投资的目标收益率一般在3-5%左右为宜。

2、分批买入

瞄准高分红收益的低价买入股票时,往往是分几次精心买入。参考点是“首次买入价下跌10%的水平”和“首次买入价下跌20%的水平”,在每个水平买入相同数量股票。

3、分散投资

假设投资总额是“2亿日元(1000万人民币)”,投资对象最好分散在4~5个股票左右,这样一来,每个项目的投资额将达到4000万~5000万日元(200万人民币)。假设1股的股票价格大约为2000日元(100人民币),则股票数量为“2万~2万5千股”。

三、卖出

参考买入时的目标股息收益率,当股价上涨到该收益率的10倍时,可以考虑卖出。如,目标收益率为3%,当股价涨到买入价的30%时可考虑卖出(最低价上涨30%时卖出)。

3个注意点:

1、计算起点不是自己的买入价,而是之后出现的最低价。

决定买价的分红收益率为“3%”,分红额为 30日元。此时,买价的目标股价为(30日元÷3%=1000日元)。股价跌至1000日元时买入,但之后股价下跌,最终跌至900日元。这种情况下,卖价计算应当从“最终最低价900日元”上升了“30%”(900x1.3=1170日元)。一定要注意,这不是自己买入价格1000日元的1.3倍(1300日元)。

2、卖出后不必立即再投资,可以观望一段时间。

3、每轮持股时间不宜过长,盈利一定幅度后应适当卖出。

四、持有期限

根据股票的不同,有的股票长则以4年左右的周期在低价和高价之间来回波动,但多数情况下,在低价和高价之间来回波动的周期为2年左右。所以,如果以两年的时间来计算,“3%~5%”x1年+“30%~50%”=33%~55%,年收益率约为15%~25%,税后12%~20%。

五、关于止损

在以下情况下长期投资需要考虑止损退出:

1、企业盈利能力发生恶化,业绩大幅下滑。

2、公司未来发展前景转差,面临经营风险。

3、分红水平大幅下调,股息预期减弱。

4、股价持续下跌,技术形态转坏。

5、公司面临舞弊、丑闻、诉讼等负面消息。

六、日本案例

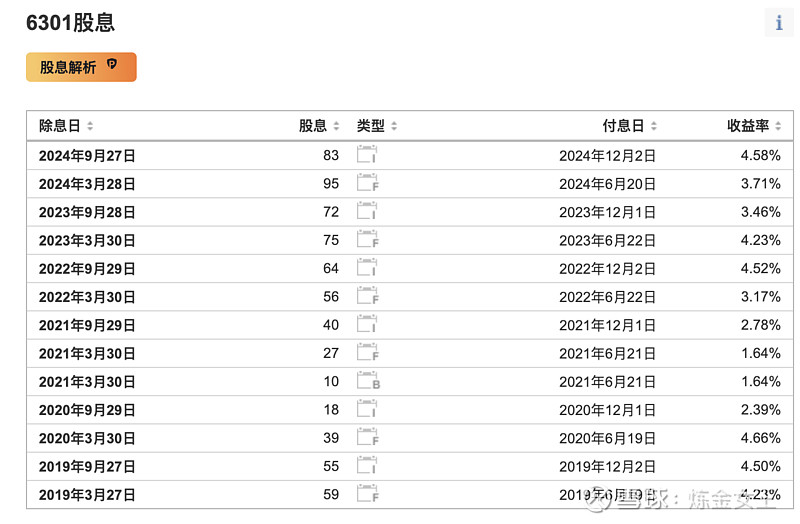

小松制作所 (6301)

2012-2018是日本教授的演算,2019-2024是我延续教授的演算。

在过去15年里,这家公司除了雷曼兄弟破产时期(2009年3月和2010年3月的两个财政年度)以外,都没有减少股息分配。因此,可以认为这是一家派发稳定股息的公司。

安倍经济学以后(2013年3月期之后)的股息收益率在“2.8%~3.7%”之间。作为目标股息收益率,“2.8%”和“3.0%”略低,而2018年3月期和2019年3月期(预计)都实现了“3.2%”的股息收益率,所以未来的目标股息收益率设定为“3.2%”。

对于小松制作所来说,如果没有大的业绩变化或股息减少,未来适当的目标股息收益率是3.2%,这是基于上述2018年3月期和2019年3月期(预计)的实际情况决定的。所以,在2013年3月期时目标股息收益率是3.2%还不可知,这是“倘若”的说法,但是以“目标股息收益率3.2%”来对这只股票做投资模拟,可以为2013年3月期开始的2012年4月之后的股票数据找到未来的行动方针。

<2012年——第1轮>

2012年7月31日,公布年度股息预期为48日元。用48日元除以3.2%,得到“1500日元”的买入目标股价。2012年9月5日股价跌破1500日元,所以在这里买入。

然后在同年9月30日,获得半年度股息(每股24日元)。

之后在同年10月10日涨到1439日元,成为底价。底价确定后,可以根据它计算出卖出目标股价。这家公司目标股息收益率是3.2%,所以卖出目标股价是底价上涨32%(即底价1439日元x1.32=1899日元)。

12月6日涨到1899日元,所以在这里卖出。

买入时的依据是3.2%的股息收益率,买入后3个月就以26.6%的资本利得卖出,加上半年度股息的收入利得1.6%,3个月获得了合计28.2%的收益,可以说非常成功。

<2013年和2014年——等待>

2013年4月25日公布2013年3月期决算,宣布2014年3月期预期年度股息为58日元。用58日元除以3.2%,得到“1813日元”。

年度预期股息58日元一直到2017年10月26日也就是2018年3月期第二季度财报公布前一天都没有变化,所以在那之前买入目标股价是“1813日元”。(2018年3月期第二季度财报宣布增发至84日元。)

1813日元的价格要到2015年9月下旬才达到,所以在那之前都没有投资机会。从2012年12月6日卖出到下一笔买入的2015年9月24日,中间相隔了长达2年又9个半月。这说明长期投资不仅要持有很长时间,到下一个投资机会出现也要“等待很长时间”。要有耐心等待股价走低(即股息收益率上升)。

<2015年~2016年——第2轮>

2015年9月24日股价到1813日元,所以在这里买入。此时距离2013年4月25日宣布预期年度股息58日元已经过了大约2年半,所以买入前确认股息和业绩没有大的变动。股息没有变化,业绩也没有大幅下滑,所以在1813日元买入。

然后在2015年9月30日获得半年度29日元股息。

首次买入价1813日元下跌10%是1631日元,所以定1631日元为第一次追加买入水平。首次买入价1813日元下跌20%是1450日元。看股价走势图,2011年10月和2012年10月曾略微跌破1450日元达到底部,所以将这个水平(1450日元前后)设定为第二次追加买入水平。之后,2016年2月10日跌到1629日元最低点,所以那天在1631日元首次追加买入。没有跌到第二次追加买入水平(1450日元前后),2月12日底部在1557日元。1557日元的32%升幅水平成为下一卖出目标股价。(1557日元x 1.32=2055日元)。

然后在2016年3月31日获得半年度29日元股息。

2016年7月20日涨到2055日元,所以在这里卖出。买入价是1813日元和1631日元,平均买入单价是1722日元。以2055日元卖出获得了19.3%的资本利得,加上半年度股息两个时期的收入利得(3.2%),合计22.5%的收益。首次买入是2015年9月24日,卖出是2016年7月20日,持有期间不到10个月。

<2017年——等待>

2017年10月27日公布2018年3月期第二季度财报,宣布预期年度股息为72日元。用72日元除以3.2%,得到“2250日元”。此时股价已大幅超过2250日元,所以暂缓买入。

<2018年-2021年——第3轮>

2018年4月26日公布2018年3月期全年决算财报,2018年3月期股息为84日元,2019年3月期预期年度股息为96日元。用96日元除以3.2%,下一买入目标股价为“3000日元”。此时股价也超过3000日元,所以暂缓买入,但之后股价进入了较大的调整阶段,8月15日跌破3000日元。因此在8月15日3000日元买入,追加买入的参考股价定为“首次买入价下跌10%”,即“2700日元”,在同年11月买入;第三次买入价为“首次买入价下跌20%”,即,2400日元。在同年12月股价触达2400点,并创出新低,即,2348日元。以此价格定目标卖出价:2348*1.32=3099日元。

之后2019年4月股价达到2882日元,但未到3099日元,因此一直持有,2020年3月股价创出新低,但已在2020年2月2100日元第四次买入(即,买入价跌30%),然后一直持有,在2021年2月股价突破3099元。

平均持有成本:2550日元((3000+2700+2400+2100)/4)

持有分红收益:164日元(48+59+55+39+18)

资本利得:3099-2550=549日元

投资总收益:549+164=713日元

投资收益率:27.96%(713/2550)

年化收益率:11.18%(27.96%/2.5Y)

<2021年——等待>

2021年预期股息在77元(官方),此时对股息收益率的预期不敢太高,2019年在4.3%,2020年跌破4%,假设目标收益率在3.5%,即,2200日元(77/0.035)。当时,股价创出新高,未触达2200日元。因此,就等待,不做任何买入操作。

<2022年-2023年——第4轮>

企业经营开始企稳,2022年3月半半年度达56日元,预期年度目标股息在112日元,目标股息收益率可以达4%,目标买入价在2800日元。2022年8月股价触达到2800日元,进行买入,然后加仓价为2520日元。同年创出新低2594元,并没有触达加仓价。此时定卖出价,即,2594*1.4=3631日元。

2022年9月收到每股64日元的分红

2023年3月收到每股75日元的分红

2023年5月股价突破3631日元,实现卖出

持有分红收益:139日元(64+75)

资本利得:3631-2800=831日元

投资总收益:831+139=970日元

投资收益率:34.64%(970/2800)

<2023年-2024年——第5轮>

2023年5月卖出后,假设预期年度每股股息在150日元(75*2),目标股息收益率在4%,那么目标买入价为3750日元,考虑到刚做卖出,先做休整。等2023年9月分红后,年度每股收益已达147日元,股息率基础保持在4%,那么买入价为3675日元。

2023年10月股价跌到3675日元,进行买入,加仓价为3307日元,同年股价跌到3404日元,并未触达加仓价。以3404日元为底价,目标卖出价为:3404*1.4=4765日元。2024年4月股价涨到4775日元,进行卖出。

2024年3月收到分红95日元。

持有分红收益:95日元

资本利得:4765-3675=1090日元

投资总收益:1090+95=1185日元

投资收益率:32.24%(1185/3675)

<2024年——未来>

2024年4月卖出后,2023年的年度每股分红为167日元,2024年的官方预期年度分红为178日元,假设未来几年能保持在160日元,且股息收益率为4%,那么接下来的目标买入价为:160/0.04=4000日元,第一次加仓价为3600日元。

2024年8月股价触达4000日元买入,当下是3888元,还未到第一次加仓位,目标价会随着新低价来确定,同时通过价格走势,大概率有机会加仓。

小松制作所 (6301)是非常好的公司,过去的十年一直在增长,如果买入并持有,即,2000-4000日元,差不多是翻倍,而用教授的方法,收益也实现了翻倍。

小松制作所2019年至今股息如下:

小松制作所股价如下:

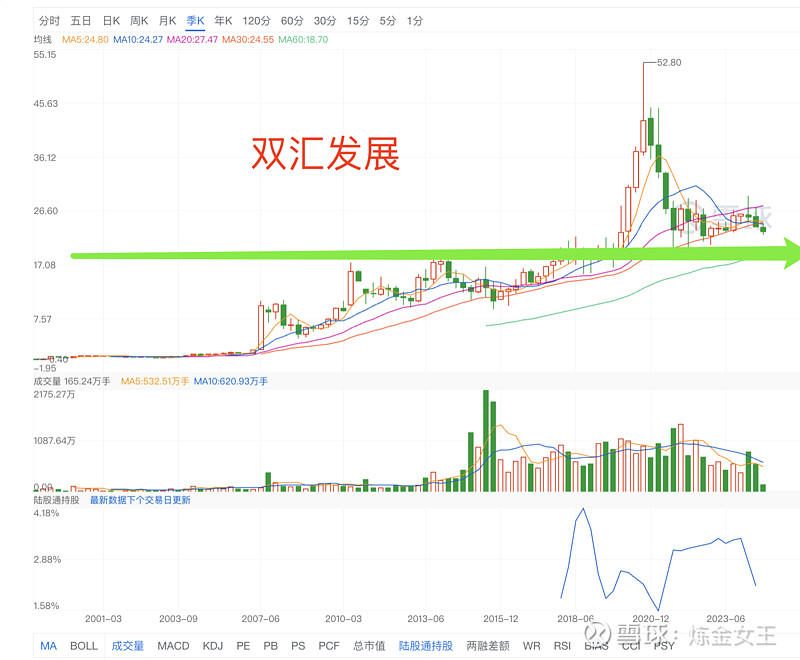

七、中国案例-双汇发展

为什么选择双汇发展?本来想用贵州茅台、泸州老窖或是五粮液来做测算,但过去20年它们的股息率并不高,所以选择常年大于3%的双汇发展。

过去20年双汇发展的股息率如下:

具体演算如下表:

思路:每年公布分红方案后,开始做投资规划,然后确定年度股息分红(双汇有的时候1年1次,有的时候1年2次,取保守值)和目标股息率(5%是常值,7%偏中上值,之后可能会回归到5%-6%左右。)

结论:22元左右可以建仓,然后买到15-16元,在30元左右卖出。

关于双汇发展,之前我曾用其他方式进行过测算,具体详见:

网页链接{巴菲特都在用的林迪效应估值法:伊利股份 VS 双汇发展~}

估值是个模糊概念,核心是要对这个企业和行业有一定了解,才能做最后的投资决策。