来源:雪球App,作者: 莽叔,(https://xueqiu.com/5105549056/298255610)

地球上同时存在春夏秋冬四个季节,一个人如果想在短时间内体验不同的气候和温度,只要拿起行李箱,用位移的方式去感受不同的时空。

投资里的很多事情也一样,如果全球资产是你的目的地,那么可同时投资于多个市场的指数,就是那张机票。

一年后的惊讶发现

亚太高股息(Solactive Asia Pacific High Dividend Yield Index)是去年研究全球红利策略时关注到的一个指数。Global X在香港发行了一只挂钩的ETF,不过关注的人很少,管理规模也很小。

今年再次查看这只ETF的时候,成分股已经出现了大幅更替。(原指数是等权重指数,Global X亚太高股息ETF在实际运作中产生了一些偏离)

过去一年里,日股、台股大幅上涨,大量对应股票从指数中移除,换成了韩国、澳大利亚和港股公司。

简单介绍一下「Solactive亚太高股息指数」的主要编制规则:

1、选股范围:Solactive GBS 全球市场亚太全市值指数成分股;

2、入选要求:最低700万港元日均成交额、25亿港元市值;

3、覆盖的经济体包含日本、韩国、中国香港、中国台湾、新加坡、澳大利亚、新西兰,每个经济体对应的市值上限不超过35%;

4、成分股数量40只,等权重,即每只个股权重为2.5%;

5、剔除近一年预估股息率高于20%的个股。

需要说明的是,指数采用了等权重加权的方式。这是因为各个国家和地区的股息率水平有比较大差异,如果按照股息率加权,港股股票可能是常年霸榜的状态。

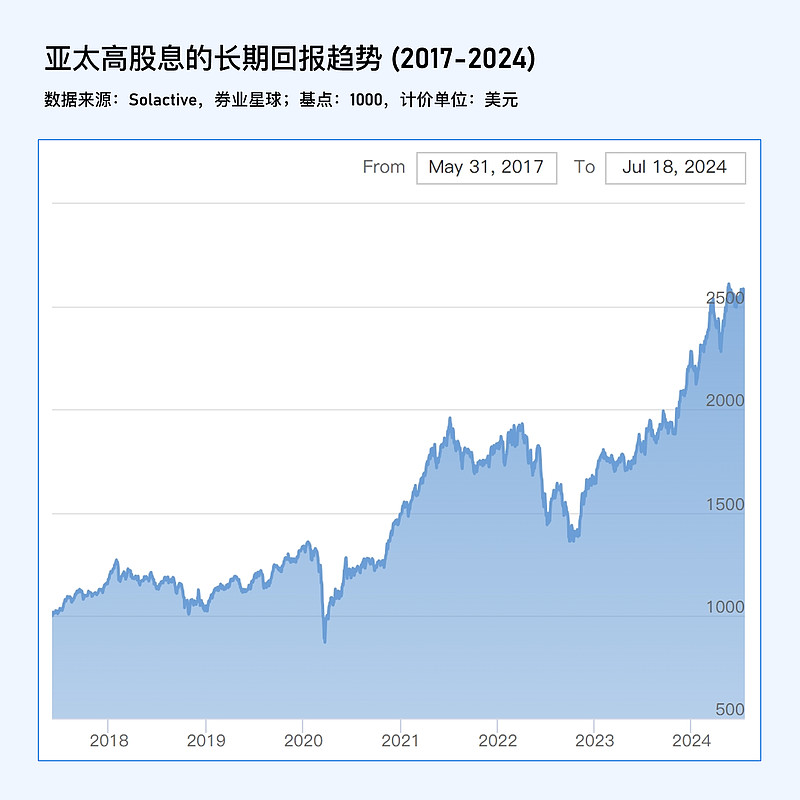

Solactive亚太高股息指数自基日以来,整体表现可圈可点。

不同市场,不同的红利

谈及A股红利策略的时候,投资人诟病最多的问题之一是「高息股的行业集中度太高」,过多地集中在银行、煤炭中间。这话从字面上是对的——因为各个国家和地区的红利股,几乎都有这样的问题。

下面几张图展示了几个不同市场里的高息股:

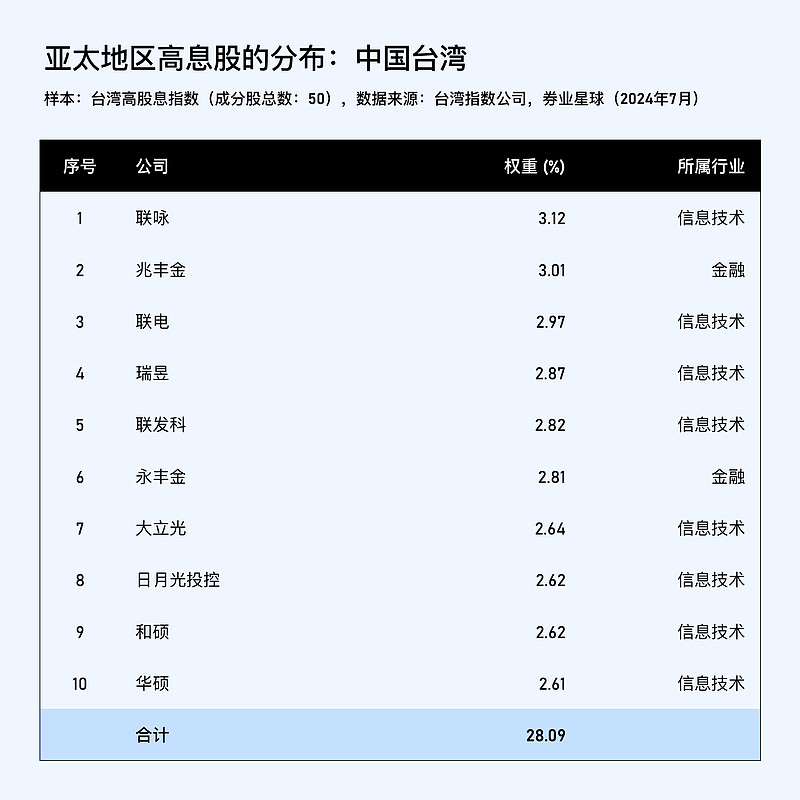

除了金融股的共性以外,各个市场的高息股行业分布各有特点,日本以通信、商社、高端制造为主,中国台湾是电子产业股票,澳大利亚则和中国内地相似,主要是银行股、资源股。

高股息反映的是一个市场在特定时间里自由现金流最好的一批公司,时间和空间因素都会影响高息股的构成。分区域来看,哪些股票会成为高息股,首先还是和一个经济体的产业结构,以及自身在全球的行业分工有关。

站在单一国家、地区的角度,红利策略的高行业集中度是一个中性的概念。以中国台湾为例,「科技+高息股」是当地特色,连续几年的行业强势与高息共振换来红利策略在普通人中间的高接受度。但在苛刻的投资者眼里,这恐怕确实也不是什么好现象。

对于这种单一市场红利策略普通存在的高行业集中度现象,如果希望回避,那么进行跨国别、跨区域配置,几乎是最理想的方案。

亚洲各经济体内核相似,但所处的周期不同

观察亚洲几个主要经济体的资本市场,有一个统一的规律:进入低增速、低利率的环境之后,基本就只有高息股能够走出可预期的行情。这背后的原因,「长波系列」后面的文章会做展开,这里先给个简要的结论——

对于亚洲股市的投资者来说,获取股息收益,比获取成长性收益,要简单地多。

全球一半以上的人口,生活在东亚和东南亚这片焦灼的土地之上。尽管意识形态和发展路径不同,这些国家和地区有着相似的文化背景,资本市场的功能和由之衍生出的企业融资模式也十分相近。

因为一些非市场定价因素的强干预,亚洲股市比美股要复杂得多,当经济体迈过增速最快的阶段,投资者不再看重过程(成长性、未来创造现金流的能力),而是直接要结果(股息率、当期现金流)。时至今日,如果用高息股的审美看亚洲股市,这里,反倒是一片不错的土壤。

另一个非常重要的事实是,这些经济体尽管有着内核上的相似性,却又处在人口和经济周期的不同阶段。按照GDP增速和利率走势来观察,90年代起日本、中国台湾、韩国、中国香港(反映内地经济)依次步入了周期的下行阶段,人口见顶的顺序也大抵相似。

这对于高息股的影响主要通过两方面来实现,一是,哪些企业拥有更好的现金流,从而具备分红条件;二是,随着市场回报常年不佳,决策者逐渐重视公司治理和强化制度约束,推崇高分红,也就是所谓的「亚洲国家集体进入特估时代」。

总之,亚洲各个经济体内核相似,但周期不同。比较典型的例子是中国内地和日本,近三十年,几乎总是站在周期的两端,遥遥相望。

从这个角度,定位红利投资,但做到跨区域、跨国别,可以有效规避单一经济体的风险。

定义红利的人,是你自己

到这里做个小结:亚太高股息,既通过跨区域、跨国别的方式,一键配置了股息回报丰厚的亚太市场,同时又规避掉单一市场红利策略的高行业集中度问题。就像在时空隧道里面穿行,始终寻找性价比最优的红利资产。

指数设计不可能尽善尽美,对于普通投资者来说,这已经是接近终极的解决方案。

关于红利策略,最后再说两句。

一直以来,我对红利指数有独特的钟爱。过去这一年多,做了很多场路演,线上线下交流了很多人,见过不少人听完觉得这些东西平平无奇,失望而归。

时间久了,我会自然地认为,当你不愿意倾听红利的声音,那你大概率不是它的受众,其实没有任何必要去强求。

红利型资产和成长型资产最大的区别在于,这类资产的出现,更多反映的是投资人这一侧的需求,包括企业的创始人、大股东,以及为普通投资者发声的决策者,他们觉得一家企业应该为投资人创造怎样的回报。

具体到每一只高息股,它的持有人并不一定是因为看重持续分红而持有这只股票,换句话说,高息股的定价逻辑很大一部分依然来自预期增长和资本利得。

而红利指数和红利ETF的出现,则是面向那些真正需要股息收益的投资者,这些工具,让这一人群的样貌变得更加清晰。

不是真正的股利投资者,自然无法领会它的妙处。