来源:雪球App,作者: 振东投资,(https://xueqiu.com/1289111010/298237023)

首先感谢@隐士甲 在前文的关注和提问,看您的问题才发现,确实好久没有写过关于投资思想方面的东西了。您的提问非常专业,我试着结合自己想法写一写,不足之处请您以及球友们包涵和指导。

1、买入低估也是要建立在对企业基本面的正确研究上,这个对于普通散户来说是很难的,您在实操中对基本面会研究到什么程度?只对历年财报的数据分析吗?对于亏损或是盈利下降的企业,如何判断企业能否翻身?会像侦探一样去挖掘实控人或资本背后的真相吗?

这个问题我们从后往前看,投资,是一种委托代理行为,那么实控人的行为概率是我们必须要考虑的。这里我用的是行为概率不是真相,因为实控人的很大程度可以决定影响一个企业的命运,但有时候也无力对抗时代的车轮。

研究行为概率,就是看自己作为小股东,是否和实控人利益一致。,实控人的行为概率是延续的,比如一直在慷慨的派息,一直在逢低增持,没有让报表难看懂,没有做过过分的有损公司利益的事情。利益是一致的,那么成功一起分享,失败可以接受。

对于亏损或者盈利下降的行业和企业,以前我总是怀着美好的预期觉得能逆转能翻身,现阶段我更愿意改变思路,我们的经济整体进入到新的时期,有些行业可能一摔不起,或者反转所需的时间远远超越我们的预期和耐心。而资本市场拥有足够多的选择,我更愿意去找本身是低估的并且处于边际改善过程中的企业。

我对于基本面的研究的深度,会根据三个方面的反馈进行调整。一是基本面的验证,一个是市场走势的验证,一个是自我心理的舒适程度。一般来说,正确的投资,会收到来自这三个方面的正反馈,如果不足或者缺失,有可能是研究不足或者研究有误。

2、您的持股数量有多少?每一支订的仓位上限是多少?

目前的持股是量在20-40只之间,基金合同约定的仓位上限是20%,但实际上每个时期也就一两个行业或者个股会达到15%仓位水平。对于分散和仓位理解,有一个观点我特别认同:拉长来看,认知水平决定长期收益,分散投资比集中投资做的决策更多,样本数量更多,更体现真实水平,集中投资短期受到运气因素影响更大。

3、您统计过自己短线的择时成功率吗?波段是有效的策略吗?

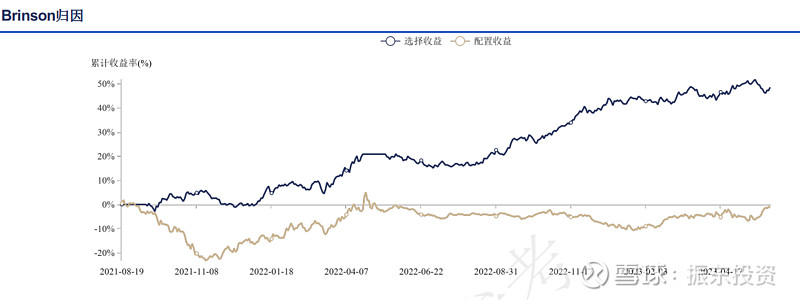

用产品托管报告中一个客观的数据来回答您这个问题。

统计期间,产品的配置收益是,选择收益是。并且选择收益的走势非常平稳,这一点从持续稳定增长的超额收益也能得到验证。在我的整个投资体系中,不是依靠某个行业的或者个股突然收获的,而是用体系适应和应对我们的资本市场。

关于波段和择时是否有效,遍地开花而且日益强大的量化基金已经给出了明确的答案,如果择时无效,波段无效,量化不可能出现今天的局面。而且,更重要的一点是,择时对于小资金更有效,因为小资金的冲击成本趋近于无。

4、您在开产品之后是否转身到了红利和可转债,投资大策略变化的原因是什么?是对宏观经济形势的预判,还是仅仅出于低估和安全考虑,换到了红利和可转债上,未来什么情况下会改变这个大方向呢?

我不是开产品之后才转身到红利的。事实正好相反,我是因为看到了红利必然盈利而赛道必然崩盘的结果,才决定在2021年中发产品的。作为一个草根,如果行业整体繁荣,大部分基金都盈利,那么我盈利是无意义的,我必须要找到一个出发点,在接下的时间里,大部分的基金都亏钱,而我能赚钱,并且是知行合一的那种赚钱,我觉得才是有意义的,才算是一个好的起点。

网页链接{从远远落后,到“遥遥领先”——产品运行两周年报告 ——属于独立、勇敢、知行合一的价值风格的胜利业绩:从2021年9月10日出发,过去两周年,取得一定的绝对收益,和比较显著... - 雪球 (xueqiu.com)}

所以我的策略没有大的变化,而是我的策略提示在那个时间点,我遇到了难得的战略机遇,是时候从个人向阳光私募转身了。

而可转债,其实是今年在逐渐变成重仓配置的。原因有二,一个是客观环境问题,红利涨多了对我来说吸引力下降了,赛道跌多了但是对我来说吸引了还是不够。一个是转债本身价值的原因,可转债只要做好底线工作(股票存续不退市),那么本金现金流和利息现金流都是有保证的。我举个简单的例子,一家由特区政府实控的持续盈利的企业,其可转债到期收益率接近5%,和城投债差不多的安全属性,不比5%股息的红利更确定吗?

振东投资

2024年7月21日