来源:雪球App,作者: 诺依曼Feng,(https://xueqiu.com/3179670287/297404106)

五月下旬以来大盘连跌8周,不仅跌尽了今年的涨幅,让投资者的信心也再一次跌倒了谷底。本周虽然止跌回升,但上证指数仍位于3000点以下,资金也未见大规模进场迹象。

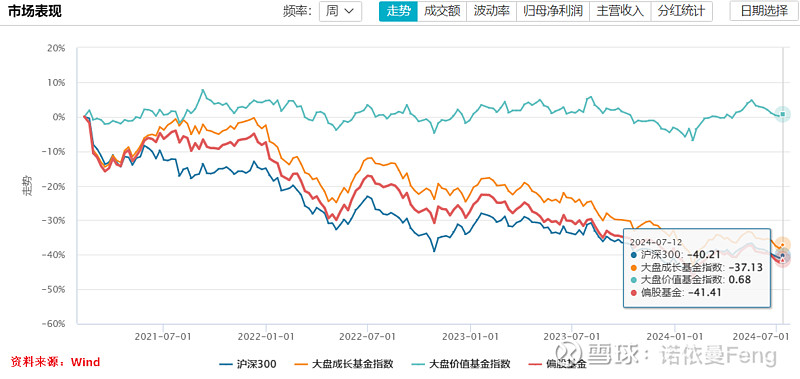

自2021年2月10日A股进入下跌模式以来,已经“熊”了将近三年半。基金投资者在熊市中的处境似乎比股票投资者更痛苦,因为中证偏股基金指数在2022、2023、今年以来持续跑输大盘(沪深300),意味着多数权益基金跑输大盘,也基本上就意味着多数权益类基金的投资者跑输了大盘。

不过也有幸运者,那就是购买大盘价值型基金的投资者。从2021年2月10日至7月12日,大盘价值基金指数上涨0.68%,虽然收益甚至不如银行存款,但是和沪深300指数的下跌40.21%、偏股基金指数的下跌41.41%、大盘成长型基金指数下跌37.13%比起来,有高达40%的超额收益,妥妥的成功者!

幸运者并不仅仅属于购买大盘价值型基金的投资者,我在6月30日长文《基金中考成绩单(1):基金风格九宫格》中统计过,今年上半年在仍然是大盘价值占优的情况下,仍有18.13%的大盘成长型基金都获得了正收益。

本文就是要找出那些能让投资者成为“幸运者”的、“穿越牛熊”的、绩优大盘成长风格基金。

一、“穿越牛熊”的定义

A股最近一轮牛熊周期是2019-至今。2019-2020年是牛市、2021-2023是熊市,今年以来(沪深300涨幅1.20%)则是在底部震荡。

因此,我把近5年收益率>0,且今年来收益率>0作为“穿越牛熊”的门槛,统计“大盘成长风格”基金。

全市场(Wind风格标签)共有大盘成长风格基金1514只,“穿越牛熊”的大盘成长风格基金只有185只,其中:灵活配置型98只、偏股混合型基金44只、普通股票型29只、被动指数型11只、指数增强型2只、平衡混合型1只。

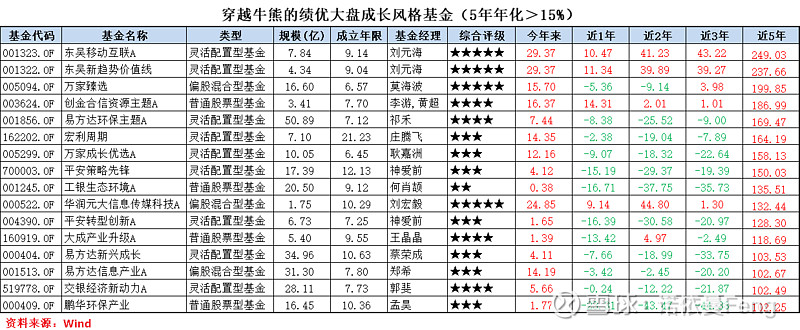

1、近5年年化收益>15%(5累计>101.14%)的绩优基金

近5年年化收益率>15%即5年累计收益101%的大盘成长风格基金只有16只,如下表。

16只基金中,只有工银生态环境A今年的业绩(0.38%)跑输大盘(沪深300涨幅1.20%),其它15只均跑赢。

刘元海管理的东吴移动互联A和东吴新趋势价值线近5年年化收益均超过25%(累计>205.18%)。年化收益率>20%(累计>148.83%)的基金还有万家甄选、创金合信资源主题、易方达环保科技、红利周期、万家成长优选、万家策略先锋。

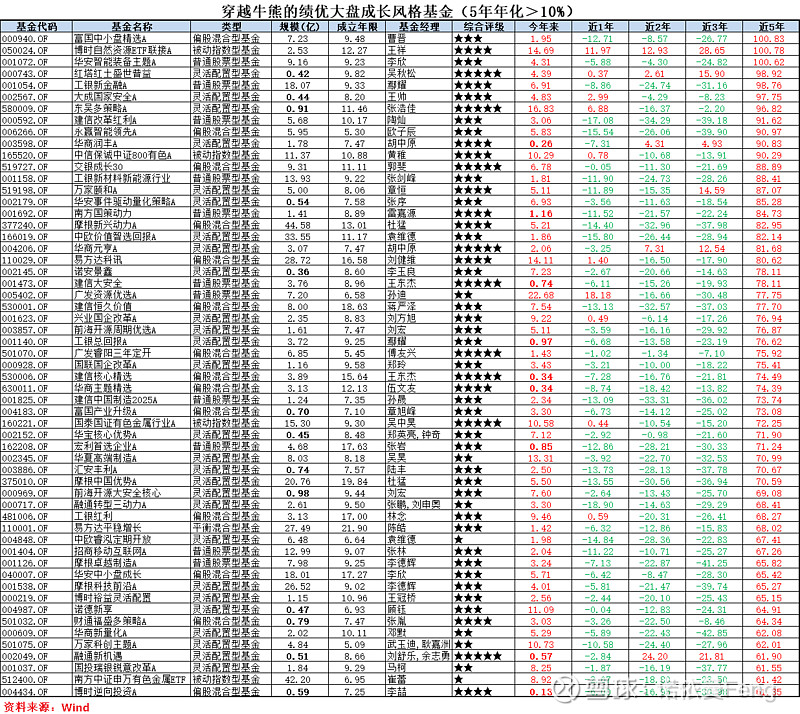

2、近5年年化收益>10%(5累计>101.14%)但<15%的绩优基金

5年年化收益率在10%-15%(累计收益率61.05%-101.14%)的绩优基金比较多,共有57只。

下表中的前7只基金:富国中小盘、博时自然资源ETF联接、华安智能装备主题、红塔红土盛世、工银新金融、大成国家安全、东吴多策略,收益率均接近15%(大于14.5%)

3、综合评级为五星的基金

综合评级为5星的基金共有26只。

偏股混合型5只、普通股票型4只、被动指数型1只,其余16只为灵活配置型。

4、各阶段(今年、1年、2年、3年、5年)收益均为正的基金

业绩表现稳定,各阶段收益均为正的基金共有14只。

普通股票型、偏股混合型、被动指数型基金各1只,其余11只均为灵活配置型基金。

业绩表现稳定、持续优秀的基金,综合评级较高,14只基金全部为4星以上评级,11只为五星评级。

三、总结

1、在本轮牛熊周期中,2019-2020牛市期间,成长股占优,所以大盘成长股收益较高;但在2022-至今的熊市和磨底期间,大盘和价值股占优,所以成长风格基金面临较大挑战,取得稳定且持续的业绩并不容易。

如果对大盘成长风格基金的筛选条件提高,比如同时要求:今年跑赢沪深300(涨幅1.20%)、各阶段收益均>0、近5年年化收益率>10%,则全市场只有6只基金(如下图),我们可以认为这6只基金是“最优秀”的大盘成长风格基金。

这6只“最优秀”的大盘成长风格基金从类型上看也比较有代表性,普通股票型、偏股混合型、被动指数型各1只,灵活配置型3只;除指数增强型外,其它类型均有分布。

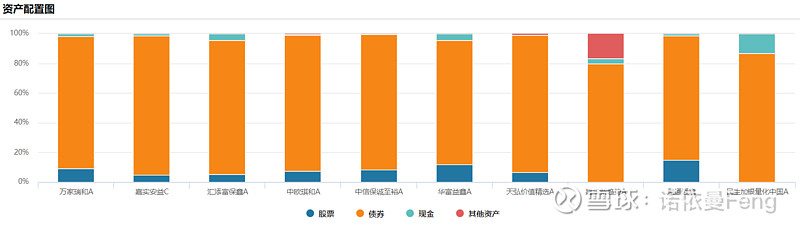

2、在“穿越牛熊”的权益类基金中,我们发现在筛选提出更高条件“五星级”、“各阶段均为正”时,“灵活配置型”基金较多,尤其是排在(五年累计业绩)较靠后位置的“优秀”基金。这是因为“灵活配置型”基金的资产配置可能“偏债”,从而在熊市的回撤较低、业绩稳定。

在“五星”评级的26只基金中,排名靠后的12只基金有10只“灵活配置型”基金,这10只基金从资产配置看实际上均为“偏债混合型”基金;在“各阶段”均为正的14只基金中,后8只基金为“灵活配置型”,其中7只与前述重叠,1只“平安鑫享”亦为“偏债”。

(全文完)

(注:1、本文内容只代表本人观点,只能做参考之用,并不构成投资建议,不能作为买卖、认购证券或其它金融工具的推荐或保证。2、欢迎留言批评指正、共同探讨。3、资料及数据来源:Wind金融终端)

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负