近期市场确实有点牛市的感觉了,市场几乎每天都有亮点。虽然市场情绪好转了,但投资者情绪有增无减,没有权益仓位或者权益仓位低的投资者希望有更高的仓位,有较多权益仓位的投资者则希望让利润更快的奔跑。那么面对大家普遍存在的焦虑心态,我们该怎么办?今天咱们来聊聊。

一、没必要太焦虑?

面对快速上涨的市场,从感性角度来说,不焦虑是不正常的。但从理性的角度来说,大家确实没必要过于焦虑,原因有两点:

(1)从长期来看,战胜指数是一件不容易的事情。大家不妨先看看作为集专业投资者投资能力之大成的主动偏股基金指数,其在长期相对沪深300全收益指数的超额收益并没有那么夸张。2010年至今,沪深300全收益上涨61.38%,同期主动偏股基金的投资回报为102.04%,16年多时间里主动偏股基金相对沪深300的年化超额仅1.49%。

再看今年,对于有权益持仓的投资者而言,只要适度分散,不自以为是的瞎折腾,今年业绩跟上或者超过沪深300全收益(6.96%)并非一件难事,如果我们每年都能高出沪深300一点点,就能超过专业投资者了。至于很多板块动辄百分三四十甚至更高的投资回报,我觉得这样的收益可能本来就不属于我们的。半年多时间跑赢沪深300指数百分二三十,这是不可持续的,也意味着承担着非常大的风险。

数据截至:2025年8月11日,Wind。

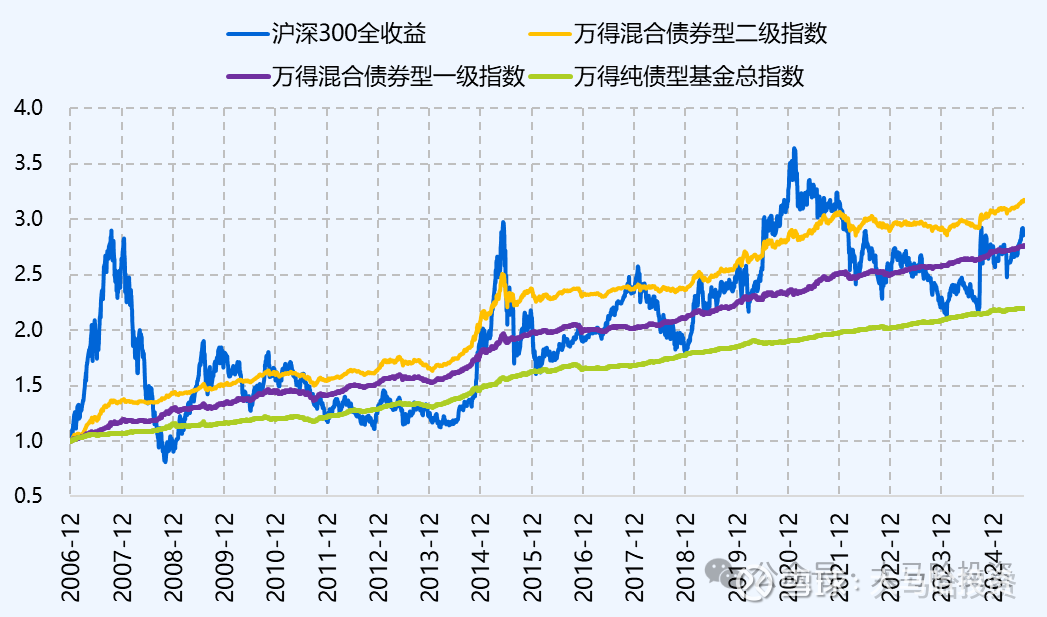

(2)A股市场短期波动很大,但长期收益并没那么遥不可及。面对汹涌而至的牛市行情,很多投资者会抱怨自己仓位低,如果大家有这样焦虑的心态,不妨看下下面这张图。

数据截至:2025年8月11日,Wind。

图中列出了2007年至今沪深300、纯债基金指数、一级债基金指数和二级债基金指数的收益曲线图。不难发现从长期来看这些平均权益仓位在30%及以下甚至无任何权益仓位的纯债基金的投资回报跟沪深300差不多,与此同时投资体验还要高出不少。

我想,对于很多投资者而言,权益仓位再低也不过如此吧。前段时间,大家都在怀念刚离任的张翼飞,如果这期间大家持有的是张翼飞的基金,那么6月底以来的期间收益可能就是0附近。

相对于担心错失短期回报,我认为更重要的是长期待在市场中,然后践行一种长期有效的选股策略,然后笑看短期市场起伏。如果过于焦虑,导致做出与自己平时投资逻辑完全不自洽的行为,我想最终可能得不偿失。

当然,我让大家不要焦虑,也并非建议大家什么也不做。随着市场整体风险偏好的提升,投资者还是可以趁着这个机会,适当调高自己的风险偏好,以期在不改变组合基本配置方向的同时优化组合,以帮助自己获得更优的投资回报,同时减缓自己的焦虑。

一言以蔽之,即渐进的提升组合的风险偏好水平,而不是一下子让组合来个180度的大转弯,这样一旦出现调整往往猝不及防,也会超出自身的风险承受能力。毕竟现在这个时候,我们再去配置权益市场已经属于右侧布局,至于多右侧,这个事情可能就很难说。

二、债基持仓的优化

在这一轮行情之前,相信很多投资者一直将主要仓位配置在货币基金甚至纯债基金上。

随着行情好转,这些本来风险偏好没那么高的投资者因眼红权益市场的高收益,选择抛弃债券拥抱权益,为股票市场贡献增量资金。

我认为如果大家真焦虑踏空市场,真的没必要一下子跨度那么大,毕竟风险是涨出来的。

此时,循序渐进提高一点风险偏好可能会更适合大家,比如:

(1)如果大家此前持有的是纯债基金,那么可以考虑将部分纯债基金转换为带一定转债仓位但几乎不带权益仓位的一级债基;

(2)如果大家本来持有的是一级债基,则可以考虑将部分一级债基转换为带权益仓位的二级债基;

(3)如果大家持有的是低波固收+,则可以把部分持仓转换为中高波固收+。

此前我在盘盘今年规模在狂飙的“固收+”基金一文中列出了不少高中低波的固收+基金产品,感兴趣的朋友可以参考原文,按需选取相应的基金产品。

三、红利持仓的优化

说完债券持仓的优化,我们再来说说红利持仓的优化。

从目前市面上已有红利类ETF规模的变化,大家过往在红利类ETF上的配置还是以传统红利指数或者红利低波指数为主。

随着行情的好转,这类指数在牛市中跟不上趟的弊端也开始逐渐显现。但是,从长期角度来看,红利类资产又是我们组合必不可少的一部分,既然我们“又要还要”,那么我们可以对红利持仓进行一些微调。

在这个转换的过程中,我最容易想到的就是可将传统红利类指数基金适时升级为红利质量指数基金、自由现金流指数基金或者深度价值风格基金经理。

随着红利投资的不断深化,市面上已经演绎出越来越多的红利类策略。如果希望大家能够在牛市中获得更高的业绩弹性,那么我们还是有一定的优化空间的。

以美国市场为例,由于成长风格长期占优,主打纯防御的高股息策略指数已经连年吃瘪,为了跟上市场,带有一定成长属性的红利增长策略指数渐成为大家的投资主流,此前我在红利增长,下一个自由现金流?一文中就红利增长策略对大家做过非常系统的分享。

那么回到A股市场,随着市场风格逐渐由价值向成长切换,我认为带有一定成长属性的红利质量及自由现金流策略大概率会比传统的红利类策略更优。

像今年以来红利质量全收益(921468)及中证红利质量全收益(932315CNY010)年内收益分别为11.83%和6.49%,这两只指数对应的ETF产品分别为红利质量ETF(159758)和中证红利质量ETF(159209)。

至于自由现金流指数,大家都非常熟悉了,当然此前大家对其很多时候都持有负面观感,认为其过拟合。但如果我们抛开这些略显情绪化的抱怨,不得不说自由现金流系列指数在最近牛市行情中也表现出了更强的进攻性。年内中证现金流全收益上涨4.61%,优于中证红利的4.51%,大家或许会觉得这样的超额微不足道,但我想提醒大家注意的是,现金流指数是不含任何银行股的,而银行板块尽管近期虽有调整然而年内依然有着16.96%的涨幅。如果把红利类指数也撇开银行,那么我想业绩要明显差于现金流系列指数的。

除了将传统红利指数转换为牛市弹性更高的红利质量或者自由现金流指数外,大家也可以考虑将红利类指数升级为深度价值风格基金经理,比如像姜诚、徐彦、伍旋及杨鑫鑫等人。之所以这么建议,是因为这些深度价值风格基金经理虽然注重估值,但事实上他们对估值的容忍度要比红利类指数高,所以牛市中大概率要比纯红利类指数业绩来得好。也正因为此,这也能解答大家的一个困惑,过去几年价值风格占优,但上述这些大家视为宝贝的深度价值风格基金经理们的业绩不及市面常见的红利全收益指数的。

四、宽基指数的优化

关于宽基指数,大家比较熟悉了,简单列几个结论吧.

如果大家持有的是上证指数及沪深300,则可以考虑转换行业更均衡,成长性行业占比更高的中证A500。

如果大家希望在中证A500的基础上更成长,大家不妨选择锚定对标偏股基金指数的指数增强产品,这块大家可以参考三只偏股基金指数增强的代表作。

如果大家持有的是创业板指和科创50这类ETF产品,则可以朝着创业50ETF(159682)、创业板成长ETF(159967)及科创成长50ETF(588020)等方向做升级,这主要是因为这些衍生的成长风格宽基或者策略指数在牛市中会有更强的业绩弹性。

除了叠加更多的成长因子及成长行业外,还有个加强组合进攻性的方向就是对市值进行下沉。比如将创业板指升级为创业板综指、将科创50升级为科创综指、将科创50升级为科创100、将科创100升级为科创200、将沪深300升级为中证500、将中证500升级为中证1000、将中证1000升级为中证2000、将中证2000升级为微盘股,诸如此类...

当然,这些升级都是存在风险,比如牛市不成立,那么大概率收益会更差,所以也正因为此,在对未来没太大把握的情况下,我建议大家小幅优化组合,而非大刀阔斧。

五、主动基金的优化

最后一部分,咱们简单聊聊主动基金。

在牛市的市场氛围下,如果大家希望优化持有的主动基金,我的思路跟上述差异不大,简单来说就是将深度价值换成均衡偏价值,将均衡偏价值换成均衡偏成长,将均衡偏成长换成成长型。

在成长风格基金内部,对优秀基金经理适当做轮动,卖掉短期涨得好的,买入短期滞涨的。

举个简单的例子,像很多投资者对中泰资管的两位基金经理如姜诚和田瑀均非常认可,但这两位基金的风格存在着一定差异,后者比前者更为进取,从而也使得后者过去几年的业绩更差。如果要说我的建议,在当前时点我可能就倾向将姜诚置换为田瑀。

类似这样......

六、写在最后

市场持续上涨,很多投资者确实相当焦虑,但哪怕如此,我还是建议大家保持一个淡定的心态,以免在冲动之下做出错误的投资决策。

如果大家希望更进取一些,我非常建议大家采取小踏步的方式,在整体忠实原有持仓风格及结构的情况下,适当做一些微调,让组合变得更成长一些,以让其更契合当前投资者情绪转暖下的市场风格特点。

这样下来整体风险更可控,如果大家调整幅度过大,那么一旦市场行情不及预期,大家则可能面临着诸多意想不到的风险,也很难承受得住。

———————————————————

全文完,感谢您的耐心阅读!原创不易,如果此文对大家有帮助,欢迎点赞、收藏、关注三连击,感谢大家的支持~

免责声明:以上内容仅供参考,并不构成投资建议。基金有风险,投资需谨慎。

本话题在雪球有3条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>