上证指数冲击3600点,账户连红的感觉很棒,这是对坚持长期底部定投的应有反馈。面对上涨行情,我们无需忐忑,但也不要自满。从市场中拿到正反馈,是对方法的确认,更是对心态的检验。

很多人选择指数基金,是因为相信它能“复制市场的平均收益率”。一般来说,指数化投资能获得近似指数ROE的中长期收益率。

以沪深300为例,即便指数成长中枢有所下行,其平均ROE也能长期徘徊在10%左右。按理说,我们投资沪深300,中长期看是有机会获得接近10%的年化回报的。

但现实往往远比预期残酷。过去三五年,大量投资者投身指数化,最终却连货币基金都没跑赢,有些甚至长期处于浮亏。这也是过去几年,我们常常听到的诟病。

其实他们并没有选错指数,指数也并非无效。最关键的问题是在“买入那一刻”,他们忽视了一个决定长期胜率的关键变量:估值。

我们想要的长期收益率,从来不是闭眼持有就能得到的,而是在进入市场的那一刻,是否站在了合理的位置上。尤其在波动较大的A股,若不基于估值与安全边际,想靠时间“熬”出回报,会变得非常困难。

今天这篇,我们就来认真谈谈:想拿到指数的长期收益率,光靠持有还不够,更重要的是,你得基于合适的时机。

一、估值决定收益率的起跑线

指数基金的优势,在于透明、低费、可复制,是优秀投资工具。但它再优秀,也无法抵消你在错误时点买入带来的伤害。

以沪深300为例,这是一只盈利质量稳定、代表性强的大盘指数。它的长期ROE在9%–11%左右,是不少投资者衡量“平均收益率”的参照系。

然而,如果你在估值高位——比如2021年,PE超过15的阶段——买入沪深300,即使持有三四年,账户仍可能是负收益;反之,如果你是在2022年末、估值接近历史低位时进场,哪怕持有不久,也可能已浮盈出场。

这不是运气问题,而是“起点不同、轨迹就不一样”。指数的长期收益率来自企业盈利的积累,而你能否承接到这部分增长,取决于你是否能长期坚持到底。

而能不能“拿得住”,除了对指数的基本认知之外,更大的考验来自市场情绪的反复冲击。如果我们是基于足够高的安全边际、在估值较低时入场,那么这个安全垫本身就是对心态最好的保护伞。否则,也不会有那么多朋友在底部期反复留言求61“按摩”了。

估值低不代表马上反弹,但它可以显著提升你的胜率和容错空间。投资确实讲究长期主义,但比起盲目出手然后长期煎熬,61更建议大家,在每一次买入之前,都坚持合理的估值判断和充足的安全边际。

二、数据不会说谎,买贵了就是难赚钱

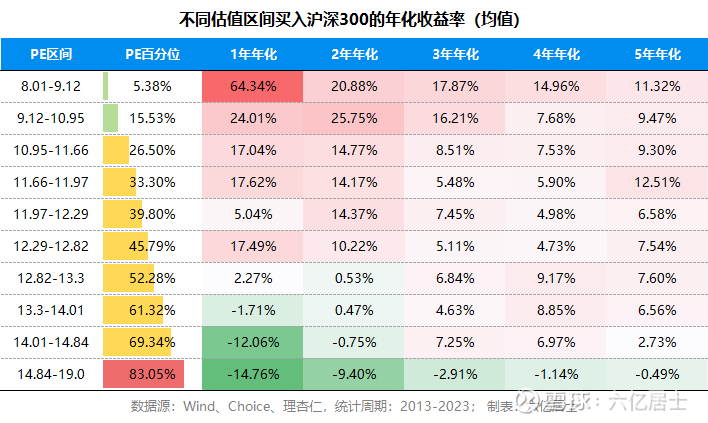

我们来回顾一组关键数据,不少新关注的朋友应该没看过。

根据Wind与61估值数据库的统计,沪深300在不同估值区间买入,其后5年持有期的年化收益率和亏损概率差异非常明显。

当你在沪深300 PE < 12 的区间买入,在统计区间内的所有历史样本中,5年期从未出现过负收益,年化收益率稳定在10%左右,基本贴近指数ROE的长期中枢。可以说,在这个位置买入,胜率高、收益的确定性也更强。

而如果是在 PE > 15 的阶段入场,即便持有五年,也很可能依然浮亏,甚至5年年化为负。这种情况,就是我们在近几年常常听到的“片面诟病”的来源。更糟的是,浮亏时间拉长、心理压力加大,很多人根本坚持不到回本那天。

本来是不错的指数、正确的策略,但因为买入估值不同,结局却可能天差地别。这种落差,不是“选错了指数”,而是“错在了时机判断”(或者压根就没判断 )。

)。

类似的规律,在中证红利、中证A500、红利低波等宽基或策略指数中同样成立。即使红利类指数的防守属性更强,如果是在股息率跌破4.5%、估值明显回升的时候介入,也同样面临估值回调所带来的压力。

归根结底,指数投资的长期回报并不是平均分配的。你在哪个估值档进场,就决定了你未来可能的持有体验——是波澜不惊地赚取ROE,还是一边煎熬、一边自我怀疑。

三、当下市场,如何守住自己的赔率?

祖师爷告诉我们,投资的长期收益率 ≈ 初始股息率 + 盈利增长率 + 估值变化。在历来以波动著称的A股,我们除了选择合适指数、判断其成长性(ROE)外,必须重视指数的估值。

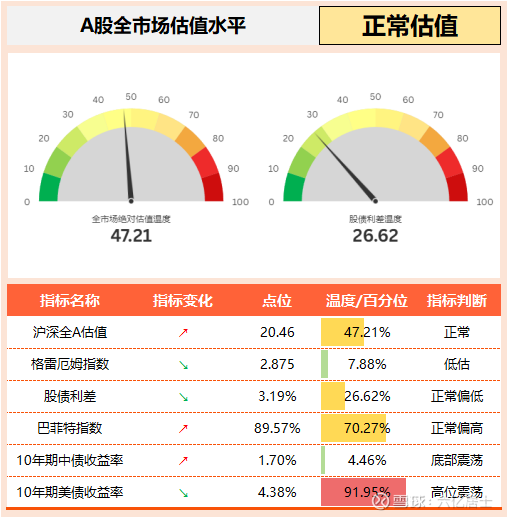

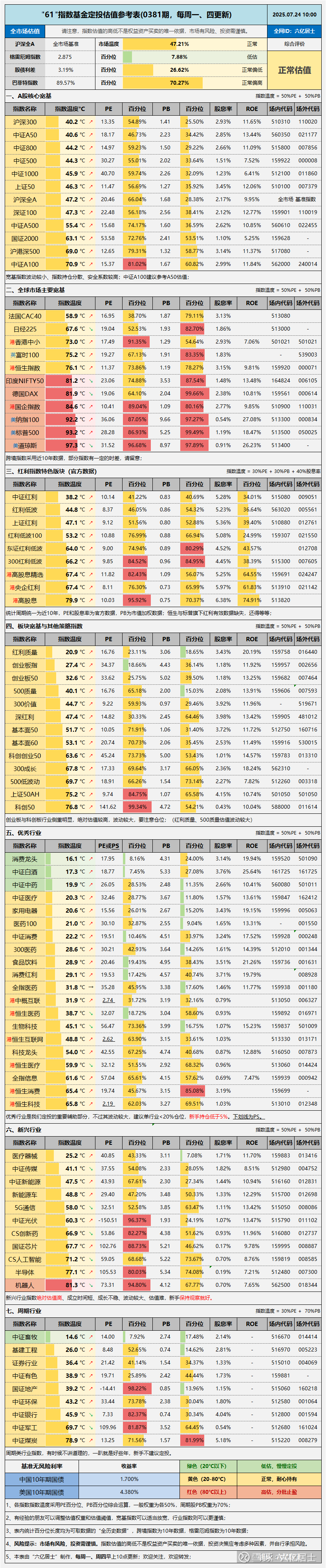

眼下,A股主要指数估值大多处于“正常估值”区间。中证A50、沪深300、中证800、中证A500等指数的温度来到了40℃+,上证红利、中证红利的指数股息率回落至5.3%左右。从主要宽基的角度来看,A股目前已无太多“低估”的机会。

在这种阶段,最重要的是守住纪律、稳住节奏,而不是被“账户连红”的兴奋所干扰,贸然加仓。

如果你已有明确的计划,理解“正常估值”可能产生的影响,当然可以继续按既定节奏执行:比如估值合理时少量定投,未来低估时增额定投。但一定要记得,定投真正的前提,是周期拉长、均值回归,并以现金流为核心做好弹性管理,而不是随市场波动“无脑加仓”。

如果你还没有建立契合自身的投资框架,那请你珍惜眼下这段行情稳定期,认真打好基础。不要因为市场火热就贸然前冲。61的置顶帖里有一系列新手入门文章,非常适合用来搭建你自己的体系,务必抽时间好好看看。

如果你正处于浮盈阶段,也别因为行情好就忘了风险管理。通过查看全市场估值温度,适时进行股债再平衡,增强持仓韧性、锁定长期收益。

长期主义不是简单的时间馈赠,而是你用合理或偏低价格买入优质的指数后,长期持有的结果。

我们不是靠每一笔操作取胜,而是靠长期活下去。下一次你准备申购前,不妨先问自己一句:这个质量、这个估值,值得我陪它五年吗?

四、61全市场估值仪表盘

六、“61”指数基金估值表(0381期)

======================

来,欢迎大家在评论区,聊聊你印象最深的一次“买贵的代价”!

======================

数据整理不易,还望多多点赞支持!

扩展阅读:《指数基金文章目录列表》(新手必看)

$红利ETF(SH510880)$ $中概互联网ETF(SH513050)$ $恒生科技ETF(SH513130)$

#雪球ETF星推官# #雪球星计划# #上证冲破3600点!续创年内新高#

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

本话题在雪球有140条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>