宏观对冲策略常常被视为一种复杂且高门槛的投资策略,虽然投资者普遍认可其分散投资理念可以对冲风险,平滑资产组合波动。但大多数人往往认为“宏观对冲”虽然对冲了“风险”,但同时也对冲了“收益”,似乎难以带来显著投资收益。然而,事实并非如此,宏观对冲策略有着多元且丰富的收益来源,远不止对冲风险这么简单。

一、通过大类资产轮动获取 beta 收益

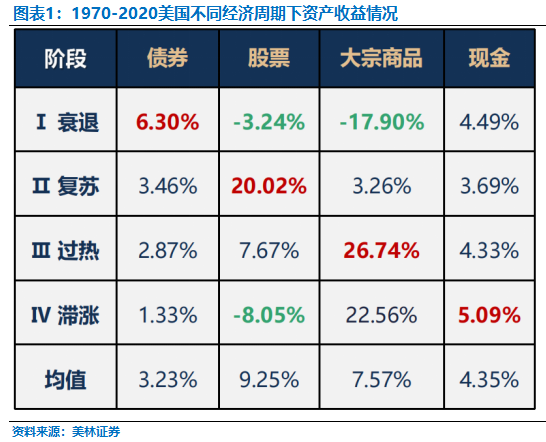

经济运行存在周期性,不同的经济周期阶段,经济环境存在不同的特性,从而导致各类资产的表现差异巨大。在经济复苏阶段,股票市场往往率先启动,企业盈利改善,股价上升,此时可以通过超配股票资产获取股市上涨收益。当经济步入过热阶段,大宗商品价格通常会大幅上涨,此时投资大宗商品能分享到行业繁荣带来的红利。而在经济衰退时期,债券市场则成为资金的避风港,债券价格上升,固定收益类资产的稳定收益优势凸显。宏观对冲策略可通过对宏观经济周期及各大类资产收益风险比的的研判,灵活动态调整大类资产配比,抓住资产价格在不同阶段的上涨趋势,实现资产的优化配置,从而获取 beta 收益。例如:在2009 年全球经济逐步走出金融危机阴霾,步入复苏阶段时,提前加大股票资产配置比例,在随后的几年里可享受全球主要股票市场超跌反弹收益;在2021年下半年中国经济已经呈现明显降温趋势,叠加此时股票资产潜在收益风险比已经大幅低于国债资产,此时减少股票配置增加国债配置,在其后两年不仅可以降低股票市场下跌对资产组合的影响,还能够获取国债价格上涨所带来的显著Beta收益。

二、多市场轮动获取不同国家市场投资机会收益

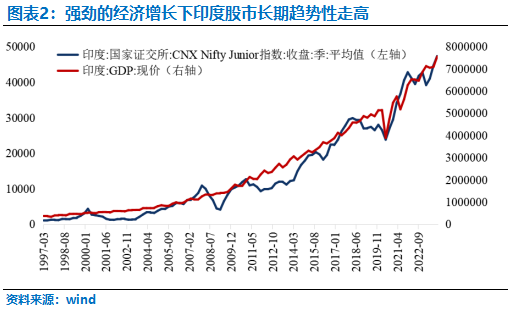

全球各个国家处于不同的经济发展阶段,宏观经济环境、政策导向以及市场周期各不相同。宏观对冲策略不受单一国家市场的限制,能够在全球范围内寻找投资机会。当某个国家经济出现快速增长,资本市场开放程度提高,市场估值合理时,宏观策略投资者可及时进入该市场,分享经济发展带来的红利。比如,近年来印度经济保持较高增速,其股票市场吸引了众多全球宏观投资者的目光。投资者通过投资印度的优质企业股票,或者参与印度的资本市场相关投资产品,获取了可观的收益。

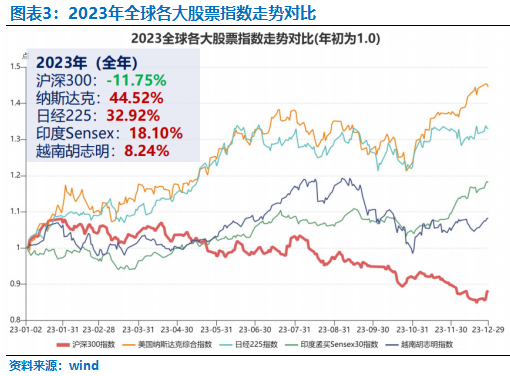

同样,当某些国家进行经济结构调整,其股票市场可能阶段性走弱,此时适当减少其所在市场股票资产配比,增配更具投资确定性的经济体股票市场,可以获取经济周期错位下的通过国家市场投资机会。例如,2023年中国经济延续下行趋势,从而带动A股市场进一步下探。而海外市场具备更高投资确定性,此时适当增加海外市场布局,在规避国内下行风险的同时,还能捕捉海外经济体阶段性上行红利。

三、通过衍生品如期权获取非线性收益

衍生品市场为宏观对冲策略提供了丰富的投资工具,其中期权具有独特的收益结构,能够为投资者带来非线性收益。期权的收益并非与标的资产价格呈线性关系,而是在标的资产价格发生较大波动时,投资者有可能获得数倍甚至数十倍的收益。当投资者预期市场将出现大幅波动,但不确定波动方向时,可以通过买入跨式期权组合(同时买入相同行权价、相同到期日的看涨期权和看跌期权)来获利。若市场出现大幅波动,无论上涨还是下跌,只要波动幅度足够大,期权的价值就会大幅提升,投资者将获得丰厚的收益。在2024年初,由于中小盘股短期发生踩踏下跌行情,导致股票市场大幅下跌,此时运用期权工具的宏观对冲基金通过合理构建期权组合,不仅成功对冲了投资组合的风险,还从市场的极端波动中获取了高额的非线性收益。

四、通过底层资产挖掘获取超额Alpha收益

宏观对冲策略在关注宏观经济趋势的同时,也注重对底层资产的深入研究和挖掘。通过细致的基本面分析、行业调研以及对企业竞争力的评估,宏观策略管理人能够发现那些被市场低估的优质资产。例如,在一些成长型行业中,一些企业虽然目前规模较小,但拥有核心技术和创新的商业模式,未来具有巨大的成长潜力。宏观策略投资者通过深入研究与投资布局,获得超额指数的阿尔法收益。虽然宏观策略强调分散配置,单一标的配置比重往往不能过高,但只要布局的标的涨幅够大,其对整体资产组合的影响同样不小。例如:2025年虽然整体股票指数表现平平,但部分可选消费及科技行业上市公司大幅上涨,此时小仓位布局也能获取高收益。此外,在一些传统行业中,也存在部分企业由于短期经营困难,股价被市场过度打压。

五、通过网格交易获取市场震荡收益

市场并非总是单边上涨或下跌,在许多时候,市场会处于震荡行情,而网格交易可在震荡市场中获取确定性收益。网格交易法是将价格区间按照一定的比例划分为多个网格,在价格下跌到每个网格的下限时买入一定数量的资产,在价格上涨到每个网格的上限时卖出一定数量的资产。通过不断地在网格区间内进行低买高卖操作,可以在市场震荡中积累收益。但网格交易也存在明显缺陷,那就是在单边下跌行情易加大亏损,若市场走出下跌趋势,可能因持续补仓被套而深度亏损。然而宏观对冲策略却是网格交易天然的“良配”,由于宏观对冲策略底层资产覆盖面广、相关性低,底层资产价格的涨跌在大部分时间内是不同步的。利用这种不同步性与对冲属性,可以避免某类资产价格在不断下跌过程中因为网格补仓,而造成这类资产仓位过重,或亏损持续加大的风险。例如:股票与国债,由于股债跷跷板效应的存在,当股票下跌时,国债大概率是上涨的。过去十几年的股债走势图就很好解释股债之间的对冲属性,两类资产的对冲属性,使得整体资产组合在某类资产大幅下跌过程中整体净值走势还能够相对平滑,为网格加仓提供了风控冗余。此时,“宏观对冲”与“网格交易”就形成了既对冲了风险又留下收益的特征,长期来看对整体资产组合具有较强的收益增厚效果。

宏观对冲策略绝非仅仅局限于对冲风险,其通过大类资产轮动、多市场轮动、利用衍生品、挖掘底层资产以及网格交易等多种方式,构建了一个多元的收益来源体系。投资者不应被其复杂的表象所迷惑,而应深入了解其投资逻辑和收益机制,合理运用宏观对冲策略,方能在不同的市场环境中实现资产的稳健增值。

本话题在雪球有4条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>