来源:雪球App,作者: 斯宾诺莎的世界,(https://xueqiu.com/5849834563/297128176)

甘源食品主营业务为休闲食品,与良品铺子,三只松鼠类似。最近公司股价持续下跌,市盈率跌到了15倍以下。个人预判存在低估,于是调仓过来,卖掉部分标普生科ETF。

一、基本情况

先看甘源食品的财务指标。如下表。

从资产负债表来看,现金占比高达50%,固定资产(在建工程)占比33%。如果用净利润除固定资产,该数据在2023年为52%,典型的轻资产生意模式。同时,公司资产负债率非常低,无有息负债。

从盈利能力来看,ROIC在2021-2022年经历下挫后,2023年迅速回升至24%左右,该数据远大于A股中位数((9%),并且如果我们考虑去除冗余现金,盈利能力会更强。同时也说明,未来现金进一步投入生产运营,盈利能力还有上升空间。通过拆分盈利能力,ROIC提升主要来自于净利率提升,进一步得出毛利率稳定,费用率下降的结论。过去几年,公司费用率稳步提升,规模经济凸显。

从现金流来看,现金含量保持高水准。同时从现金流量表来看,公司经营现金流一直为正,投资和筹资活动一直为负。表明公司造血能力强,不断投资的同时,通过分发股利回馈投资者。上市以来,累计分红5次,分红率高达53%。

从收入增速来看,保持平稳增长,过去几年年复合增速为15%。

单从财务报表来看,甘源食品非常好,资产负债表干净,现金多,无有息负债;盈利能力强,现金含量高,不断回馈投资者;在回馈投资者的同时,公司业绩也保持一定增速!

二、行业情况

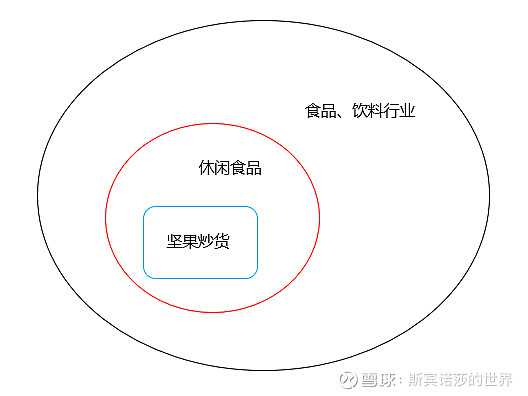

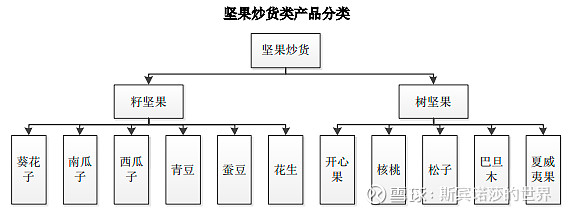

公司主要产品为籽类炒货,坚果果仁、谷物酥类,代表产品为青豌豆,蚕豆、瓜子仁等,属于休闲食品大类。

按照不同数据来源的统计,目前,国内休闲食品市场空间大致为1.5万亿左右,过去10年年复合增长为10%左右。按照人均消费量来看,占人均可支配收入比例约为0.3%,低于欧美、日本等国家,还有提升空间。同时,由于消费占可支配收入较低,市场规模受宏观经济波动影响较小,属于硬需求。

休闲食品有七大子类。其中,烘焙糕点、糖果巧克力、坚果炒货排名前三。坚果炒货占比13-15%,大概对应2000-2300亿左右。

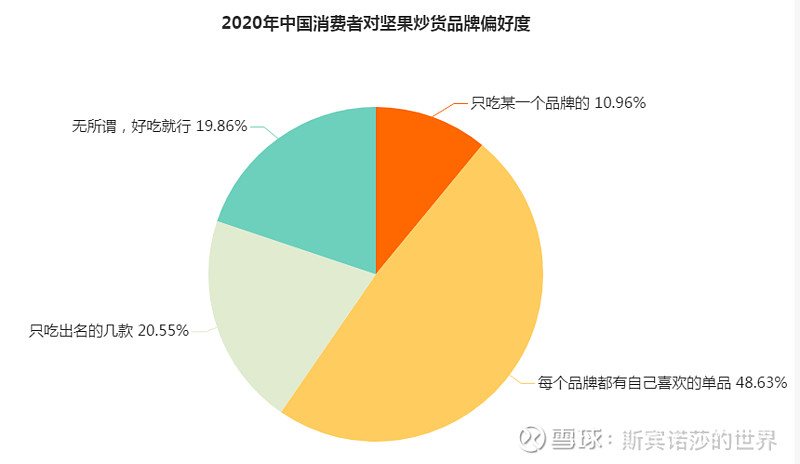

从消费偏好来看,由于国内地大物博,饮食文化丰富,同时人口众多,分布广泛,南北差异,口味偏好等存在较大的差异。这些会造成消费者对不同品牌和口感的休闲食品,偏好是不同的。从下图给出的一个调研数据显示:消费者只吃一个品牌的只有占比10%左右,只吃出名的占比为20%。而好吃就行,与每个品牌都有自己喜欢的单品分别占比21%和50%。这表明一个事实:由于消费者对于休闲食品种类、口感有着不同的偏好,导致品牌忠诚度不够(有一些);同时也意味着休闲食品种类和口感具备天然的分散性,单品的市占率非常低。因此,对于休闲食品公司来说,做多品类,渠道下沉是关键。

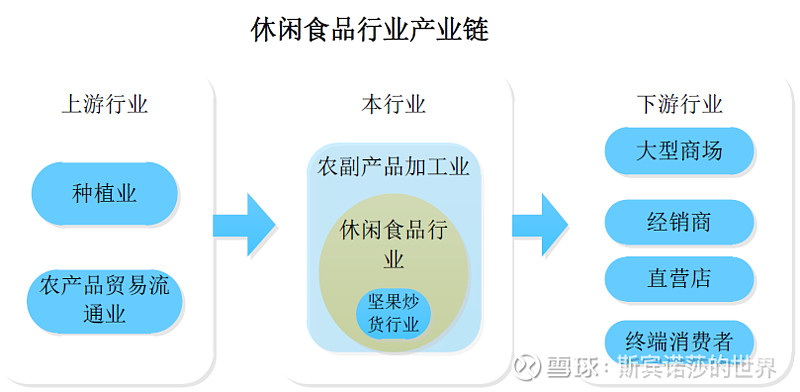

说完需求,说供给。休闲食品产业链较短,从上下游议价能力来看,休闲食品加工行业无疑议价能力最强。目前休闲食品行业基于经营模式,可以分为两大类:生产制造型和渠道平台型。

生产制造型较为简单,是比较传统的模式。这种类型的企业,主要负责研发和生产产品,然后通过渠道来完成销售。渠道可以是经销商、自营门店、加盟门店、商超等。甘源食品、绝味食品、桃李面包、洽洽食品等就是属于此类商业模式。

渠道平台型公司商业模式看起来比较简单:产品通过代工贴牌的模式进行,自己不生产产品。公司只负责终端的广告和营销。但是此类企业经营起来较为复杂,此种商业模式的企业不生产产品,就是简单的赚差价!属于薄利类型,要想提高投资收益率,必须提高周转率。这对经营效率有着较高的要求。典型代表企业:三只松鼠、良品铺子等。

再来看两种模式的优劣:

生产制造型企业优势在于:产品为自己生产,产品品质容易把控,核心的工艺掌握在自己手中!但是缺点也很明显:需要投入设备、厂房等,导致周转率较低。生产制造类型企业容易遭遇增长瓶颈。必须加大研发力度,开发其他单品,以保持收入的持续增长,但是种类繁多,生产设备不兼容等等原因,导致生产端的规模经济受限。

渠道平台型模式的优劣势恰好相反:不用投入设备、厂房等固定资产,周转率较快!同时产品存在一定程度的长尾,产品种类繁多,能够满足不同消费需求的客户,能够轻易实现收入增长,规模天花板较高。但劣势也非常明显:产品不是自己生产,产品品质难易把控,容易出现食品安全问题,一旦出现食品安全,公司的品牌价值将大打折扣!

本质上,生产制造型企业属于高毛利,低周转模式,经营核心在于扩大产品种类,实现营销渠道上的规模经济。而渠道平台型企业属于低毛利,高周转模式,把控产品品质,提高经营效率是重中之重。

从波特五力来看,产业链竞争压力中等,未来预计还会保持或加剧。

进入壁垒为渠道,不管是线上还是线下。新进入者渠道的初始投入巨大,非一般企业能够承受,同时线上流量见顶,各大巨头所形成流量壁垒较高,新进入想要获取流量,付出的代价较大。

产业内竞争激烈程度中等,核心原因是休闲食品产品种类众多,类似于丘陵业务。各家企业都有自己的单品,比如洽洽食品的瓜子,三只松鼠的夏威夷果,甘源食品的青豌豆。巩固自身单品优势的同时,切入其他单品,目前来看竞争重合度还较低,但是未来随着市场空间增幅下降,各家产品种类扩充,开始直面竞争,竞争会加剧。

三、估值

过去10年,坚果市场空间年复合增速10%,龙头企业由于渠道等进入壁垒,抢占市场份额,市场集中度提升,收入增长幅度高于10%。未来市场空间还会扩容,但是增速会下降,同时由于渠道等优势进一步巩固,市场集中度还会提升。再此情形下,假设预计未来10年,甘源食品收入年复合增速为10-12%。

再看盈利能力。2020年时,公司产能6万吨,募投项目3.6万吨,目前部分投入使用。同时公司还在进行自动化产线改造。这些项目实际达产后预计10-11万吨。2023年收入18.5亿,预计实际投入产能只有9万吨不到。原则上,未来产品产量还能继续提升。随着未来产量提升,规模经济凸显,不管是毛利还是费用率都有改善空间。在这里,预计净利率保持不变!

结合收入增速,估值看到20-25倍,当前估值72-90亿,中性80亿左右,合理买入价56亿左右!我自己的减仓成本为58亿元左右。

实际上,未来中国步入低利率环境,必要报酬率会降低,如果10%降低到8%,估值能够提升5倍,对应25-30倍,但考虑到未来休闲食品竞争可能会加剧,保守估值20-25倍。