来源:雪球App,作者: userfield,(https://xueqiu.com/4777061674/312895773)

作为回归雪球的第一个系列长文,和大家聊聊看医药这么多年,药品销售的商业化放量的故事和研究经验。聊一聊过去这么多年,重磅品种的成长史,看看当时市场的预期和实际的发展态势,有哪些“预料不及”,是一个很有意思的话题。

我们今天说说最近争议比较大的神州细胞的重组凝血八因子。神州细胞的重组凝血八因子是2021年获批上市,虽然是第一家国产厂商,但这之前已经有拜耳、百特、辉瑞、诺和诺德等多家进口进口厂商的重组凝血八因子产品上市销售多年。所以,研究这种竞争格局之下,神州细胞的产品还能快速放量,甚至突破行业和品种限制是一个很有意思的案例。

1、血友病的凝血因子治疗的特点

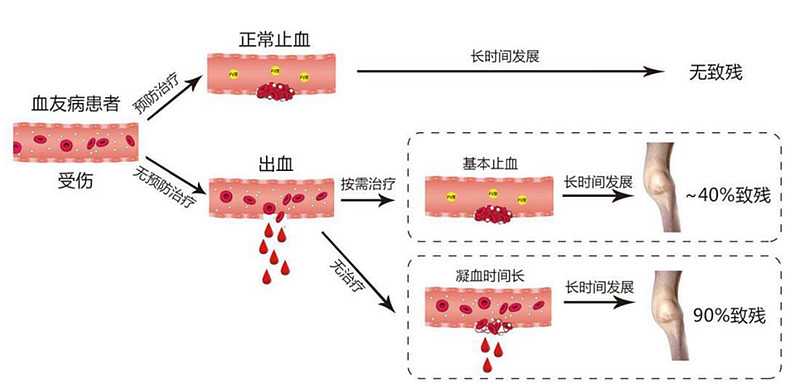

1)凝血因子具有刚需性:凝血八因子是针对血友病的特效药,血友病就是凝血障碍,补充足量的凝血八因子后,学习生活就与正常人无异。

2)治疗渗透率较低:按照发病率测算,国内差不多有15万血友病患者,但现在登记在册接受治疗的患者只有2~3万,患者用药渗透率不足20%,大部分患者未被诊断或未接受治疗。

3)治疗使用和预防使用,需求量差异巨大:国内患者年使用量大约在5~6万IU,主要用于血友病按需治疗场景,也就是等出血的时候,赶紧打一点凝血八因子,应急使用。而国际倡导的预防使用场景则需要25~30万IU使用量。所以,治疗场景和预防场景的需求差异达到5倍。

我们总结一下,凝血八因子这个品种的特点就是兼具需求刚性和需求弹性双重特点。那么如果提升治疗渗透率,满足更多患者的刚需,同时提升使用意愿,从治疗场景切换到预防场景,则是凝血八因子厂商在制定销售策略的关键。

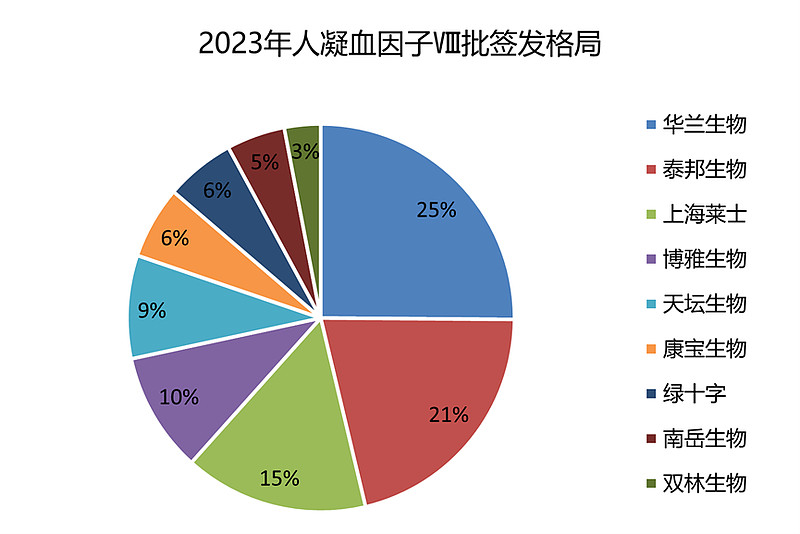

2、早期市场规模较小

过去很多年,国内凝血八因子的市场其实不算大,2018年市场规模只有12.4亿,其中血源凝血八因子5亿规模,重组凝血八因子7亿多规模。规模一直没起来的原因,一方面是血源凝血八因子产量有限,主要靠华兰、莱士、泰邦等头部血制品企业供应,但血制品企业的采浆量扩展不多。另一方面,重组产品比血源产品贵50%以上,定价更高,导致普及受限。

3、神州细胞横空出世

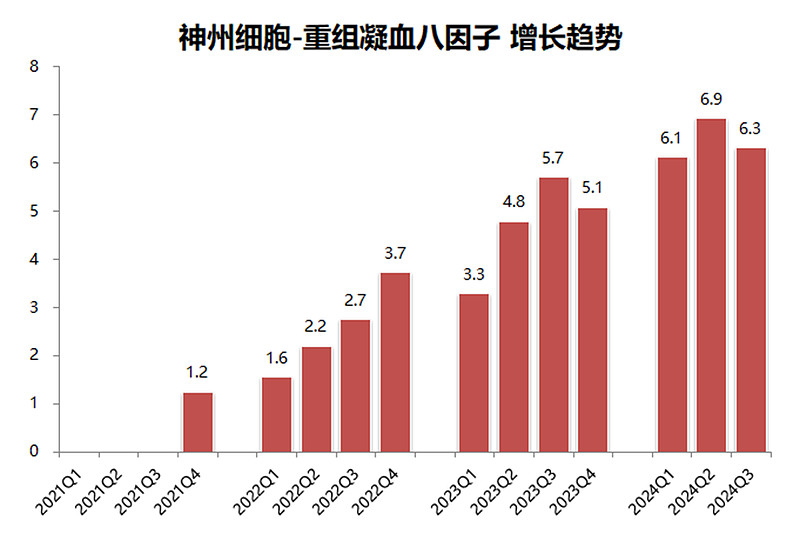

2021年7月,神州细胞的重组凝血八因子获批上市,成为第一家获批上市的国产重组凝血八因子的厂商。虽然神州细胞旗下有抗体药、疫苗等多项在研项目,但重组凝血八因子是首个上市品种。接下来几年内,神州细胞把重组凝血八因子这款产品打造成了重磅药。

2021年:上市当年,销售额1.3亿;

2022年:第一个完整销售年度,销售突破10亿;

2023年:销售额接近19亿;

2024年:前三个季度销售额已经超过23全年,单季度销售额超过6亿;

4、为什么销售放量这么猛

我们之前也分析了凝血八因子兼具需求刚性和需求弹性的特点,同时我也可看到透析、血友病、白内障等病种,医保支付保障的优先性。对于这类疾病,医保的报销力度对治疗渗透率影响很大。

医保支付制度:血友病的凝血八因子,面临情况就是如果全自付,即使年消费量只有5万IU,一年也要10万块钱,想达到预防用量可能需要50万块钱,高额价格遏制了用药渗透率。所以,医保报销非常关键。早期,重组凝血八因子只能在医院没有血源性药物和患者严重出血时使用,使得许多患者都无法承担采用重组凝血八因子进行预防治疗(持续替代治疗)。而近些年,医保不断扩大报销范围,已经纳入乙类类医保,甚至部分地区是甲类医保,也有区域归入到慢性病报销政策,提升报销便利度。

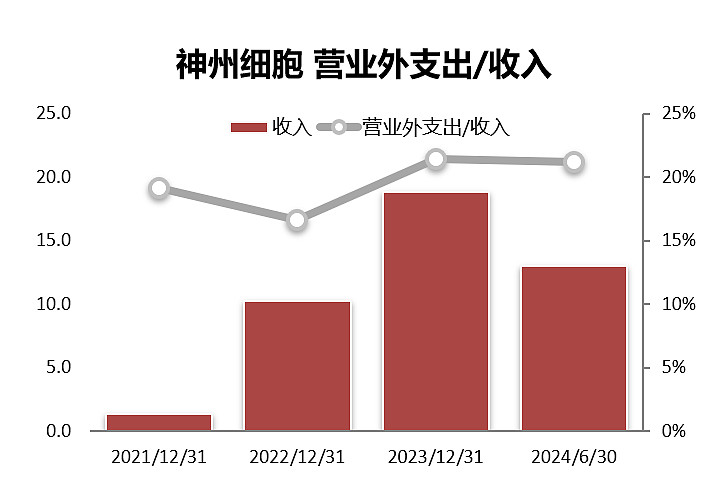

慈善援助项目:在神州细胞之前,其他进口厂商也通过援助项目,扩大凝血八因子的惠及人群范围,提升自身产品渗透率。神州细胞凝血八因子上市后,加大了援助项目力度,不仅可以覆盖掉医保报销后的自付部分费用,而且对弱势人群进行生活补助。降维式的补贴力度,让神州细胞产品立刻成为10亿重磅药,甚至突破了原有的品类天花板。毕竟安佳因上市前,重组凝血八因子也就是10亿盘子,而现在仅仅神州细胞一家就突破25亿销售额,背后肯定是大大提升了产品渗透率和适用人群数量。同时,我们通过神州细胞的报表可以看到,超高的营业外收入/收入的比例,是驱动收入快速增长的财报密码。

总结:神州细胞分析凝血八因子的产品特点(刚需&弹性),通过加大补贴力度,不仅仅是覆盖了更多患者人群,也让产品从治疗刚性需求向预防弹性需求转变。不仅仅着眼于品类内部的市场份额竞争,而是扩大了品类的天花板。

后记:我们也发现24Q3单季度销售增速只有11%,超额补贴可能会对医保压力比较大,从而让医保做出一定限制。

5、为啥我会看走眼

判断产品上市后的销售曲线,最简单的依据因素就是现有市场规模+市场竞争格局。

2021年神州细胞的重组凝血八因子上市时,对于这个品类的规模和竞争格局分析是:凝血八因子市场就是血源产能受限,增量主要在重组产品,但是重组凝血八因子市场规模也就是10亿量级。安佳因上市时,已经有四五家进口厂商,处于均衡竞争状态,神州细胞作为跟随着,可能会通过几年的销售拓展达到20-30%市场,最好情况下也就是顶峰销售额在5-10亿级别的品种。

所以,当时并没有察觉安佳因是个超级重磅产品,但神州细胞针对场景的销售策略,让我看走了眼,实际销售额是我判断顶峰销售额的几倍。

我们也看看安佳因刚上市时的市场预测

在进口替代、预防治疗渗透率提升以及血源性八因子占比下降的预期下,预计21/22/23 年SCT800 收入为0.64/5.28/14.32 亿元

6、投资评估

安佳因的商业化案例,属于事前静态看,很容易判断错误,但了解销售策略know-how之后,能够获得超市场预期的认知。所以,未来评估品种销售放量,不仅仅看产品范围内不同厂商的竞争,更要评估品种本身的突破。

我们再说神州细胞这个股票,又是一家被新冠“耽误“的票,如果是艾力斯这种单品种企业,0→10亿→18亿→25亿的销售曲线会打造一个走势非常强的牛股。但我们看到神州细胞是2020年上市,上市初高点超过400亿,在重组凝血八因子销售突破放量的2022年,市值也有200亿级别,这就导致了“过高的市值透支了企业的成长“。随后2022年底,神州细胞的四价新冠疫苗进入临床阶段,加入了新冠疫苗的军备竞赛,股价的主要驱动力,也从单品种放量转为了新冠疫苗临床进展。再之后,23年和24年随着新冠疫苗的内在价值衰减,股价也一路下降。所以,牛X的销售曲线,还需要对等的低市值低预期作为股价起点,同时主逻辑也应该一直是产品销售放量逻辑,这样才能打造出艾力斯成长期的牛股走势,神州细胞可惜就在于预期和成长错配了!

如果大家想听更多医药研究观点,可以关注知识星球【userfield新医聊】

未完待续……