来源:雪球App,作者: 张翼轸,(https://xueqiu.com/3559889031/311506423)

最近收到中信出版社赠送的《股市长线法宝》第六版,迫不及待的开始阅读。

杰里米·西格尔(Jeremy J.Siegel)教授的这本经典著作,应该是在 EarlETF 中时不时被提起的。

我记得早在 2003 -2005 年在香港求学时,就买过这本书的纸张版,应该是第四版的样子。后来2014 年在 Kindle 上买了第五版。

第五版应该也是中文版流传最广的版本。

去年末,买了2022年 9 月出版的第六版的英文版。

没想到不过 2 年,中文版就面世了。

《股市长线法宝》作为一本论证股票长期投资价值的宝藏书籍,属于那种不同的时段,随便翻翻就往往会有所感悟的。

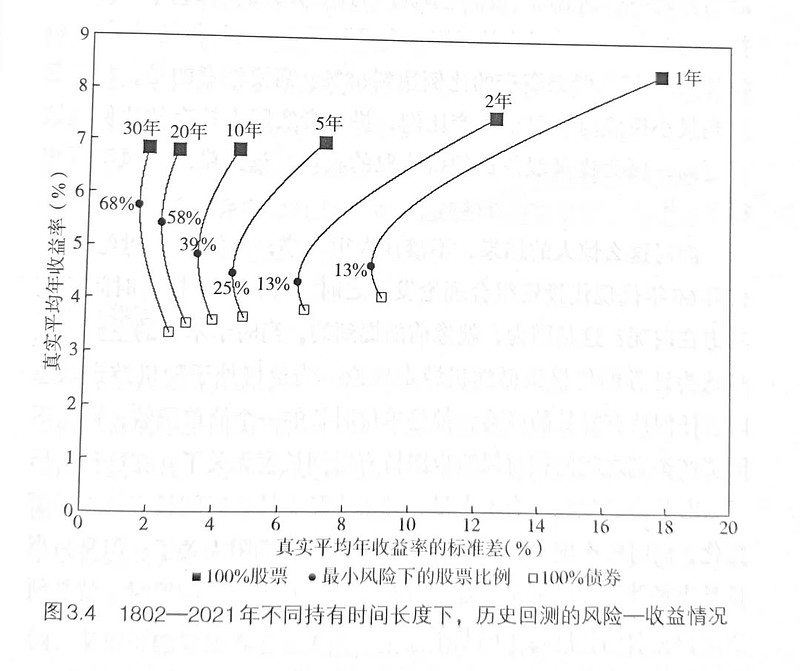

比如这次翻阅开头部分,看到这张图,就很有感触。

这张图是用美股和美债上半年数据计算的不同持有年限下,风险最小化前提下的最佳股票持仓比例。

当我凝视这张图表时,不禁想起那个曾经被视为投资救赎之道、如今却饱受争议的金融产品——3年持有期基金。这个产品背后,折射出中国基金市场一个令人深思的现象。

在那个乐观的时刻,市场普遍认为,通过强制持有来约束投资者的交易冲动,便能破解“基金赚钱、基民不赚钱”的魔咒。然而现实远比这种简单逻辑残酷得多:不少此类基金的净值暴跌,甚至腰斩,留下一地散落的投资梦想。

《股市长线法宝》给了我们一个清醒的启示:即便在被视为“投资天堂”的美股市场,要将风险控制在最低水平,5年持有期的股票仓位也不该超过25%。

就 A股这些年的表现,就 3 年持有期,偏股类基金,怎么可能给基民安稳的体验?

期限错配,这个看似专业的术语背后,其实暗含着近年来基民投资体验不佳的深层原因。

而这种错配并非仅限于持有期,更深层的问题在于2021年前后流行的“不考虑估值的高质量投资”理念与普通投资者投资周期的严重脱节。

那时,市场上充斥着一种近乎傲慢的论调:“好公司,价格可以宽容一些。”这种观点出自许多自诩为价值投资实则奉行高质量投资的基金经理之口。

他们对估值的“宽容”,最终发展到了一个令人瞠目的地步。

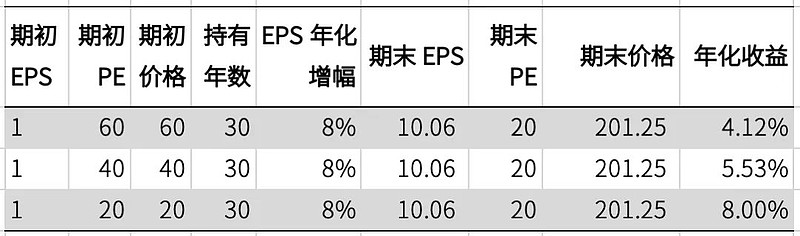

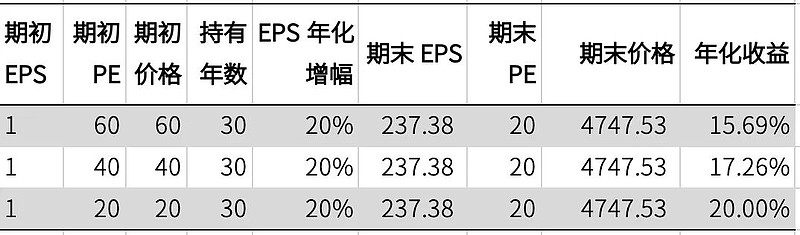

从投资理论的角度来看,这种观点确实有其合理性:在不考虑股息的情况下,一家公司的长期投资回报主要取决于其利润增长率,估值的波动影响相对较小。让我们通过一个简单的例子来说明这一点:

下图是以 20 倍、40 倍和 60 倍买入一个年化增长 8%的股票持有 30 年,并预测届时估值只有 20 倍前提下,年化收益的差距。你会发现以 60 倍也就是相比 20 倍买贵 2 倍,年化收益都还行,腰斩都不到。

更何况,那些自诩价值投资的基金经理,都自认买的是可以持续增长 20%的好公司,如果真是如此,30年的年化收益差异还真是微乎其微,60倍买的都有年化 15.69%,也就比 20 倍买的低几个百分点。

但是!

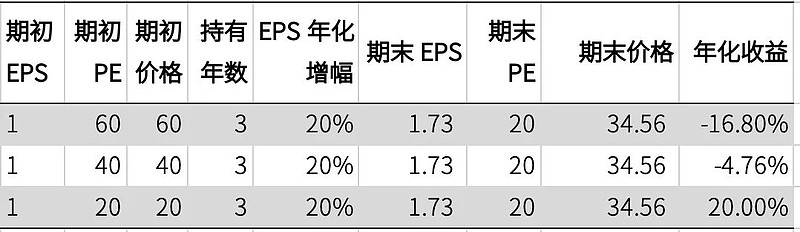

普通基民可没 30 年长相厮守的耐心,甚至 3 年都已经是有耐心的。

当我们把上面的表格,持有年限改为 3 年,你会发现是不是与这几年的光景就很贴切了。

所以好公司价格可以宽容一些这句话,理论上对,但对绝大多数散户,对绝大多数普通基民是不适用的。

在这个喧嚣的金融市场里,时间似乎总是以一种异常残酷的方式提醒着我们:投资从来就不是一个纯粹的数学游戏。当我们谈论“长期投资”时,往往忽视了一个最基本的现实——每个投资者都是活生生的人,带着各自的焦虑、期待和生活压力。

那些在会议室里高谈阔论“好公司”的基金经理们,或许忘记了坐在写字楼对面咖啡馆里的普通投资者,正为着三年内要付的房贷、孩子的教育费用而焦虑不安。这种时间维度的错配,不仅仅是投资理念的偏差,更是一种近乎傲慢的专业主义对普通人生活真相的忽视。

回望这些年中国资本市场的沉浮,我们或许应该明白:真正的投资智慧,不在于把时间拉得多长,而在于如何在有限的时间框架内,平衡好收益与风险,理想与现实。毕竟,在这个世界上,能够等待三十年的不仅仅是时间,更是一种奢侈的生活状态。

周三的 A股,因为大洋彼岸而处于全日震荡的格局。

当大洋彼岸迎来了他们的“新王”之时,在 A股中证 A500 这个近期火热的赛道,“王者”迎来了它的“第二顶王冠”。

我说的是中证 A500ETF(159338),作为目前已上市品种中规模最大的一只,截至 11 月 5 日,规模已经达到198.85 亿元,相比后面几家,可谓是遥遥领先。

而 11 月 6 日根据 Wind 金融终端收盘后的数据,当日,12 亿份的申购金额,妥妥的将其推上了200 亿元的“宝座”。

ETF,一直被视为一个极具马太效应的产品类型。当更多短线的投资者愿意追捧交投活跃的产品时,如中证 A500ETF(159338)持续日成交金额在 20 亿元以上的产品,无疑更能吸引大资金的目光。

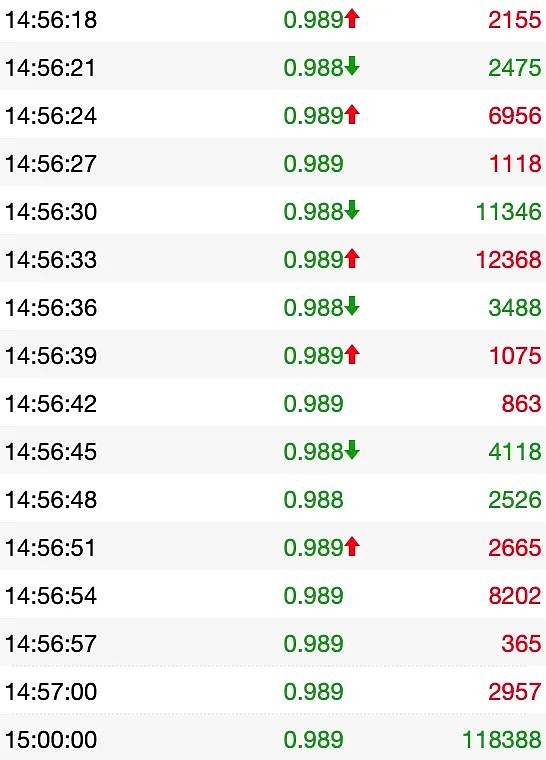

不得不提的是,作为一只深市 ETF,深市特有的收盘集合竞价机制,为其提供了尾盘基于收盘净值的额外流动性基金。中证 A500ETF(159338)的收盘集合竞价,合计成交 11.83 万手,约等于 1170 万元,而盘中几秒之间动辄十几万手百万级的成交也很是活跃。

11 月 6 日当日,它的日成交金额更是突破 30 亿元,达到 34.11 亿元。

在这个数字激荡的时代,市场规模与流动性的双重加持,犹如一面映照投资者信心的明镜。当我们凝视这支ETF的成长轨迹,或许能读懂一个深层的市场哲学:在资本市场中,流动性不仅仅是一个冰冷的数据指标,更是一种市场参与者共同缔造的信任机制。

就像城市中川流不息的人群为街道注入生机,充沛的流动性为市场注入活力与效率。当越来越多的投资者选择同一个交易标的,这种集中效应某种程度上也反映了市场的自我净化与优胜劣汰。它不仅仅是规模的扩张,在这个充满不确定性的市场环境中,高流动性带来的交易便利性,某种程度上也是对投资者自由的一种赋权。