来源:雪球App,作者: 范范爱养基,(https://xueqiu.com/8687456694/311464881)

你是不是有如下困惑:

短期被安利的指数基金太多,从A50到A500,从纳斯达克到标普500,从国债30ETF到美元债LOF,从亚太精选ETF到东南亚科技ETF,每个都想买,生怕错过。

买的时候充满期待以为第二天能吃肉,结果买了后一遇到下跌又开始后悔和焦虑。

特别是最近北证50指数尤为亮眼。从9月24日牛市启动至今(11月1日),$北证50(BJ899050)$ 已经涨了90%!于是内心躁动不已,在上周终于忍不住冲进去,结果上周五北证50指数大跌9.6%

在9月末,踏空的人应该不少,在10月初,上头追高的人也很多。

大家应该都没有获得很理想的结果吧~

相信经过这一轮光速牛行情后,应该跟我一样,越发能体会到“坚持资产配置”的重要性—— 做好“股债商”配置来对冲短期波动,定期做再平衡,哪样涨多了就卖出补给下跌的资产。长期来看,大概率能收获一条更平稳的上升曲线。

虽然“资产配置”被很多人看不上,觉得是正确的废话,不如做波段来得爽。

但我一直认为,对于我们普通投资者来说,心里一定要有杆秤:要明白在金融市场中,专业投资者的数量太多了,就凭我们的专业度、信息差、时间精力,凭什么能比他们还牛?凭什么你买了后就立马赚钱?

认清我们普通投资者局限性后,才能真正认可“长期做好资产配置”的重要性,用时间换空间,追求长胜而不是常胜。

升级版永久组合

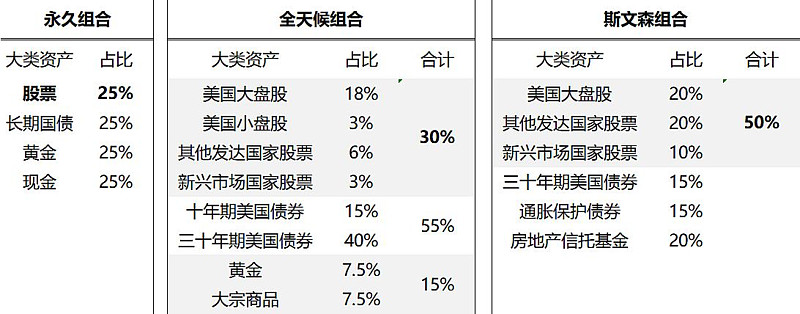

市面上3类主流“资产配置型组合”构建策略:

1、桥水基金创始人雷·达里奥“全天候组合”

2、耶鲁大学捐赠基金掌门人“斯文森组合”

3、哈利·布朗“永久组合”

这3位的组合都是基于美股市场,大体配置比例如下:

为什么我最推荐“永久组合”?

因为它是这三者中最简单易懂,最容易让我们执行下去的。

永久组合同时配置4大类资产,股票、债券、黄金、现金,正好应对经济发展4个周期:复苏、衰退、过热、滞涨。

“永久组合”一大特点就是“以不变应万变”——无论宏观经济如何变化,由于这4大类资产相关性极低且占比都是25%,即使出现最坏的情况,也没有哪类资产能毁灭整个组合!

但是,原版“永久组合”的股票仓位主要是美股,而咱们国内投资者构建基金组合时,肯定重仓熟悉的国内市场。

为此,我特地构思了一个适合咱们国内投资者配置的“升级版永久组合”!

我知道大家有很多问题,我来一一说明。

1、大类资产配比:股市30%、债市20%、黄金20%、货基30%,基本与原版永久组合各25%保持一致,偏差很小。

2、黄金:今年不少黄金基金涨幅达到30%,远超长期平均年化,在如此高的位置,在原版基础上降低5%仓位,维持20%占比我觉得差不多了。

3、债市和股市:今年国内毋庸置疑是债牛行情,外加国内的“股债性价比”依旧处于比较高的位置,说明大A长期配置价值依然高于债市。因此目前仍适合低配一点债基,高配一些股基。

4、海外市场:选择美股主流宽基指数“标普500”即可,虽然美股现在高估了,但美股牛长熊短,配置10%作为跨地区的分散配置还是有必要的。

5、想必大家最关心的是为什么选择“红利低波”和“A500”?

“红利低波”是我第一个想纳入A股仓位的指数。

当进入到经济增速与市场利率都偏低的时代,高股息资产的稳定回报率相对占优。尤其是咱们A股波动非常大,这时高确定性的红利资产吸引力就更大了,比如场内的$红利低波ETF基金(SH515300)$ 或者场外的嘉实沪深300红利低波动联接,近3年涨幅35%,都相当不错。

红利低波在A股仓位中主要负责“稳健”,那么负责“成长”就需要另选一只。

比如最新推出的“中证A500指数”我认为就很合适纳入持仓,因为它主打“高质量成长”。

高质量:对各三级细分行业龙头进行全覆盖,持仓都是细分领域佼佼者。根据2024年中报数据,中证A500成份ROE为12.81%,远高于中证全指的8.51%。

成长:分行业来看,在可选消费、医药卫生、主要消费、工业、通信服务等新兴行业,中证A500的营收增速中位数高于中证全指。

最近正在募集的A500场外指数基金超20只,我发现$嘉实中证A500ETF联接A(F022453)$ 的拟任基金经理刘珈吟比较特殊,很值得一提。

抛开这次中证A500ETF联接基金外,刘珈吟近两年新管理了2只指数基金:

① 2023年6月成立嘉实中证全指家用电器指数发起式,今年涨幅18.43%

② 2023年12月成立嘉实中证国新央企现代能源ETF联接,今年涨幅13.44%

一个是家电主题,一个是央企主题,这两只都是在去年成立的,且在今年上半年就已经获得不错的业绩,而不是沾近期A股普涨的光。

1、先来看家电板块

我之前看到一个数据:《2023年中国家电行业全年度报告》显示:2023年我国家电出口额6174亿元,同比增长9.9%。也就是说,去年我国家电就已经显示出强劲出口的势头。

随后,今年一二月份中国家电累计出口144亿美元,同比增长21%!

随着今年家电出海继续火爆,叠加我国“以旧换新”政策,今年才开始布局家电板块的人也慢慢多了起来。而刘珈吟在去年6月就成立了家电指数基金,说明她早就看到我国家电出口前景向好,于是提前布局相关指数基金

2、再看央企现代能源

中证国新央企现代能源指数近3年走势如下。

前2年都是原地震荡,刚好在今年1月开始大涨。

巧的是“嘉实中证国新央企现代能源ETF联接”恰好在去年12月成立,完美建仓在最底部区间,刚好能享受到今年的大涨。

刘珈吟经理目前还担任嘉实基金指数投资部的负责人,难怪布局指数基金的眼光极具前瞻性。此外,刘珈吟经理管理的宽基指数基金业绩也不错。以嘉实沪深300ETF联接为例,无论是短期今年来,还是长期近3年,都跑赢了沪深300指数。

我看了一下,嘉实中证A500ETF联接基金这次综合费率也处于行业低档位区间。A份额管理费0.15%、托管费0.05%、认购费0.8%;C份额管理费0.15%、托管费0.05%、销售服务费0.20%。

然后是大家关心的“分红”,在嘉实中证A500ETF联接基金基金合同中明确表述,简单总结就是:当满足“相对指数正收益或可供分配利润大于0”时,基金每季度至少进行一次收益分配;收益分配比例不低于超额收益率的60%,或不低于可供分配利润的60%。

从分红规则上来看,还是比具有吸引力的~~

总之一句话:买指数基金,优选大厂更靠谱。

嘉实基金就是一家ETF巨头,凭借2199亿的ETF在管总规模,位列ETF基金管理人Top5。此外,嘉实基金还累计荣获19次指数金牛奖,其中“被动投资金牛公司”10次(连续3年),“指数型金牛基金”9次,6次金基金奖。

不得不承认,今年新推出的“A系列”指数的编制规则确实先进不少,相比以前简单粗暴根据市值选样,目前主要覆盖行业龙头和代表企业,是个好指数。对今天的介绍感兴趣的朋友,不妨关注一下正在募集的嘉实中证A500ETF联接基金。

最后想说的是,“永久组合”更多是指导我们把握模糊的正确,重在同时配置多种相关性低的资产,以最大程度降低波动与风险,能更好的穿越牛熊。

如果ALL IN某一类资产,又恰好遇到不利于它的极端行情,那么后果会非常严重。而大类资产内部具体的基金选择与占比,大家可以根据自身情况灵活调整!

@今日话题 @雪球创作者中心 @雪球基金 #牛市旗手全线上涨,中信建投强势涨停# #大金融持续活跃,同花顺大涨创新高# #投资“A”系列,寻找适合你的“A”指数#