毋庸置疑,A股已经可以用“疯狂”来形容了$上证指数(SH000001)$

甚至很多群友在说:就连业主群都开始讨论大A了

最近看到一些博主发文说“要谨慎”,原因就是:别人贪婪我恐慌,要卖在人声鼎沸时。

但是,行情究竟是行至过半?还是才刚刚开始?还是说快结束了?

我看了9个市场情绪相关指标,初步得出结论是:市场未过热。

9个指标,看起来挺多的,但是考量的维度不同,我觉得都挺有参考价值的,所以拿来综合分析。

*指标根据历史数据测算得出,无法预测未来,不构成任何投资建议,市场有风险,投资需谨慎。

指标1:估值

该指标反映的是大A跟以前的自己比,价格是贵还是便宜。

截至上个交易日(9月30日),万得全A的PE估值为18倍,已经进入到“合理估值区间”,不再低估。从下图来看,PE估值位置,马上就要触碰到近10年的平均线。

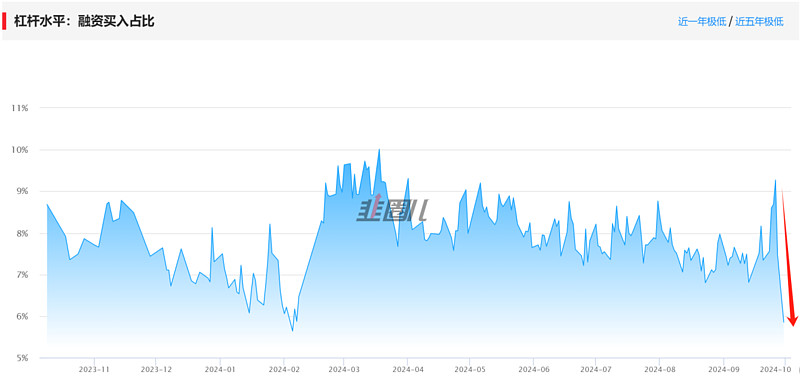

指标2:融资买入占比

该指标反映的是融资买入股票的金额占当日总成交金额的比例,反映了场内投资者借钱炒股的热情。

截至9月30日,融资买入金额占比为5.85%,反而还下降不少——很可能因为A股总成交量从5000亿极速拉升到2.6万亿!基数变大了。而借钱炒股的人短期没有增加多少,导致该比值极速下降。

目前A股杠杆水平很低,说明借钱炒股的人和资金还没有进场,市场还没有到过热阶段。

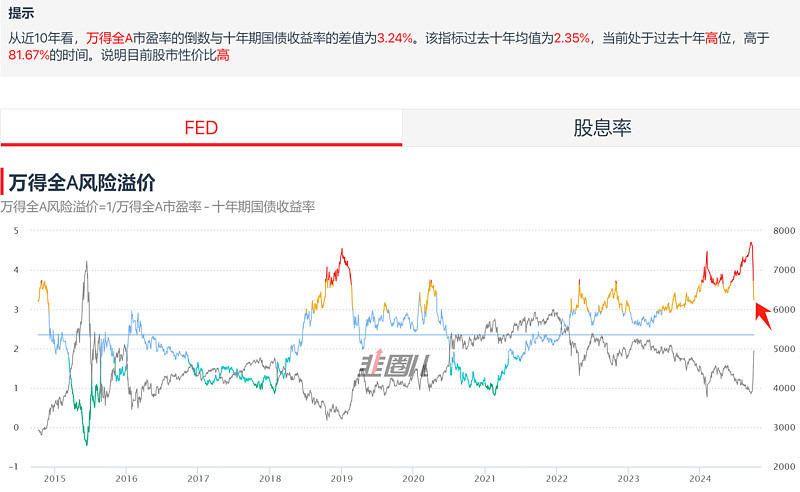

指标3:股债性价比

该指标反映的是大A与债券比,谁更具有投资性价比。

截至上个交易日,万得全A的股债性价比依然处于历史较高位,说明相比债市而言,大A目前的投资性价比高于债市。

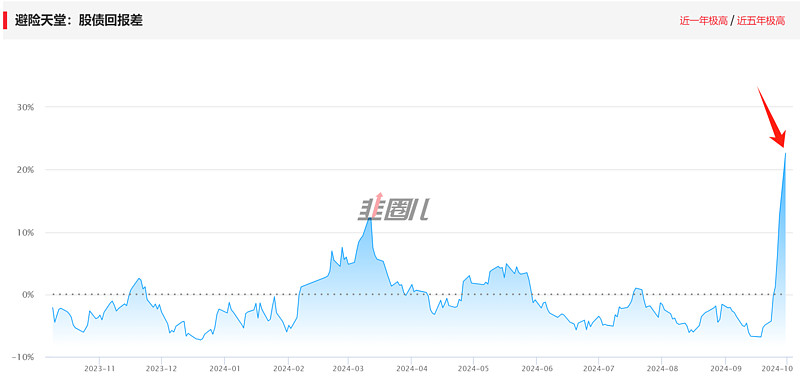

指标4:股债回报差

该指标反映的是大A与债券比,谁对投资者更具有吸引力。

在过去20个交易日中,沪深300回报率-国债净价指数回报率=22.62%,处在过去1年的极高区间,说明极有可能将投资者的资金从债市吸引来股市。

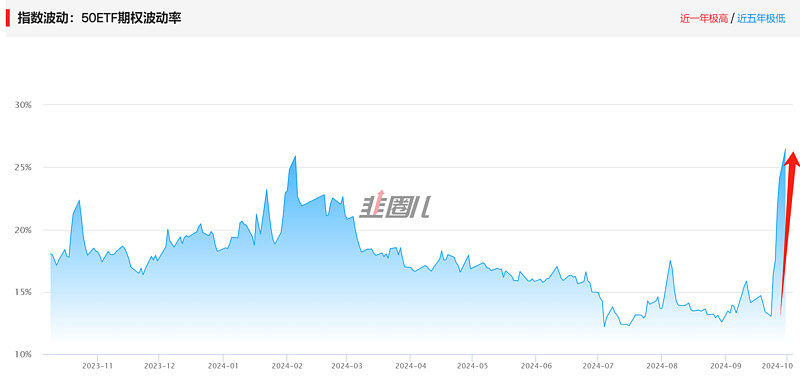

指标5:波动率(VIX恐慌指数)

该指标反映投资者当前的「市场情绪」与「对未来价格波动程度的预期」。

50ETF期权波动率目前处于近一年极高区间,说明投资者认为未来市场有可能剧烈震荡。

波动率的计算基于“上证50ETF期权”,相对于其他金融产品,期权产品的交易者有着更高的投研能力和更理性的判断,所以期权数据对于判断市场未来走势是有价值的。

当波动率突然走高——代表资产价格不确定性高,蕴含的风险就越高。

当波动率开始走低——说明投资者对市场关注度和期望值都在走低。如果波动率持续走低,往往在酝酿“变盘”可能。

指标6:期权看跌看涨比

通过看跌期权与看涨期权持仓金额的比值来判断交易情绪。

从历史经验看,该指标在中短期择时方面的有效性较强,在提示顶部和底部的准确率方面表现良好,对中期顶部提示效果更佳。

当该指标高于1后,表明做多情绪高涨,对应阶段性顶部。

当前PCR(期权看跌看涨比)为0.94,即:看多与看空的投资者势均力敌,未出现提示顶部信号。

但是呢,从上图来看,2019-2021的那次大牛市,我们可以发现:

PCR指标第一次冲顶达到1.4(期权交易者一致看多)是在2020年7月,那时是牛市半山腰;当市场在2021年1月见顶时,PCR指标反而又低于1,进入多空分歧区间。

也就是说,从后视镜来看,在大牛市进程中,当专业的期权交易者们一致看多时,很可能才到牛市半山腰。当牛市真到头了,期权多空双方反而会出现分歧。

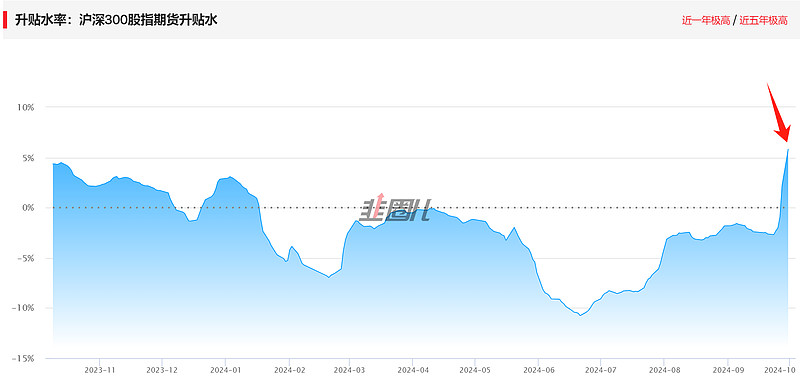

指标7:升贴水率

该指标描述的是股指期货价格与现货指数价格之间的差异,反映了期货市场投资者对于市场的看法。

期货价格>现货价格:值为正,称为“升水”,代表期货投资者看多。

期货价格<现货价格:值为负,称为“贴水”,代表期货投资者看空。

目前沪深300股指期货升贴水率为5.81%,在过去一年极高区间,说明:期货投资者非常乐观,极度看多市场。

指标8:新基发行量

反映的是股混类基金发行水平,可以反应投资者整体的亢奋程度。

当前股基发行量滚动90日均值为8.25亿份,处于历史【极低】水平,说明市场现在肯定还没有过热。

回忆2020年末-2021年初,我记得当时消费基金、新能源基金,医药基金,几乎每天都有新发基金出来。而新基金的佣金好像是最高的,所以各个渠道都愿意推新基金,从而吸引更多场外小白。

所以,等什么时候大家发现各个渠道\博主开始推新基金,大量小白基民跑步进场,才真正是见顶了吧~

指标9:股基滚动年化收益率

该指标计算的是:之前3年任意时间点买入偏股型基金至今,这3年间滚动年化收益率。

按照持有至9月30日来算,目前该收益率为-12.62%!

也就是说,近3年间,任意时点买入偏股基金,持有至今的年化收益率整体还亏12%。可以简单粗暴理解为:近3年内陆续进场的老基民可能大都还是亏损的。既然还没有回本,说明老基民目前卖出离场的意愿应该也不高。

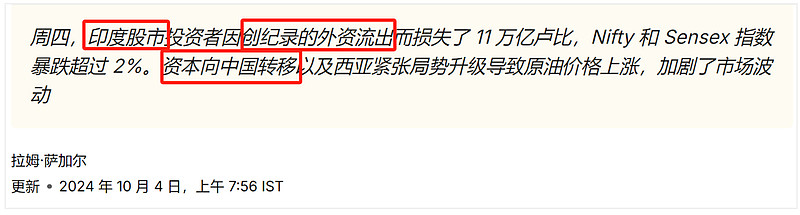

不知道有没有人注意到,印度股市这几天跌得很厉害:

印度财经媒体MINT在今天早上发文直接说这次大跌是因为:印度股市的外资正在向中国转移。

小结

虽然目前市场情绪肯定是高涨的,A股也不再低估,但是:

1、A股的融资买入比“低”,说明虽然交易量放大,但是借钱炒股的人还不多。

2、期权看跌看涨比“低于1”,说明期权交易者的观点才从“一直看空”涨到“多空双方势均力敌”还没有出现过“一致看多”。

3、新基发行量极低+股基近3年滚动收益率负12%,说明新基民还没有进场,老基民暂时没有卖出打算。

4、海外资金正在从高估值的市场转移过来。

综上,我认为目前大A还没有到过热阶段。

@今日话题 @雪球创作者中心 @雪球基金 #2024年国庆见闻# #港股低开高走,市场“涨”声依旧# #港股“V”型反转!中概晚上如何演绎?# $恒生指数(HKHSI)$

本话题在雪球有126条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>