本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

导读:楚歌为谁而唱,警钟为谁而鸣?

这一轮光伏周期不同往昔。通威股份即将面临其转型新能源以来最大的发展危机,“王者困局”,翩然而至。本篇文章将深度剖析,“霸气外泄”的通威股份正面临的“四面楚歌”的困局。称王之路,并非坦途,一着不慎,满盘皆输。

本文5000字,均为干货,涉及光伏行业多个鲜为人知的故事和深层次逻辑,可能较为烧脑。部分深层次逻辑后期将会另行撰文剖析。感谢阅读,希望您能点赞分享!

高筑墙,缓称王。这句话对当下的光伏行业来说,的确如此。

在光伏内卷加剧之时,有人囤粮刷经验以待时机;有人疯狂扩张“站错了队”,攻守易形;有人霸气外泄,意欲“一统江湖”。

这两年的通威,可谓霸气外泄,尤其是今年,意欲称王之心,路人皆知:

1、第三方机构调研统计数据显示:2024年8月,通威股份的多晶硅产能开工率高达113%,硅片产能通合的开工率高达136%,电池片开工率高达145%,组件开工率为72%。

2、通威股份拟50亿收购润阳(硅料13万吨);

3、继续推进内蒙、云南各20万吨硅料项目,年内产能将达到85万吨+,此外还有永祥新能源三期12万吨多晶硅、鄂尔多斯20万吨(一共40万吨)多晶硅在筹划。加上筹划的硅料产能就接近了120万吨。

历史上的两轮光伏大周期,逆势扩张先进产能,都获得了“丰厚的回报”。如隆基绿能在“531”前后的逆势大扩产,一度奠定了其光伏之王的地位。而通威也一样,经过数次低成本先进产能的扩张,力压保利协鑫,差点让其“破产”,甩卖硅料主业,从而奠定了其硅料之王的地位。

但今时已非往日。通威股份也许即将面临其进入光伏行业以来最大的危机,王者困局,翩然将至。

01

这一轮光伏周期

今时不同往昔

在过去两轮产能过剩和需求骤减的背景下的“生意模式”,已经完全不能和今日对比。

2012年5月美国和欧洲相继对中国光伏进行双反调查,征收高额关税。当年80-90%的光伏产品都用于出口,这一轮光伏周期直接导致了无锡尚德破产。但随后中国开启了“内需”支持光伏产业发展,需求迅速提升,中国市场开始反超海外。

2018年5月31日的光伏531新政,是在平价上网前后的一次地震,当时光伏“产能过剩”又面对需求骤降的极端情况,很多光伏企业短期面临困境。但欧洲双反于2018年9月3日“彻底结束”,欧洲需求随后井喷,加上国内平价上网刺激需求显著增长,这轮寒冬以“最快的速度”结束。

而本轮光伏周期有何新特征:

1、几乎所有环节都面临产能过剩;

2、需求没有骤减反而在持续较高速增长;

3、基数已大,新增量无法化解产能过剩;

4、政府在需求侧没有办法再进行大规模刺激;

5、并没有实质性颠覆性技术(或者说这轮是普适性的技术升级)。

所以这一轮周期和过往完全不一样,我们没有办法依托需求继续大幅增长或者所谓的先进产能来快速化解。这一轮周期将比过往任何一次周期都更加复杂、艰险和漫长。

所以建立在过往经验基础上的“企业战略”也需要调整。那种意欲泰山压顶的老式打法,有可能反噬自己。或许通威,并没有意识到这一点。

02

颗粒硅搅局

疑似通威怒了

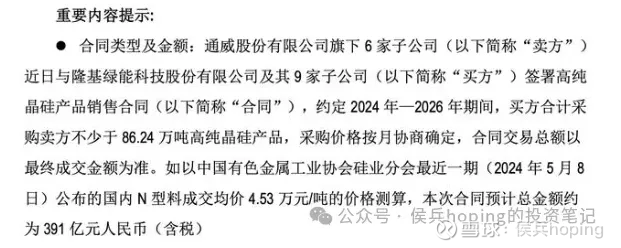

协鑫科技2024年4月公告,2024年4月协鑫集团与隆基绿能签订200亿大订单:

截至2026年年底,隆基绿能及其关联公司将向江苏中能及其关联公司采购共约42.5万吨多晶硅料(颗粒硅)。其中,2024年、2025年、2026年采购量分别为12.5万吨、15万吨和15万吨(允许10%浮动)。

这一消息,震撼硅料产业链甚至整个光伏行业。这份采购协议的采购量着实不小:12.5万吨硅料,可以做出50-56GW硅片。而隆基绿能2024年H1硅片出货仅为44GW左右,据此测算,其采购的颗粒硅做出的硅片占比接近隆基全年硅片的出货小一半了。

而隆基绿能实质上已经成为协鑫科技第一大客户,2024年H1采购协鑫颗粒硅近5万吨,占比39%,碾压第二大客户(估测为中环)近3倍。

所以大家都在猜测,颗粒硅要。。。

2024年5月突发公告:隆基绿能与通威股份签订了80多万吨的硅料合同,是协鑫集团合同的两倍有余!

不明就里的人看到信息就会想,通威采购量是协鑫科技的2倍有余,证明棒状硅仍然受到隆基的追捧和更加的认可。但粗略测算,80万吨硅料对应2024年采购量约为26万吨,可以做出104-117GW硅片。

那么协鑫+通威的硅料=154-173GW硅片。隆基还有其他硅料厂的采购订单,这硅片岂不是要突破200GW+,不可思议!

笔者带着这个疑惑咨询了隆基与协鑫集团某位高层:

隆基说,这只是意向协议,并不是最终采购量,还需要看实际情况采购。

协鑫集团某位高层对笔者表示,协鑫与隆基签订颗粒硅大单后,可能通威有点着急(就去找隆基商议),就有了后来的大单。

而当前,隆基绿能的颗粒硅使用率已经超过了40%(按照采购量与出货量粗略计算),而隆基绿能相关人士表示目前使用量为30-40%左右。

笔者猜测:协鑫科技的签单相对更加靠谱(上半年采购5万吨,全年12.5万吨)。而通威的单子就过于有点“拼凑”的感觉了,是为了“找回面子”?

TCL中环表示,颗粒硅可以100%使用。虽然当前中环实际使用量远低于隆基。但TCL集团则持有协鑫内蒙古项目40%股权,对应10万吨颗粒硅产能。可谓深度合作,看好颗粒硅项目。

就此,硅片两大绝对巨头,隆基绿能与TCL中环都释放了对颗粒硅绝对拥抱的姿态,并将继续加码使用。

通威股份的压力不可谓不大,而这次则是来源于新技术的压力。对于通威股份来说,潜在的威胁更大甚至致命。

03

硅料是光伏产能出清之路

最难化解的环节

硅料产能的出清之路之难,远胜于硅片环节,更不用说电池组件环节了。

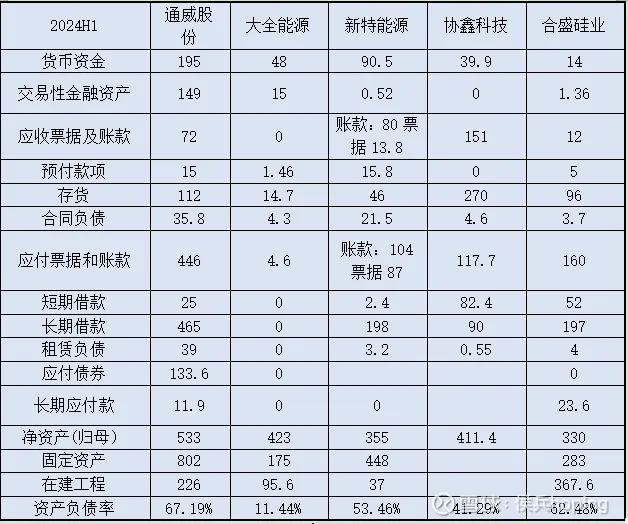

除通威、合盛硅业(主要是工业硅)以外,硅料巨头都呈现了较低的资产负债率,特别是大全和协鑫科技,资产负债率在50%以内,大全更是仅有11%负债率,无有息负债。这样的负债表情况,企业比较能“扛”。所以就出现了硅料跌穿全行业现金成本的情况,并且仍在维持这一态势。

数据来源:草根光伏

硅料巨头多为领导级玩家,实力雄厚。通威股份85万吨+;协鑫集团50万吨;大全30万吨;新特30万吨;东方希望40万吨。前五大合计205万吨(不含未来继续扩产项目)。205万吨,可以供应820GW-922GW光伏硅片。前五大巨头玩家,产能就已经覆盖全行业未来1-2年的需求总量了,有过之而无不及。而排在后面的合盛硅业、其亚集团、亚洲硅业、青海丽豪以及一些一体化玩家如天合、阿特斯及弘元绿能等都实力强劲。

如果外加协鑫集团、天合光能等海外大量规划产能来看,出清之路何其艰难。我认为,硅料是光伏全产业链中,最难出清的环节,且没有之一。

04

成本迷局:

超产与开工率不足

各家企业均声称有卓越的成本控制能力:

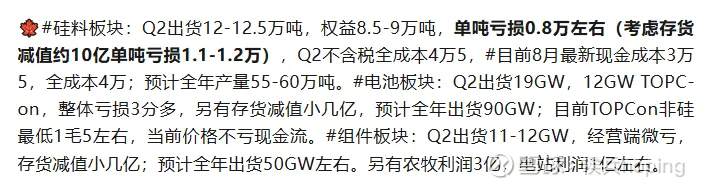

大全2季度现金成本为40元左右,单位成本(生产成本,不含三费摊销)为45.94元。而通威Q2全成本为45元(券商研报),具备一定的优势。这些优势是不是通威的产线更新所致,毕竟这两年,大全扩产相对谨慎,不得而知了。

而有研究分析指出通威股份的现金成本于8月下行至35/公斤附近,其更大比例为N型硅料,全成本为40元/公斤。

以上来源某券商分析

大全在半年度(去年Q4至今年Q2)单位成本下行了0.31元,通威8月,全成本从Q2的45下降至40,是不是略显浮夸了?

所以后来有纠正的声音说:通威成本有可能只是新产线的成本,如云南通威项目和内蒙项目。而老的产线成本仍然偏高。拿新产线而且是超产下以偏概全,不免过于吹牛皮了。

而且我们知道,大全能源的开工率于Q3开始下滑至50%左右,而通威目前的成本则是按照满产甚至超产来计算的,本身可能就有一些的“浮动空间”。

根据以上信息,请你猜猜,如果通威股份新产线推出,而开工率不足,会导致其测算的“理论成本值”和现实会有多大的差异?如果要维持强大开工率,意味着通威未来的产出将翻倍有余,对于硅料价格的压力来说可想而知。

协鑫科技发布的最新交流数据显示,更加可怕:

颗粒硅现金成本(年内)有望下降至30元/公斤以下的判断,而且颗粒硅N型料已超过96%(笔者注:如若如此,较为领先于友商),头部客户可以实现纯投阶段。

而这对于通威的压力不言而喻。

尽管最近硅料价格持续上行,但仍处于通威、大全等龙头企业的现金成本之下,行业亏损依然严峻。

05

通威的江湖地位被制衡

有产业人士对笔者表示:如果不是隆基绿能参股了通威云南项目股权。也许,隆基会考虑像TCL一样,参与颗粒硅项目,也未可知。毕竟隆基现在是颗粒硅最大的买家,且远高于第二名。

隆基绿能在光伏江湖善于搞平衡术,扶持对自己有危险可能卡脖子的企业的竞争对手,扶弱制衡之术,玩得非常得心应手。

就在通威风头正盛的前几年,隆基绿能曾扶持亚洲硅业,以避免通威一家独大。此后,又“摒弃前嫌”,与协鑫集团暗通款曲,扶持协鑫颗粒硅,成为其最大的买家。

光伏的江湖一直如此,合纵连横,都是围绕着自己的战略意图和利益。

而当下TCL集团也大举参与颗粒硅项目股权合资,表示可以100%使用颗粒硅。在“210阵营”实质瓦解的背景下,TCL中环的“出走”,令人并不意外。原来的中环股份可曾是协鑫集团最大的盟友。

分分合合,皆为利来,皆为利往。

通威的硅料霸主地位的继续夯实,仰仗于隆基与中环的战略意图,特别是在硅片环节即将迎来出清之际。

曾经依靠“210同盟”,压制隆基绿能。这么看,通威的战略能力,也并不是铁板一块,是否迎来反噬,也未可知了。我也听说,通威试图继续拉拢下游参股其项目公司,来稳定市场的战略意图并没有得以延续,而被迫进行强一体化。

06

负债表重压

且看通威股份资产负债表:

我们看到通威股份一个季度资产负债率从59%上行至67%,固定资产从669亿上升至802亿,远高于第二名TCL中环的543亿,应付票据和账款激增至446亿,短期借款和长期借款均呈现上升趋势,且明显甚至大幅高于友商。

在一体化巨头中,通威股份是显而易见的在2024年Q2继续采取激进资产负债表扩张的企业。通威股份的固定资产2024年Q2为802亿,环比上升130亿左右,接近20%的幅度。更为可怕的是通威股份2024年Q2在建工程总额为226亿!远高于光伏一体化巨头的友商们。

第二名TCL中环仅有545亿的固定资产和131亿在建工程。而晶科能源与隆基绿能的固定资产和在建工程则分别为:409亿和43.7亿;390亿和45.5亿。

而我们在细拆通威股份的项目投入,则看到还有永祥12万吨多晶硅及内蒙古20万吨多晶硅在筹备期,而这些都是巨无霸项目。

就在负债表压力与日俱增之际,通威还抛出了光伏历史上最大的收购案——50亿收购润阳,是否会继续恶化通威的资产负债表。

虽然通威属于庞然大物,但其资产负债表结构确实与友商相比,差距甚远。其硅料竞争对手,大全能源有息负债为0。而一体化最强对手隆基绿能有息负债仍低。仅从这点来看,如果形势持续恶化,通威负债表安全令人担忧。

07

一体化的代价

电池版图的没落

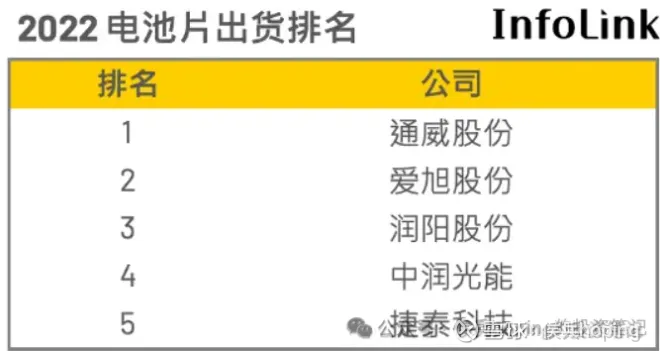

就像隆基绿能去年仍在宣称自己是全球光伏硅片出货冠军一样,通威股份似乎也有这样的“韵味”。但我们知道,业内统计市占率出货,一般统计外销,不把内供算在内。如长期以来,硅片市场市占率并不把晶科、晶澳的硅片计算在内一样。

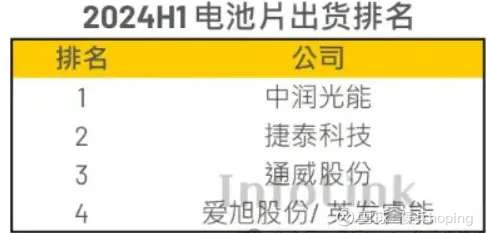

数据来源:InfoLink

最新统计数据显示(外销),钧达股份(捷泰科技)和中润光能已取代通威股份光伏电池外销王者地位。

实际上,通威股份的电池片面临的情况和隆基绿能的硅片情况类似。通威股份的一体化,实现了“化友为敌”,组件客户不再把通威的电池作为首选了!

就如同:某一体化巨头与专业化电池厂签订长期采购协议的时候,强调了一点,电池厂不得向下做组件,否则采购协议无效。

未来,通威电池板块的外销压力只会越来越大。

08

组件业务短期只能是负担

虽然通威股份2024年H1组件出货18.67GW,位居行业第五位。但与前四大巨头相比,仍然差距较大。此外,其主要市场份额仍在国内,而国内短期内卷加剧的组件价格,只能是其负担。

而龙头企业依靠美国等海外市场,“贴补”国内,致使组件价格仍在走跌。通威股份要补足海外渠道销售能力,尚需时日。中短期来看,组件业务只能是雪上加霜,恶化其盈利能力。

但长期来看,通威必须在组件环节杀出一条血路。这是必然的战略。

09

王者死局,何以“破奕”

通威正面临:一体化的反噬(电池外销环节的收缩);组件业务的拖累;资产负债表结构弱于友商;颗粒硅的强力竞争;硅料产业链的艰难出清之路;隆基与TCL中环等战略游走;盈利能力持续恶化等不利局面。

这道看似危机重重的棋局稍有不慎,将成死局。通威若想登顶,必须及早破奕并做出改变。

通威王者之路,仍需上下而求索。

本话题在雪球有4条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>