本文的大部分逻辑,在我2个月前的专文《AI算力基建v2.0》均可以找到线索。本人不看空光模块,但个别股票的估值与基本面逻辑之间,存在错配。

一、AI算力架构的变化

OpenAI的o1发布后,scaling-law的范式发现显著变化:

1、推理要求变高,scale-up要求越来越高,而光模块因能效比低,无法渗透到这个巨大的增量空间;

2、训练的诉求稍微降低,scale-out的要求降低,光模块的市场空间增速很可能不会像大家想象的那么快了。

AI算力架构的演进,光模块的增量空间,跟大家的普遍预期比,有较大落差。

二、技术升级的变化

从技术原理上讲,光模块要经过 Serdes->DSP->DSP-Serdes这么多复杂的电路,电部分的功耗占了70%,而光部分反而只有30%不到,所以,pluggable模块这种路线,在电力成为AI算力基建的核心掣肘后,就决定了很难有大的发展空间。

在AI Cluster里面,scale-out 网络的光互联,向CPO演进的趋势基本清楚,时间节奏有不确定性。CPO商用后,Server到TOR,用AOC甚至铜缆就可以了,交换机之间的互联,只有连接器和光纤这些无缘器件。市场又回到了英伟达的Mellanox、博通这些提供交换芯片的公司手里。

光模块将逐步退回到传统DCI/DCN的位置,几年后,回到2023年之前的数通光模块市场。

三、市场格局的变化

英伟达的Infiniband 光模块的供应商很稳固,基本上还是中际旭创+Coherent+Mellanox(新易盛+天孚通信),但是很大一部分增量来自于以太网市场。 以太网是一个标准、开放的市场,交换机由几个美国传统大厂主导,他们有比较强的带货能力,交换机供应链的光模块厂家,有可能获得一些增量机会。

未来的趋势是硅光集成。硅光是CMOS大众化路线,上产能很快。过去四年硅光产业链的capex强度很大,进入了产品释放期,硅光的上游供应链比VCSEL和EML热闹很多,海外就不多说了,能够批量供应高质量硅光的不下6家,国内除了中际旭创已经规模量产,还有一家的市场也做得很大,TOP10里他规模进入了4家。

过去两年供应格局稳定,新进入者寥寥,究其原因,上游供应严重不足是重要因素。硅光普及后快速缓解这个局面,光模块玩家增多的可能性,我认为概率还是比较大的。

另外,硅光模块,全自动化制造了,对人力的依赖大幅度减弱,可靠性、良率等也采用高精度设备就可以做到,花钱就能解决问题。过去中际旭创、新易盛、天孚通信利用中国的人口红利构建起来的制造优势,还有多少呢? 并且,人家用自动化的先进设备 PK 易中天的半自动化设备,会不会弯道超车呢?

每一轮新技术导入,都会带来产业链重新洗牌。以太网 + 硅光,使光模块的供应链百花齐放。

最近两个星期,纳斯达克和ww的几个光模块强相关股票,在创历史新高,而A股的易中天则起起伏伏原地踏步,这种跷跷板效应难道只是A股交易结构性的问题?有没有一些新的启发?

CIOE 2024,相信很多人去过,外行看热闹,内行看门道,大家看到了这一层吗?

四、大盘风格的变化

A股中的伟链 + 银行代表的高股息,是看空、做空中国经济的一个倒影。很多中际旭创、新易盛的投资者对国内经济复苏深度不信任。

但是呢,反者道之动。A股里面便宜的资产一大把,很多虎落平阳,总有一天会登山再起的。并且从“永续”性角度看,那些被严重低估的资产,性价比一定比伟链差吗?

银行已经被拉下马。未来一段时间,伟链,与新能源之间的翘翘板效应会越发明显。新入场资金买新能源,是抄底;新入场资金买光模块资产,就要权衡是否站岗。

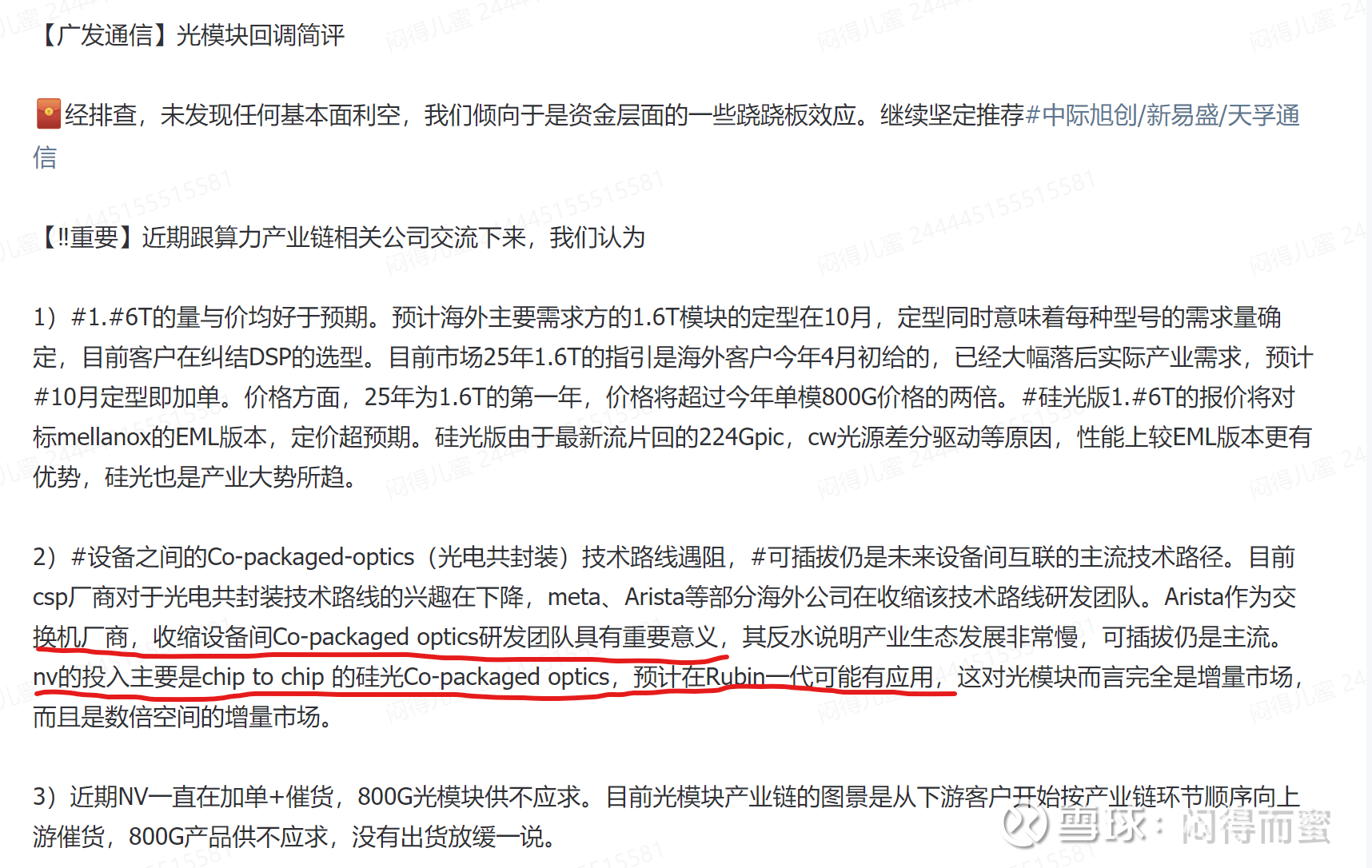

五、顺带点评一下某发的小作文:

先不论其内容的真实性。我通过逻辑推理即可以简单证明。

有一点行业知识的人都清楚,Chip to Chip的OIO技术,比CPO要难很多,既然OIO技术都快要到量产状态了,难道CPO还搞不定?说Arista收缩CPO团队来证明CPO路线遇阻,更是扯蛋,决定CPO路线的是博通和Mellanox这两个提供Switch芯片的大厂。博通在新加波的CPO封测厂都已经开始建设了,还会回到老路上去?

看小作文,能感觉到光模块相关资产有点慌了。不过呢,光模块与铜缆不同。铜缆到点后,基本就没市场了。而光模块呢,还有以太网那些传统的设备,他们也会随着AI而增长,不过,光模块的定位要修正,跟沪电股份、工业富联这类资产类似,α逻辑基本到头了,以后走β逻辑。个别厂家有可能顺利升级到新产业,继续享受α。

当然,2025年~2026H1,肯定还是光模块的大年,会创造历史最大的出货量、最大的销售额、大部分企业会贡献最大增量的利润。但股市的节奏,会不会跟着实业市场走呢?有没有相位差,差别有多大? 需要市场的博弈来形成共识。

能够跟上AI发展潮流,跟上技术升级路径的厂家,则是另外一回事。比如中际旭创的硅光强,如果能够顺利过渡到CPO产业,在新技术里也能保持当前的市场地位,那么就会有二次腾飞。中际旭创需要拿出实际表现来证明这一点。

$中际旭创(SZ300308)$ $新易盛(SZ300502)$ $英伟达(NVDA)$

本话题在雪球有52条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>