来源:雪球App,作者: 赤木茂A,(https://xueqiu.com/5900710556/304781207)

$铜峰电子(SH600237)$ $双成药业(SZ002693)$ 中欣晶圆半导体重组时间线&逻辑梳理

本文主要梳理杭州中欣晶圆半导体从筹备上市到目前准备重组的时间线,各个关键的时间节点,重要事件和铜陵国资的角色和逻辑等。

杭州中欣晶圆半导体原本是日本FerrotecHoldings株式会社的全资子公司,在2020年正式启动上市准备工作,上市地点原定在上交所或者深交所的主板。(后来在科创板开通后指导转上科创板)

为了在中国上市,日方以极低的价格向中方转让了60%的股权,但转让股份的前提条件是要能在中国上市。这个转让价格有多低呢?这60%的股权的转让价格对应的中欣晶圆半导体的估值是33亿。在仅仅3个月后,中欣晶圆半导体启动了核心员工持股计划,核心员工持股计划的价格对应的估值是61亿。也就是说,日方转让给中方的股权的价格只有转让给自己核心员工的价格的一半!而且还是整整60%的股权!而中欣晶圆半导体最后一轮融资的估值是151亿,科创板上市前的估值是218亿。

如此巨额的股份+如此低廉的转让价格,我们应该可以看到日方推动中欣晶圆半导体在A股上市的决心和诚意。拿人钱财,与人消灾。接受了对方如此巨额馈赠的中方,无论如何最终一定会推动其在A股完成上市,IPO终止后必然就是重组。

凡是重要的工作和大的计划,必然会有各种预案和备案,而A股的IPO之难世人皆知,不然日方也不会下如此血本。而在日方以在A股上市为前提向中方转让股权的时候,中方必然准备了重组的备案。

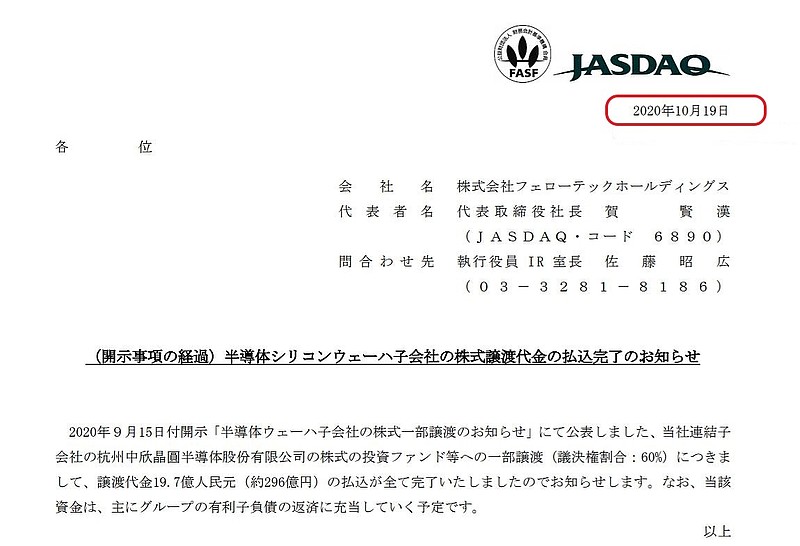

如上:第一份资料是2020年10月19日,日方股东公告股权转让款收讫,股权转让正式完成。

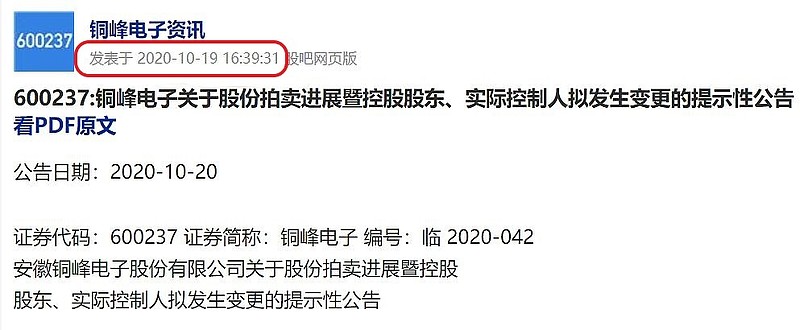

同一天下午铜峰电子就公告实际控制人拟发生变更,变身国资。

双方同日公告!这是巧合吗?铜峰电子是否就是当年中方接受日方股权,为中欣晶圆半导体在A股上市除IPO之外准备的重组预案?

在当时接受日方股权的所有资本中,拿得最多的就是浙江嘉善和安徽铜陵两大国资系统,而浙江嘉善目前没有上市平台,安徽铜陵突击拿下了铜峰电子这个上市平台,目前也是铜陵国资唯一的一个上市平台。

现在地方政府的招商引资已经从传统的给政策劝公司演化成了真金白银地直接买公司。业内人士认为,地方国资通过收购优质上市公司并引进当地,比当下流行的基金招商和产业园区招商更能直接、高效地带动当地产业发展。

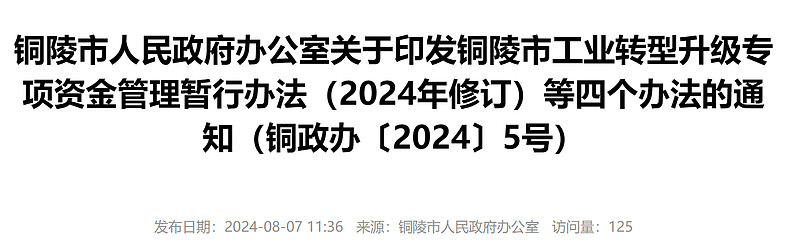

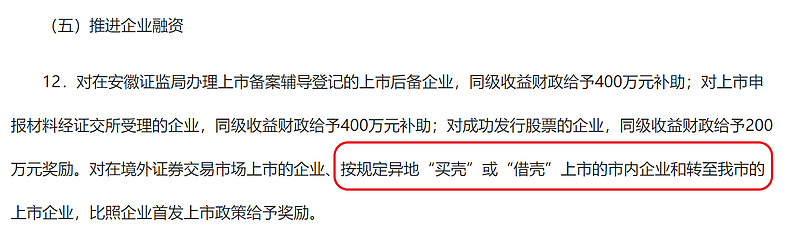

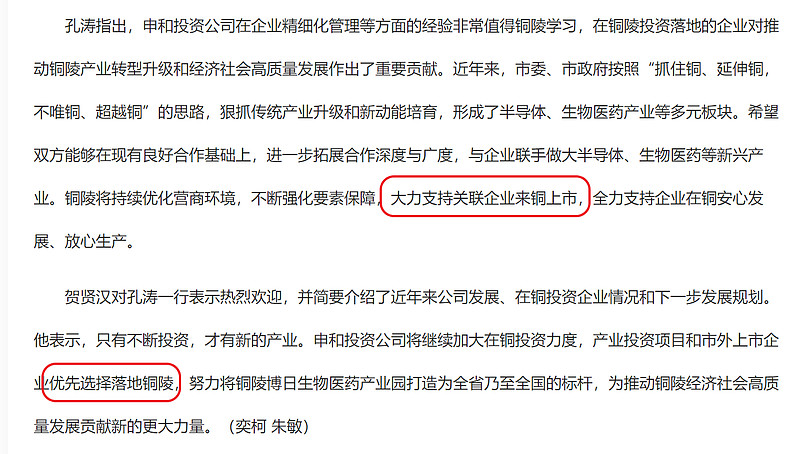

在铜陵市政府2024年最新的办法和通知里,关于推进企业融资一项,强调异地企业买壳或者借壳上市转到铜陵。

铜陵国资最看重的也许不是股权增值那么一点小收益,而是背后的税收,就业和GDP。

铜陵市长孔涛更是直接向日方股东表达了欢迎其关联公司来铜上市的意愿,而日方董事长也表态愿意优先考虑铜陵。

2024年3月,中欣晶圆半导体决定撤回在科创板上市的申请。

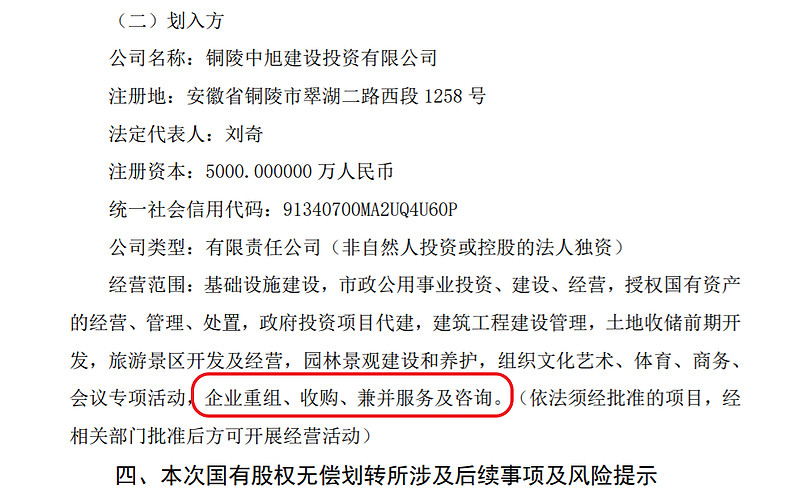

2024年4月,铜峰电子就宣布控股股东无偿划转股权,将上市公司股权从大江投资划转至中旭建设,而中旭建设随即改名为中旭产业投资。新控股股东的经营范围里,企业重组,收购,兼并等赫然在列。

时间点如此默契,又是巧合?

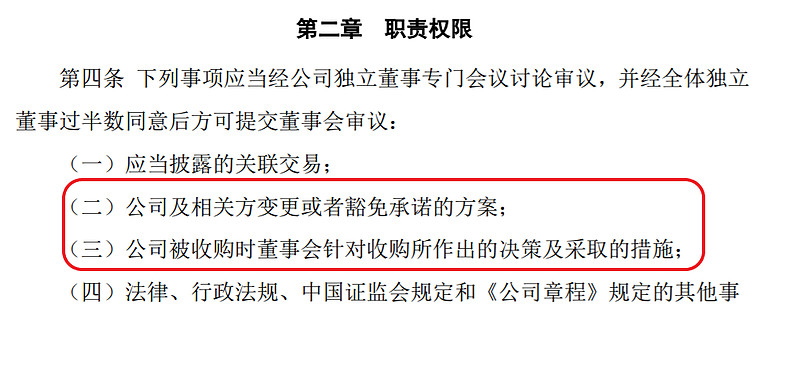

紧接着,上市公司又新制定了独立董事工作细则,里面的内容更加明确:

如上:相关方变更或者豁免承诺方案,公司被收购时如何如何

在中欣晶圆半导体决定撤回上市后一个月内,先是将上市公司股权迅速划转至重组并购业务的子公司名下,然后马上制定一个相关方变更,豁免承诺,被收购应对的工作细则,这是要干什么?

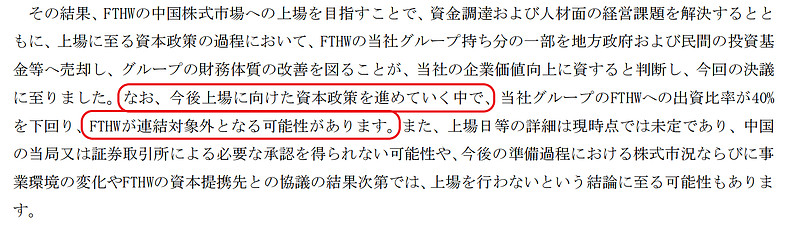

根据中欣晶圆半导体签署的对赌协议(已触发),其它股东可以把股权出售给第三方,中欣晶圆半导体的日方股东自己也公告过:为了推进资本运作,可以进一步降低持股比例,未来中欣可能会成为对象外企业。(如下图)

关于同一实控人规避重组等问题就不劳那些对投行业务一知半解的老师操心了,看后续中欣晶圆半导体的中方股权如何集中或者投行如何做方案吧。

关于富乐德是否是一个好的重组对象的问题?

目前来说可能性很低,原因有两点:

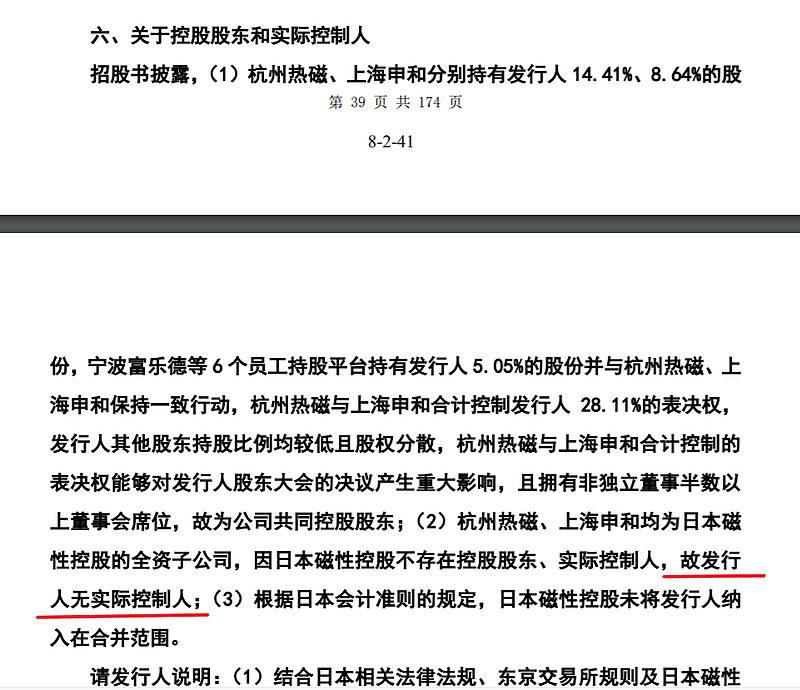

1,富乐德和中欣晶圆并非同一实际控制人,中欣晶圆没有实际控制人,所以并不存在同一实际控制人下资产整合的逻辑基础;

如上:中欣晶圆半导体的上市材料里非常明确:发行人无实际控制人。

这里需要注意的是:中欣晶圆半导体有两家共同控股股东,但公司却没有实际控制人。

(因为这两家共同控股股东自己也是别人的子公司,而母公司无实际控制人)

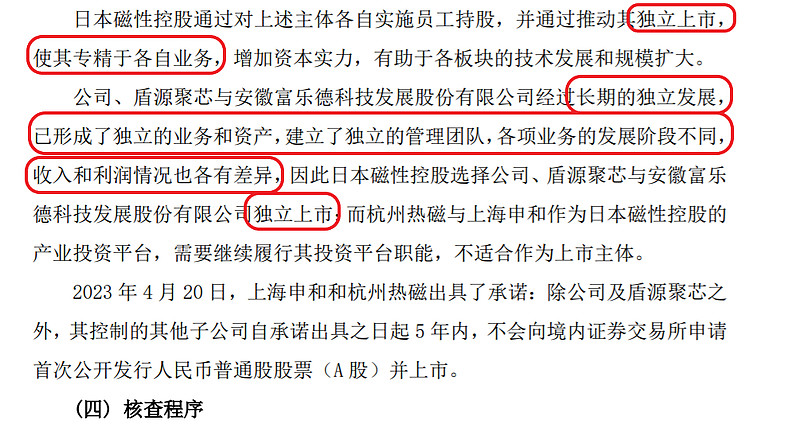

2,日本母公司对中欣晶圆和富乐德等中国公司的发展方针非常明确:业务独立,人员独立,坚持独立发展!

综上:中欣晶圆半导体通过富乐德重组上市,既非同一实际控制人,也不符合日本母公司一贯的独立方针,故基本不可能。

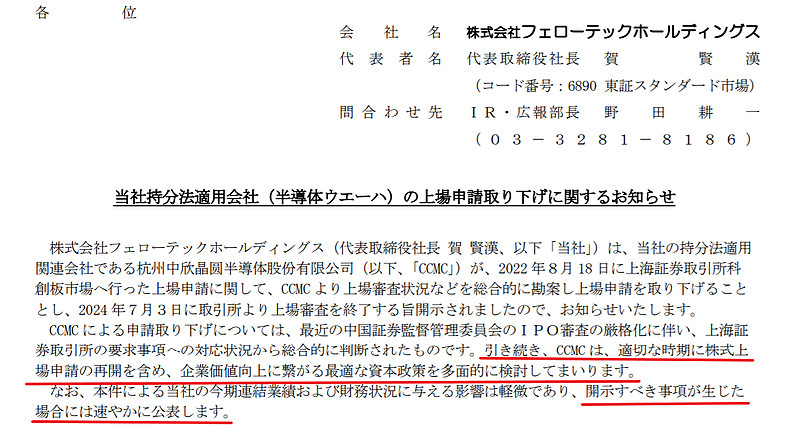

根据中欣晶圆半导体日本母公司最新的公告:公司将适时重启中欣的上市工作,将探讨最适合提升企业估值的资本运作方案

注:公告最后还有一句话:应公布事项发生时,公司将迅速公告。(很快发生?)

对此引人瞩目之重大资产重组事件,本人亦将持续关注。