来源:雪球App,作者: 皮海洲,(https://xueqiu.com/1957810969/304497704)

今年4月19日,浙江中力机械股份有限公司(下称“中力股份”)注册生效。不过,近5个月的时间过去了,中力股份仍无新股发行的消息。对于该公司来说,这种等待是漫长的。当然,从市场从投资者的角度来说,这种等待有益无害,它是IPO节奏放缓的一种标志。

中力股份能够通过证监会的注册并不令人意外,该公司业绩的光鲜亮丽无疑是重要推手。据招股书财务数据显示,2021年、2022年、2023年(以下简称“报告期”),中力股份实现营业收入分别为420,633.14万元、501,115.83万元、592,116.84万元,两年累计增长40.78%;净利润分别为3.54亿元、6.33亿元、8.17亿元,两年累计增长130.79%;同期归属于母公司所有者的净利润分别为35,281.75万元、62,699.61万元、80,574.62万元,两年同样实现了翻倍。因此,中力股份完全可以认为是一家高成长公司。

然而,外行看热闹,内行看门道,透过中力股份高成长的业绩,公司未来的发展还是或多或少让人感到担心的。

首先,虽然公司业绩表现出高成长的态势,但公司业绩的增速却是下滑的。2022年和2023年,中力股份营业收入增速分别为19.13%和18.16%,归属于母公司所有者的净利润的增速分别为77.71%和28.51%。可以看出,公司营业收入增速上基本保持稳定,但是归属于母公司所有者的净利润的增速却出现明显的下降。

不仅如此,公司核心产品收入也出现乏力的局面。据招股书显示,中力股份的自产机动工业车辆主要分为电动叉车和内燃叉车,合计占主营业务收入比例80%左右,是公司收入的主要来源。其中,电动叉车报告期内的销售金额占主营业务收入的比例分别为76.16%、77.33%、76.30%。电动叉车收入构成中,又以ClassI和ClassIII为主。

值得注意的是,中力股份ClassIII销售收入上出现了乏力。报告期各期,公司ClassIII销售收入分别为191,376.45万元、203,419.84万元、198,981.37万元,占主营业务收入的比例分别为45.98%、41.14%、33.87%,占比逐年下降,而且在2023年已经开始出现下滑。

而且,中力股份在2023年对ClassIII还进行了降价,公司2023年ClassIII销售单价为8,932.10元/台,较2022年的9,134.87元/台下降了2.22%。也就是说,公司虽然采取了降价措施,但是依旧挽救不了ClassIII销售。

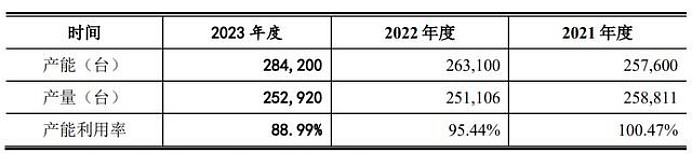

在主要产品销售下降的同时,该公司的产能利用率也是逐年下降。报告期各期,公司产能(包含自产电动叉车和自产内燃叉车)分别为257,600台、263,100台、284,200台;产量分别为258,811台、251,106台、252,920台;对应产能利用率分别为100.47%、95.44%、88.99%。

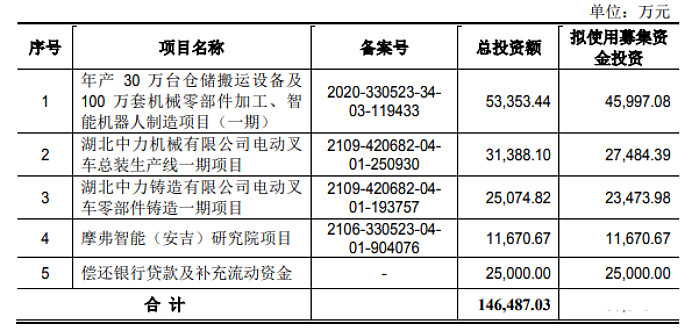

而在产能利用率逐年下降的同时,中力股份却还要募资扩大新的产能。比如,中力股份募投项目“年产30万台仓储搬运设备及100万套机械零部件加工、智能机器人制造项目(一期)”建成后将新增年产13万台电动叉车、牵引车、搬运车、堆垛车等仓储搬运专用车辆制造及智能工业机器人制造生产线。募投项目“湖北中力机械有限公司电动叉车总装生产线一期项目”建成后将新增年产4万台电动叉车总装生产线。这些新增产能是公司现有产能的一倍还要多,这些新增产能该公司如何消化显然是非常令人关心的一个问题。

并且,尽管该公司业绩表现为高成长态势,但公司在研发方面的投入却较为抠门,以至投资者不能不对该公司的发展后劲担心。据招股书显示,报告期各期,中力股份研发费用分别为12,618.56万元、14,466.98万元、17,146.33万元,对应研发费用率为3.00%、2.89%、2.90%。总体处于下降趋势。而报告期内,中力股份同行业可比公司杭叉集团研发费用率为4.15%、4.56%、4.21%;安徽合力研发费用率为4.62%、3.93%、4.78%;诺力股份研发费用率为3.81%、3.87%、3.70%。可以看出,中力股份报告期内研发费用率均低于同行业可比公司。

另外,据招股书显示,截止2023年12月31日,中力股份已取得境内专利253项,其中发明专利34项、实用新型专利153项、外观设计专利66项,拥有境外专利126项,包括发明专利29项、实用新型专利12项、外观设计专利85项。而截止2023年6月底,中力股份可比公司诺力股份拥有有效专利680项(不含法国SAVOYE公司),其中发明专利92项,PCT国外发明专利4项。另外,据安徽合力官网显示,截至2023年末,安徽合力累计拥有有效专利4728件,其中发明专利378件,PCT专利6件。可以看出,中力股份专利数量也是远低于同行业可比公司。如果将这种书面延续下去,该公司不仅难以保住高新技术企业的资质,公司的发展后劲更是令人担忧。

此外,中力股份还是一家“不差钱”公司,但该公司却还在上演“一边分红,一边补流”一幕。报告期内,公司经营活动产生的现金流量净额分别为1.26亿元、6.32亿元、6.56亿元,复合增长率高达128.34%。同时,货币资金也较为充沛,近三年分别为7.55亿元、8.80亿元、13.55亿元。

从偿债能力来看,中力股份各项指标也表现良好。报告期内,中力股份的资产负债率分别为57.10%、48.27%、48.65%,整体是下降趋势,2022年和2023年均低于50%,是一个非常健康的状态;流动比率各期分别为1.54、1.76、1.61,速动比率各期分别为1.00、1.18、1.21,整体是上升的趋势,数字越高代表短期偿债能力越强。

正因为该公司并不差钱,而且各项指标表现良好,因此,中力股份在2021年和2022年累计分红7680万元,加上2019年现金分红2082.89万元。该公司四年累计分红了近1亿元。但就是在这种不差钱的情况下,该公司在募资计划中仍然提出了2.5亿元用于偿还银行贷款及补充流动资金,真正是一边分红,一边向投资者伸手要钱补流。这种做法明显有“圈钱”的嫌疑,是当下管理层所不允许的。(本文独家发布,谢绝转发转载)@今日话题