来源:雪球App,作者: 酒金岁月,(https://xueqiu.com/7913104177/304414067)

一、整体感受:需求符合预期,企业投入分化

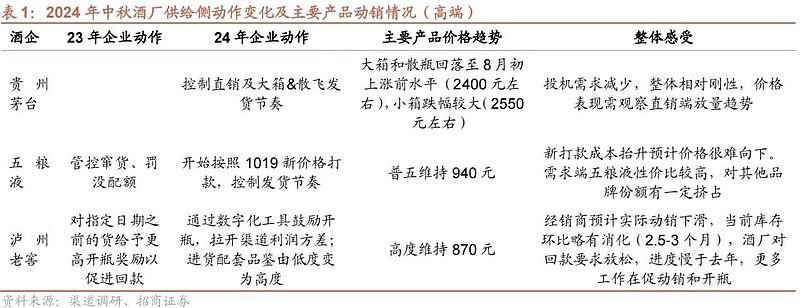

高端需求符合中性预期,供给偏谨慎维持价盘稳定。高端白酒整体表现符合市场中性预期。需求端茅五在各自价位带仍体现出刚需属性,虽然行业整体需求偏弱但品牌地位带来了份额的进一步集中。茅台由于发货节奏 8 月价格呈现持续上涨,近期到货后回落。结构上,发货较多的小箱跌幅相对较大,但价格维持 2550 元左右,散瓶和大箱 2400 元左右,与 8 月上涨前基本一致。五粮液今年以来严格控制发货节奏,在旺季前即开启新价格打款体现了公司对于价盘维护的决心。国窖虽然面临一定压力,但公司积极围绕动销开瓶开展营销工作,放松对回款进度的要求,以市场良性为基本原则。

二、核心公司跟踪

贵州茅台:渠道调研反馈,当前已回 9 月款,货未全到,进度与去年节奏基本一致(发货 70%+)。近期到货结构有所变化,基本没有散飞和大箱,小箱居多导致批价跌幅较大(2550 元左右)。直销发货节奏尚未放开,1935 近期批价下探至 750 元左右。

五粮液:当前回款进度 80%左右,不同经销商之间差异较大,基本按照 1019 新价格开始打款,发货进度略慢于去年。批价同比、环比都比较稳定。经销商成本有所抬升,预计价格很难向下。虽然当前价格略有倒挂但今年以来公司改革决心强,且五粮液作为刚需品牌性价比较高,渠道积极性和配合度不错。

泸州老窖:渠道调研反馈当前回款进度 70%+,慢于去年同期,但酒厂未强制要求追赶进度,更多工作集中在促动销和开瓶,经销商及核心终端库存环比略有消化(2.5-3 个月),批价维持 870 元左右。

山西汾酒:目前回款进度 75%+,中秋汾享礼遇奖励加码,终端店拉动效果明显,预计三季度完成 85%以上,与去年同期持平,青 20 批价稳定在 360 元,汾享礼遇推出后,窜货低价大幅减少,复兴版 800 元,玻汾二季度放量后批价有 10 元左右下降。库存 1.5-2 月。

古井贡酒:当前回款进度 80%,三季度预计完成 95%,省内库存略高于去年同期,省外低于,古 7/8、古 16 保持 20%以上增长,古 8 成交价 780-800 元/箱略有下降,古 20 在 530 以上。

三、投资建议:供给分化,精选龙头

投资建议:供给分化,精选龙头。产业、资本市场对于中秋预期普遍悲观。基本面来看,近几年中秋旺季效应越来越不明显,在这种趋势下,需求超预期的难度比较大,但今年供给端已经出现分化,高端和次高端投放相对去年更加谨慎,地产酒政策投入相对积极。从资本市场近期的持续调整来看,目前已经形成足够悲观的预期,双节若能扛过压力测试(价格体系平稳落地),有望形成股价反转。