各CXO龙头企业的特点:

先说下创新药研发的过程:

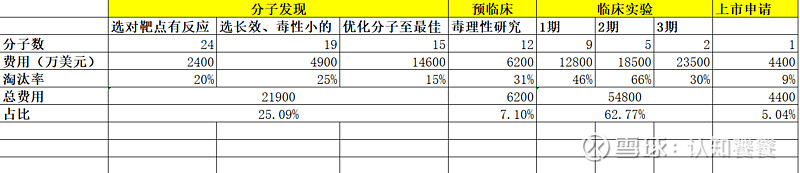

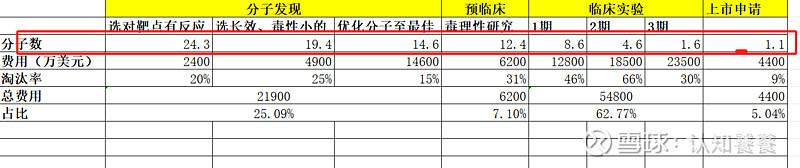

根据统计,平均24.3个活性分子(对靶点有作用的分子)能成一个创新药,从靶点筛选到上市平均14年(临床前开发5.5年,临床实验8年,上市申请0.5~1年),耗费金额绝对值8.73亿美元,如果按12%的折现率折现的话,要15亿美元左右。

从24个活性分子里面选出19个作用时间长、副作用小的分子,再在这些分子中不断优化分子化学结构,然后用动物做毒理性研究,选出毒性小,效果最好的12个分子。这12个分子进入临床实验,1期淘汰4个,2期淘汰3个,只选2个进入花费最昂贵的三期临床。

(我这里为了好理解都取整数了,实际上平均下来50个活性分子里面只有3个能进三期临床)

创新药研发昂贵的主要原因是失败率高,失败的成本要平摊到成功的药物上,所以临床实验以前的阶段,成本都高达3.8亿美元。

单一活性分子,从筛选到预临床实验耗费1850万美元,临床1期耗费1500万美元,临床2期耗费4000万美元,临床3期耗费15000万美元,总计耗费2.23亿美元。最贵的就是三期临床,三期临床的成本占了2/3以上。所以药企在决定能进入三期临床的管线时会非常谨慎,即使如此,进入三期临床的管线也不一定会成功(失败率30%),而被淘汰的管线不一定就不能成药(被淘汰管线的核心研发人员有一些离职创业,融资,将淘汰的分子做成药的)

药物研发,越往后期,实验需要的分子量越大,对应CDMO不同阶段的订单量不一样——比如临床前和1期的单子最多只需要几十升,二期的单子可以达到300升,三期可以达到10000升,商业化可以达到10W升。

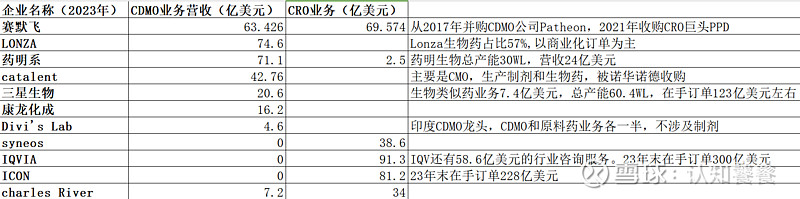

1.药明康德主要做小分子CDMO(小分子D&M营收占比54%),其次是新分子CDMO占比10%且保持在手订单高增长(TIDES在手订单增长147%)。临床前CRO占比10%,临床CRO(含SMO)占比5%。药明康德基本盘是小分子,大分子的高增长是目前的主要看点。

药明康德把生物药部分业务分拆给药明生物,药明生物再把生物药里面的高端业务XDC板块分拆上市变成现在的药明合联。

2.药明生物只做生物药的CDMO,R&D端占比60%+,M端占比不到40%。药明生物的核心在R&D端,M端的项目大多数是从前期项目得到的。药明生物更侧重前端研发,而不是后端生产,这与三星生物和LONZA有所不同。

3.康龙化成是除药明系外第二个全产业链布局的CDMO企业,它的主营业务是实验室服务(占比60%),其次是小分子CDMO占比21%,临床研究占比15%。康龙化成也是更偏向前端研发,这也就意味着大金额的订单占比不高,更依赖于中小客户,同时也更受益于投融资环境的改善。CMC(小分子CDMO)约75%的收入来源于药物发现服务的现有客户,这一点和药明生物比较像。

4.凯莱英主要做小分子CDMO,且订单金额集中在商业化阶段(占比52%)和临床三期。

以上CDMO龙头主要面向国外,国外业务占比75%~90%。

5.泰格医药主要做临床CRO和临床前CRO,主要围绕临床实验展开业务。泰格医药目前最大的亮点在于其130亿的股权投资,后续《全链条支持创新药》的政策落地,这块股权的价值会得到重估。临床实验服务很难像CDMO一样建厂房就扩张,国内外医院和医生资源都是稀缺的,很难获取,所以凭借自身产业经验的优势在投资上变现,才是泰格医药的扩张路径。

全球其他CXO企业:

如果把LONZA的保健品和胶囊业务(12亿瑞士法郎)刨开,只算CDMO业务的话,药明系其实已经是全球第一了

#今日话题# @雪球创作者中心 @今日话题 $药明康德(SH603259)$ $泰格医药(SZ300347)$ $康龙化成(SZ300759)$

本话题在雪球有12条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>