来源:雪球App,作者: 韭菜之王777,(https://xueqiu.com/8931093371/304077023)

众所周知,经过近年来不断低市场教育以及复杂多变的地缘政治和货币战争洗礼,黄金已经成为投资组合里面不可或缺的重要组成部分,在经典的达利欧全天候组合和哈里布朗的永久投资组合里面都占有一席之地(分别占比7.5%和25%),在历史上的降息周期之中,投资黄金的胜率极高。

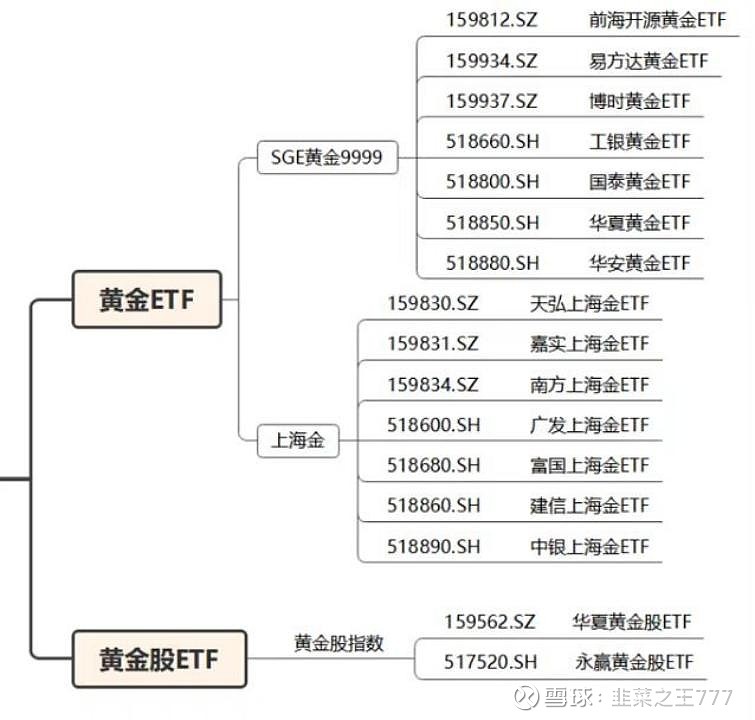

投资黄金的形式也越发丰富,除了常见的期货、实物金、积存金/纸黄金,也可以通过基金的形式投资,国内比较常见的黄金基金有三类,黄金ETF、黄金股ETF这两类比较常见,但还有一种,QDII-FOF-LOF,以境外黄金ETF作为底层资产的基金,虽然不为人知,但最近却跑出了超出前两者的超额收益。以境外黄金持仓最高的嘉实黄金为例,近3个月的收益率为4.52%,远超518880华安黄金易ETF的1.7%。

QDII-FOF-LOF是什么?QDII(合格境内机构投资者)、FOF(基金中基金)、LOF(上市型开放式基金),通俗来说就是可以在场内交易的黄金的母基金,投资于境外流动性较好的实物黄金ETF或黄金股ETF。

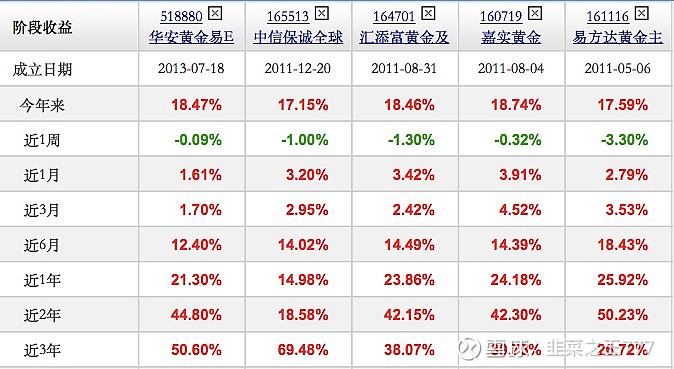

市场上目前主流配置黄金的QDII-FOF-LOF有这些:$黄金LOF(SZ164701)$ $嘉实黄金LOF(SZ160719)$ 161116黄金主题LOF,165513中信保诚全球大宗商品等,我们拿国内市值最大的$黄金ETF(SH518880)$ 来作为参照物;

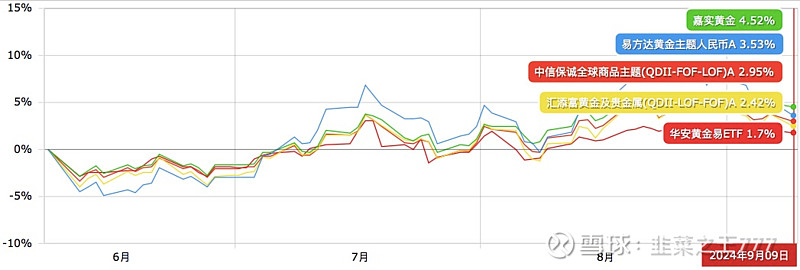

上图为黄金QDII最近三个月走势

是什么造成近期黄金相关的QDII-FOF-LOF净值涨幅要远超于黄金ETF?

答案是QDII基金的净值计算方式:绝大部分的基金在换算海外资产持仓价值的时候,使用的是美元对人民币中间价,而不是实际汇率,中间价的波动幅度要远小于实际汇率,美元对人民币的实际汇率,8月中旬至今,从7.3下滑到7.1左右,跌幅约为3%,而中间价仅下跌0.7%,差额约2.3%,加上QDII-FOF-LOF场内流动性一般,长期处于净赎回状态,而部分赎回费用会计入基金资产,因此汇总起来产生短期超额收益。

那这样的超额收益会持续吗?答案是否的,首先,FOF基金会有两重管理费,以嘉实黄金为例,管理费为1%/年,托管费为0.26%,而投资组合里面的ETF还会收取管理费,而华安黄金易ETF综合运作费率仅为0.68%/年。结合实际基金的表现,我们发现,最近1年和今年以来的表现,两个基金差异不大。所以,什么时候更适合配置黄金QDII-FOF-LOF获得超额收益?笔者认为有两个点可以考虑:(1)在美元汇率急速下跌的区间;(2)希望折价买入黄金资产,对冲下跌风险。

前文提到的其他几只黄金QDII各有特点,161116易方达黄金主题LOF,持有部分全球黄金矿业股ETF(RING),波动率会较大,目前场内溢价;164701黄金LOF,持有21%的境外白银ETF,会受到白银价格波动影响;165513中信保诚全球商品,目前持仓全部为黄金,但场内流动性较差,且作为主动基金,随时有可能会买入其他大宗商品。