来源:雪球App,作者: XF10000,(https://xueqiu.com/1918112928/303904572)

按照@长途伴侣666 帖子里(网页链接)汇总的信息,陕煤电力集团2023年利润18亿,”十四五“末也就是2025年会把装机量提高一倍,利润25亿元。

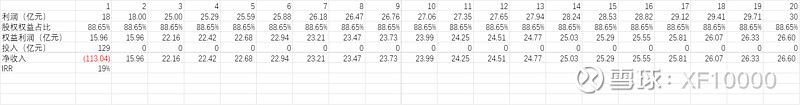

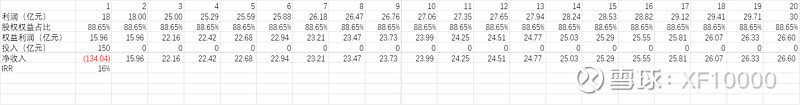

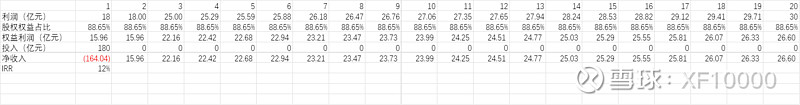

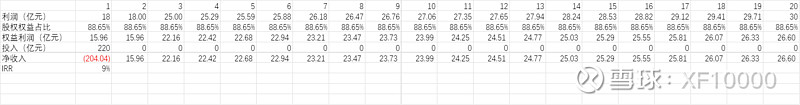

假设当前发电机组和25年建成的机组能够用20年,20年内利润从26年达产后的25亿慢慢增长到30亿。

按照民生证券的估计,收购有可能以现金129亿完成(网页链接)。那么项目的IRR大概在19%(我这里的IRR应该用了excel的函数,应该没用错吧?)。

如果收购价达到150亿,IRR大概在16%

收购价180亿,IRR也有12%

都高于陕煤当前的股权成本。所以不亏?

大股东总不至于搞个220亿的收购价,让IRR低于10%吧?虽然这样依然是高于陕煤的股权成本。

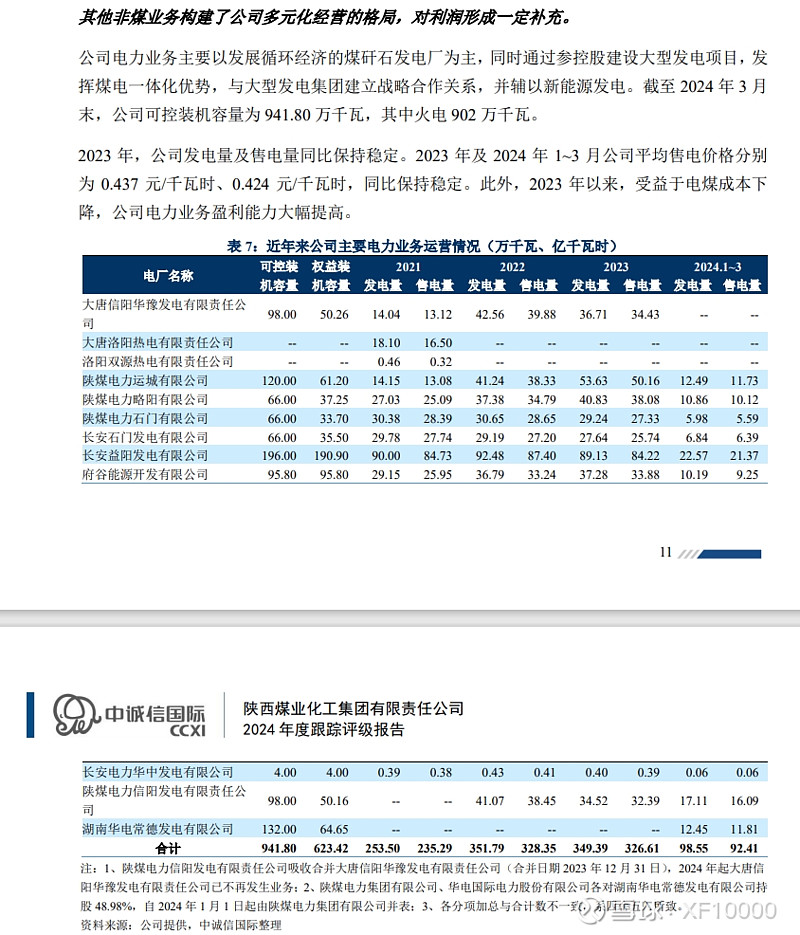

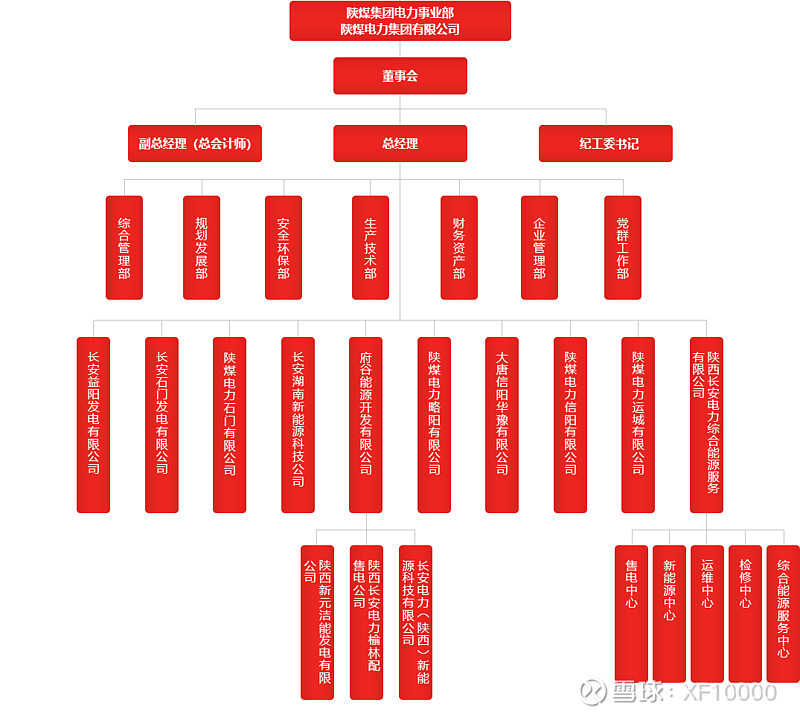

按照陕煤集团的年度跟踪评级报告,其电力业务主要以发展循环经济的煤矸石发电厂为主。未来要提高度电煤耗效率,改造估计还是要的。当然如果中间再要投入升级发电机组,应该是增加回报而不是减少。毕竟是有利可图才会增加投入,如果投资回报不好,就把老机组用到报废好,不必更新。把煤矿挖出来的煤矸石充分利用也是件好事。

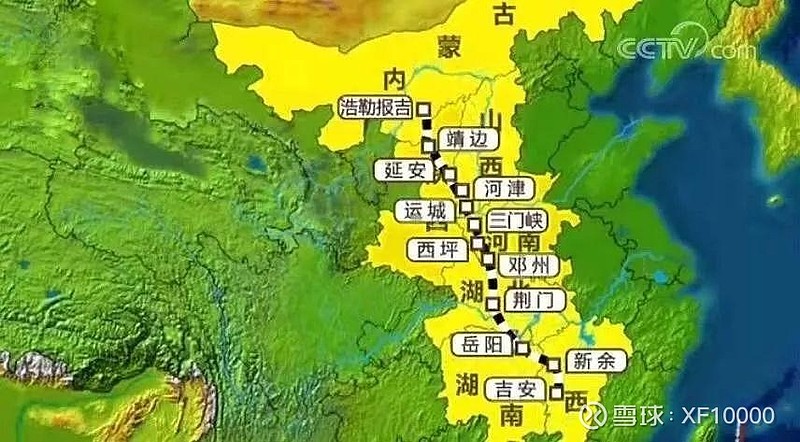

陕煤电力集团火电总装机2489万千瓦,权益装机1304万千瓦,资产主要分布于陕西、山西、河南、湖南、湖北等省份。都在浩吉铁路沿线省份,运煤过去成本也不会太高。

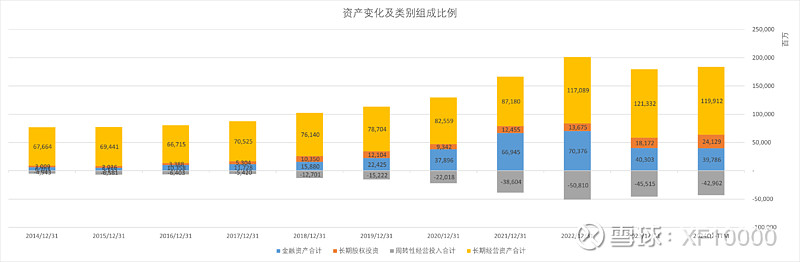

$陕西煤业(SH601225)$ 现在的现金类资产有近400亿,按照@超级鹿鼎公 公公的说法是不会全分了,在未来资产荒的情况下买个电力资产是合理的(网页链接)。

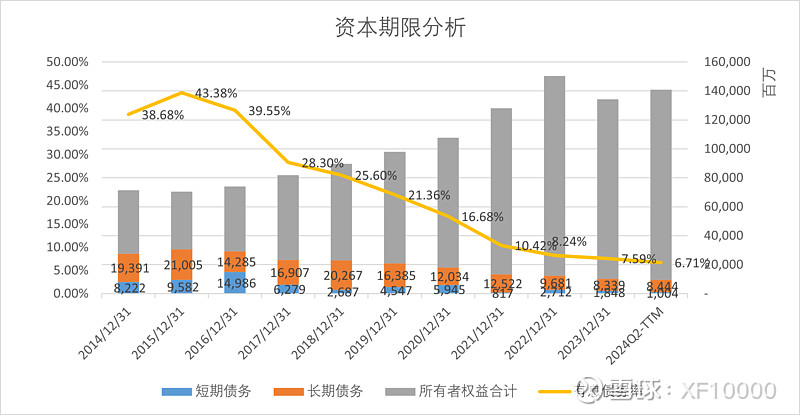

现在有息负债率也很低,在当前的利率水平下借点债来收购资产,稍微增加一点分红就更美妙了。