来源:雪球App,作者: ETF大白,(https://xueqiu.com/7072298555/302520112)

大家好,我是(●—●)。

看到华安证券研报的一张图,

刻画了20年来A股各指数风险收益对比的关系图,

一目了然,非常赞!大白特地复现之、拓展之,分享给家人们。

相信这些图,你们一定会爱!

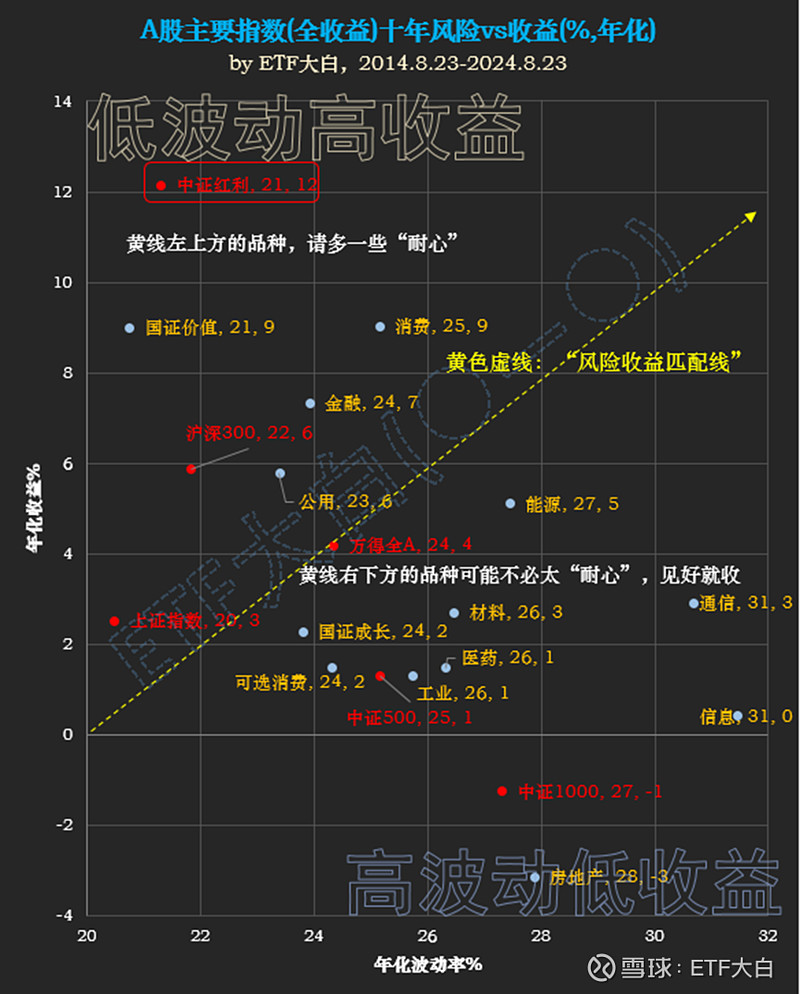

一、十年“耐心资本”投向大A各指数的表现

先复现一下华安证券的图,

我们选取大A主要宽基指数、风格指数和行业指数;

考虑分红因素,都用全收益;行业用中证的11个一级行业。

时间选取2024年8月23日的过去十年。

横轴表示年化波动率,纵轴表示年化收益,

每类资产的情况用圆点展示,文字注明“指数,年化波动率,年化收益”。

①大A各指数十年来的风险和收益情况

如图,从原点沿着黄色虚线“风险收益匹配线”发散出去,收益越高,承担的风险越大。

万得全A落在黄色虚线上,意味着它是A股的平均风险收益,也就是传说中的beta。

黄线左上方区域意味着:“低波动高收益”品种,右下方则相反。

可以看到,“中证红利”是西北夜空最耀眼的星!

过去十年间,中证红利全收益年化波动率21%,年化收益12%。

同位于虚线左上方的,还有沪深300、价值、消费、金融、公用事业。

意味着这些都是可以长期持有——相信跟家人们的观感基本一致。

意外的是,上证指数也在里面,过去十年年化3%,波动率年化20%,秒杀一众指数!

当然这个收益包含了分红,今年新推出的上证收益指数(000888) 就是为了以正视听,还上证指数一个清白!

②大A各指数十年来的最大回撤和最大上涨情况

如果说风险和收益是从“平均”角度衡量,

那我们不妨从“极端”视角出发,

看看这十年最大上涨与最大下跌幅度。

分别用来衡量耐心资本十年间,从谷底到峰巅、从峰巅到谷底,

最美好和最糟心的一段经历。

如图,东北夜空最闪耀的星便是消费,当然主要是白酒,创造了“涨多跌少”的神话。

看到这里,这么多年白酒的信徒们,我突然理解你们了。

紧随其后的便是中证红利,这是唯二最大涨幅超过200%,回撤又相对低的。

毕竟最大涨幅195%的信息行业,最大回撤接近70%。

再往后的各个指数,说实话最大涨幅相差不大,就看谁比谁回撤更大,体验更刺激了。

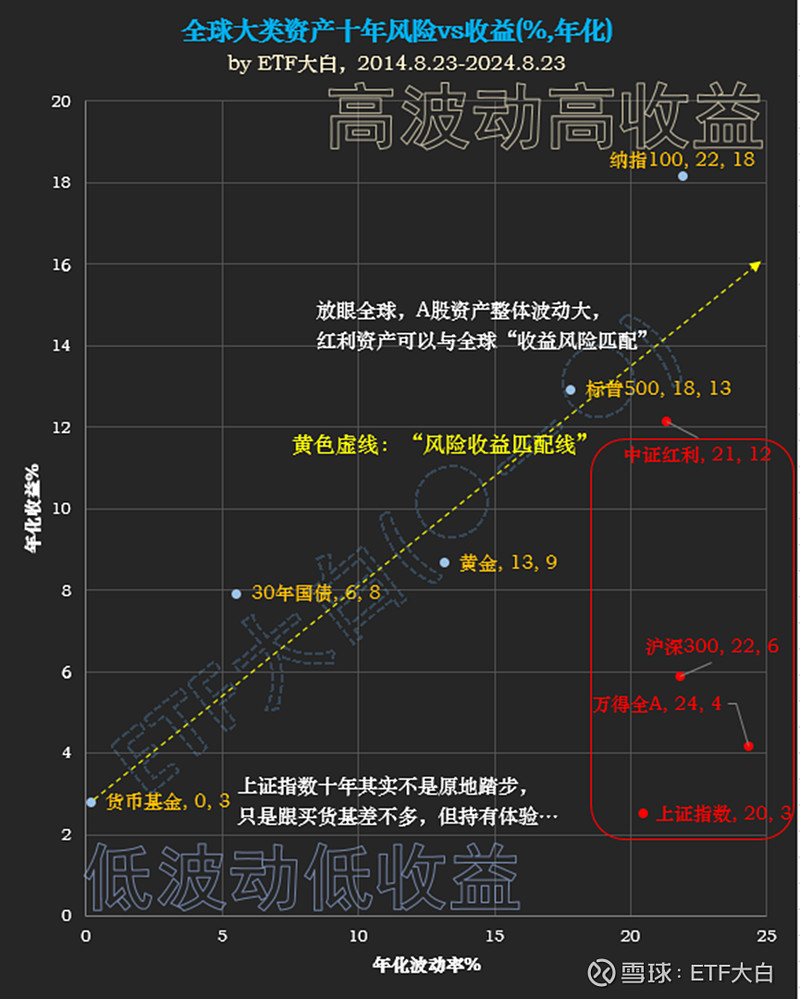

二、十年“耐心资本”投向全球各大类指数的表现

沿着上面的思路,我们不妨格局打开,放眼全球。

以大类资产的视角,纳入货币基金(代表现金)、黄金(用黄金期货指数代替)、中国30年国债(用$30年国债ETF(SH511090)$ 标的指数代替)、以及纳指、标普500后,这个图就更壮观了~

如图,我们以货币基金为原点,各类资产风险与收益画出了指向东北的一条线,

“收益越大,承担的风险越大。”从大类资产角度,这规律肉眼可见!

对于那些紧抱大A不放,抗拒“配置”理念的家人们,

看完这张图,相信你会瞬间释然。

三、小结及关键点

①“十年”有两个关键点

当我们谈论“十年”,我们本身就是在谈论两件事:“十年前买入”以及“持有十年”。

这很关键!!!买点和姿势同样重要。

除了低波动高收益的品种以外,其他的指数在这十年间都曾有过波澜壮阔的记忆。

我们叫它景气、赛道、周期、成长…

所以不同的投资品类适用于不同的姿势,找不同的买点切入。

低波动高收益的品种嘛,自然可以作为底仓长期持有,买点相应弱化。

——毕竟买错了它也不会波动到哪里。

有趣的是,左上角的中证红利,其实与其他资产相比,其实本身就是“红利低波”。

②白酒+红利,十年笑嘻嘻

以白酒为代表的消费,在A股的记忆中可能永远封神。

其实看到这里,相信一定有家人跟我想到了同一家公司——招商基金。

毕竟$白酒基金LOF(SZ161725)$ 和$中证红利ETF(SH515080)$这两只同类首批,均同出自其手。

这种前瞻性,我觉得不仅仅需要专业性、更需要舍弃短期利益,坚守“长期主义”的一种定力。

而这,才是对散户这种“耐心资本”最好的保护。

③沪指比你想象中好,败在持有体验

最后一张图的红框就很意外,我A资产除了中证红利,其他主要宽指大幅偏离“风险收益匹配线” 。

。

仔细看看右下角的上证指数,其实十年来并非“原地踏步”,年化跟货币不相上下。

当然,指数被家人们所诟病已久的原因,我猜一是价格指数中漏掉了分红收益;二是20%的年化波动率,真的难顶。

而事实上,散户的追涨杀跌,在高点加仓,反而会承受更大的回撤,实际体感则更是一言难尽……

期待今天的三张图,会给家人们一些帮助。

==========================

码字画图大不易,求转求赞求好评!

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。