来源:雪球App,作者: Lange2024,(https://xueqiu.com/3260370211/302046990)

在科技股基金中,纳指100 和 纳指科技 一直是投资者钟爱的两大选择。本文将对纳指100(513100)和 纳指科技(159509)进行全面对比,帮助读者深入了解这两只基金的特点,从而为投资决策提供有价值的参考信息。

注:所有对比项均以图片 + 文字说明形式展现。上图代表纳指100(513100),下图代表纳指科技(159509)。以下对比结果仅供参考,不作为投资建议。

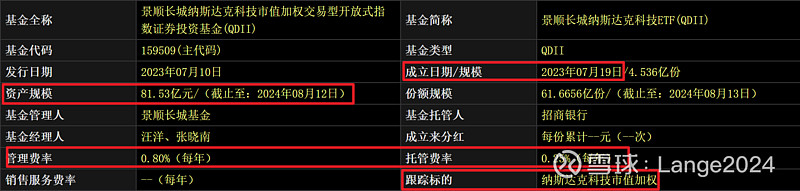

基本概况

根据以上信息,可得出如下结论:

从成立日期来看,513100 成立于 2013 年,至今 11 年有余;159509 成立于 2023 年 7 月,至今刚满一年。

从资产规模来看,513100 已远超百亿;尽管 159509 成立较晚,但“吸金能力”不可小觑,其规模已接近百亿。笔者预测,纳指科技破百亿是早晚的事儿。

从运作费用来看,513100 更低,更符合投资者的利益。

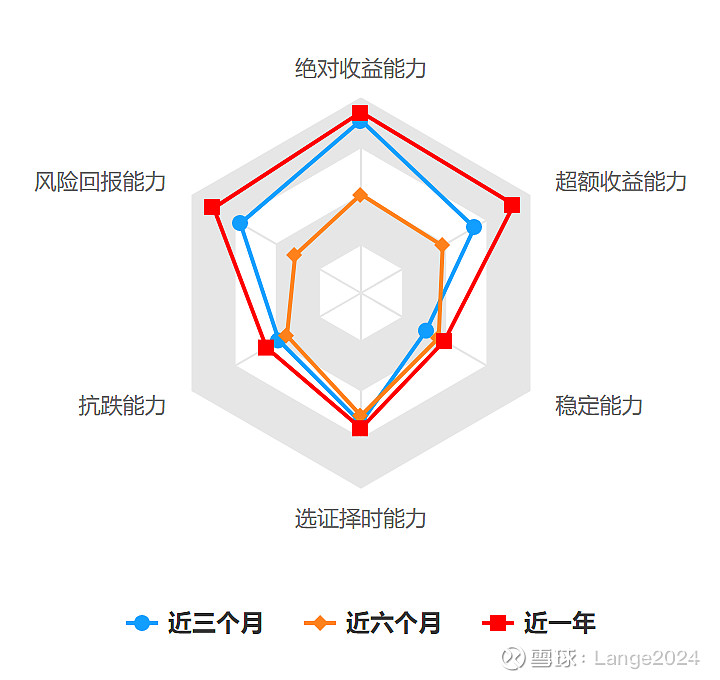

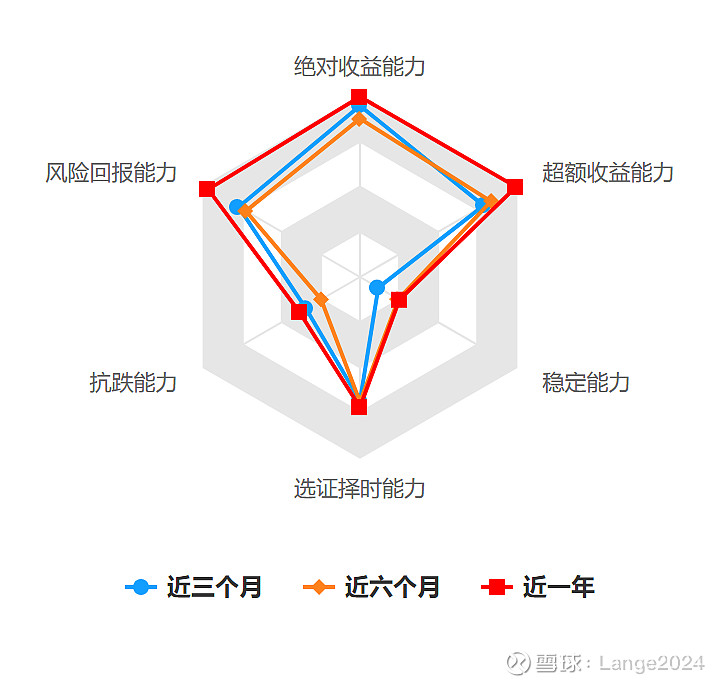

基金诊断

从能力图上看:

在风险回报、绝对收益、超额收益方面,159509 表现更为突出。

在抗跌、稳定方面,513100 表现稍好。

在择时方面,两者表现相近。

综合来看,两者都是“进攻型选手”。其中 159509 的攻击力更强。

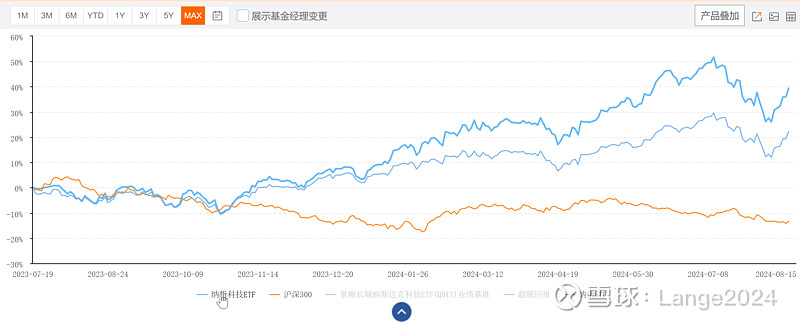

基金表现

从2023 年7月至今的表现来看,纳指科技 领先于 纳指100,两者均跑赢了沪深 300 。在 2024 年 7 月至 8 月,两者均出现了较大的回撤。

从近 1 年、近 6 月、近 1 月、近 1 周以及今年的表现来看,159509 均大幅领先于 513100,显示出更强的“攻击力”。

从近 1 年来看,两只基金的表现都很不错,均优于沪深 300。

注:2024 年 7 月至 8 月期间,美股出现较大回调,导致两者的在 近 1 月 四分位排名表现不佳。但 513100 的四分位排名是一般,而 159509 的排名则是不佳。这说明美股出现较大回撤时候,159509 的波动会更大。

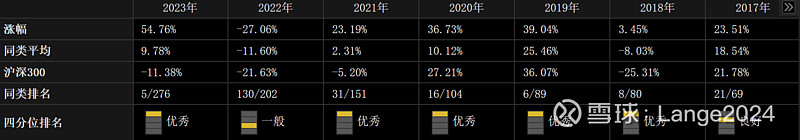

由于 纳指科技 成立时间较短,暂时无法比较两者长期的年度涨幅。但从 2023 年 7 月至今的表现来看,纳指科技 是领先于 纳指100 的。

近 7 年,除了2022年美联储加息之外,其余年份纳指100 均实现了正增长,长期业绩表现良好。

更多关于 纳指100、纳指科技 的内容,可参考如下文章:

基金风险

关于标准差和夏普比率,读者可以这样理解:

标准差代表一只基金的投资风险。既然是投资风险,当然是越小越好。

夏普比率代表承担投资风险所获得的投资回报。既然是投资回报,当然越大越好。

从标准差的表现来看,近 1 年,159509 的标准差远远大于 513100 ,这意味着 513100 的投资风险相对更小。

从夏普比率的表现来看,近 1 年,159509 的夏普比率大于 513100 ,这意味着 159509 的投资性价比更高。

因此,通过以上分析,我们可以得出如下结论:

投资纳指科技(159509 )可能更具性价比。

159509 的波动更大,投资风险远远大于 513100。

最大回撤

从 2024 年 7 月至今的最大回撤中,可以看出:

一般情况下,两者的最大回撤控制在 -10% 左右。

极端情况下,两者的最大回撤会达到 -15% 左右。

总体上来看,在极端回撤的时候,513100 的回撤小于 159509。

注:由于 159509 成立时间刚满一年。因此,这个最大回撤结果可能并不是最极端的时候的表现。由于纳指科技的成分股完全落在纳指100的成分股中,而纳指100近十年出现的最大回撤在 -30% 左右,且纳指科技的波动大于纳指100。因此,笔者推测纳指科技的极端最大回撤应该不会小于 -30%。

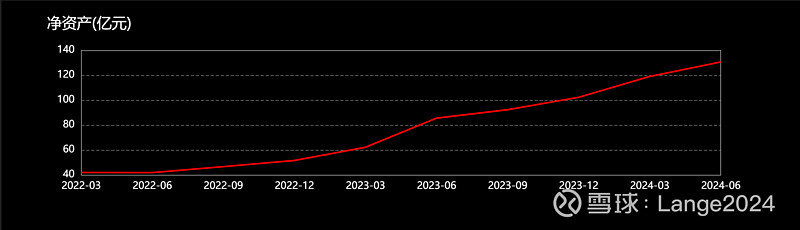

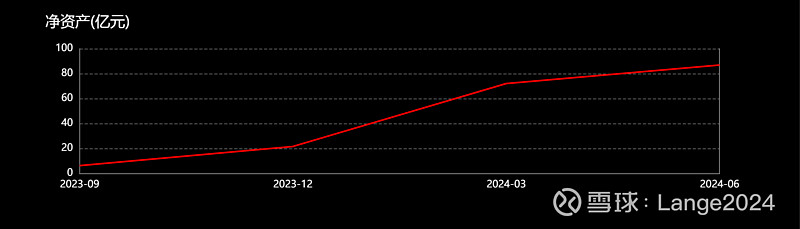

基金规模

从 2023 年至今,两者的基金规模都基本保持正增长的势头,这说明两只基金都充分得到了市场的认可。

其中,159509 近 1 年的基金规模就达到 80 亿以上,“吸金能力”,可谓超强。要知道,纳指100(513100)用了 11 年时间,其规模才达到 130 亿以上。按照这个趋势发展,159509 的基金规模达到 100 亿以上,是迟早的事儿。

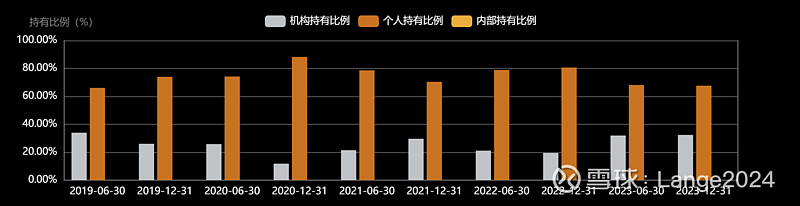

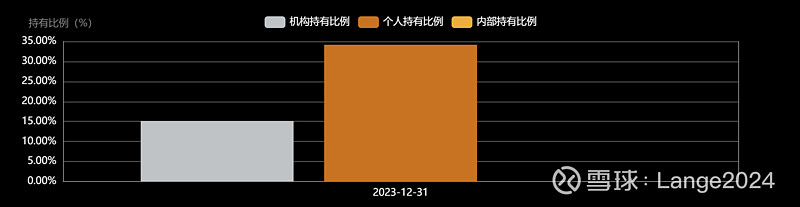

持有人结构

两图对比可以发现:

纳指 100 、纳指科技在个人中的持有比率明显多于机构持有。

纳指100在机构中的持有比率明显多于纳指科技。

两者相比,机构似乎更看好纳指100。

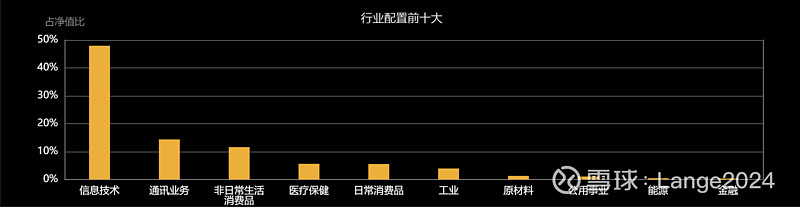

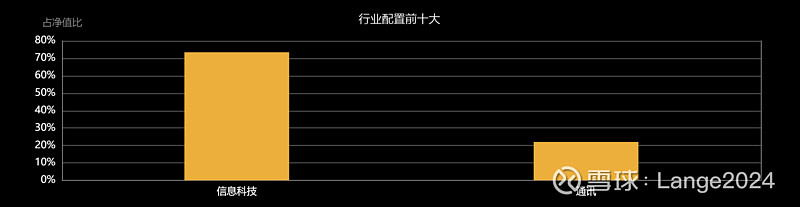

行业配置

从行业配置上看,纳指 100 分布更为分广均衡,但在信息技术行业占比将近 50%。这也难怪很多投资者认为,纳指 100 是美国科技行业的代表。其实,纳指 100 是一只宽基指数,只不过是披着科技领域的外衣而已。而纳指科技则全部集中在信息科技和通讯行业。

两者中占比最大的都是信息技术行业。其中,纳指 100 中信息技术行业的占比接近 50% ,纳指科技中该行业的占比在 70% 以上,两者差距非常明显。

重仓持股

两只基金的前十大重仓股都是科技企业占比更高。其中,微软、苹果和英伟达的权重较大。三者在纳指科技中的占比接近40%。相对而言,纳指100的持股则相对分散、均衡。

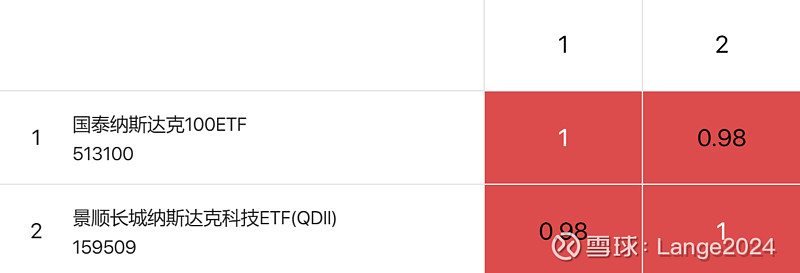

相关性

可以看出,两只基金是高度相关的。即两只基金的价格走势非常相似,基本是同时涨同时跌。

总结

通过以上多维度对比可以看出,这两只基金各有优势:

纳指100(513100)重点集中于信息技术领域,持股集中度相对均衡,规模大,流动性好,风险高;

纳指科技(159509)完全集中于信息技术和通讯行业,持股集中度高,规模大,流动性好,风险高。

对于投资者而言,选择哪只基金取决于自身的投资目标和风险承受能力:

若追求信息技术企业带来的高增长的同时,并想均衡配置,纳指100(513100) 可能是更好的选择;

若看好 AI 行业的未来发展,纳指科技(159509) 则可能是更合适的选择。

总之,无论选择哪只基金,投资者都应基于充分的研究和自身需求,做出理性而明智的决策。

注:以上对比结果仅供参考,不作为投资建议。