来源:雪球App,作者: 二马由之,(https://xueqiu.com/3081204011/302021772)

一、主要经营指标

1、核心经营指标

营业收入4949.66亿,同比增长1.3%;

归属母公司股东营运利润784.8亿,同比下降0.6%;

归属母公司股东净利润746.2亿,同比增长6.8%;

2、核心板块经营业绩

寿险营运利润563.01亿,同比增长1.3%;

寿险新业务价值223.2亿,同比增长11%;

新业务价值率24.2%,同比提升6.5个百分点;

合同服务边际余额774.4亿,与上年末比增加0.8%;

产险净利润99.54亿,同比增长7.2%;

产险综合成本率97.8%,同比下降0.2%;

银行营业收入771.3亿,同比下降了13%;

利息净收入490.9亿,同比下降了21.6%;

非利息净收入280.5亿,同比增长了8%;

非息收入中,手续费佣金收入130亿,同比下降20.6%;其他非利息净收入150.5亿,同增长56.7%;

银行净利润258.8亿,同比增长1.9%;

净息差1.96%,同比下降0.59个百分点;

不良贷款生成率 1.69%,同比下降 0.01个百分点。

二马点评:

寿险和产险核心经营指标都有一定程度的改善;

银行板块虽然利润有提升,但是增长质量不高。在营收下降13%的情况下,依赖信用减值减少保证了净利润的小幅增长。不过也有好的地方,就是资产质量有改善。

三大核心板块经营利润都实现了小幅增长,归母营运利润微降,主要是科技板块拖了后腿;

二、资产收益分析

寿险短期投资波动为-40.78亿;去年同期为-92.29亿。同比有约50亿的改善;

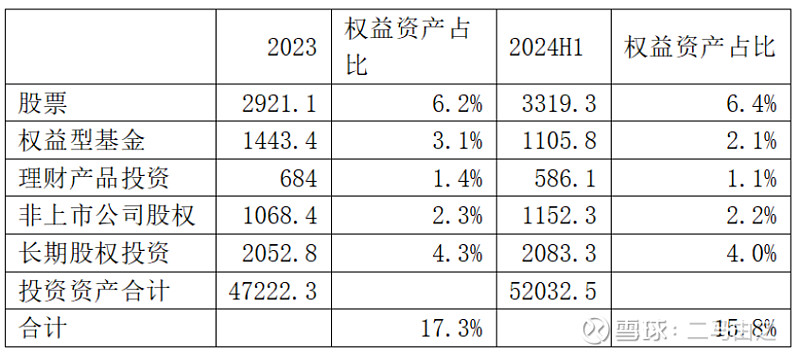

权益资产配置数据如下:

公司净投资收益率3.3%,同比下降0.2个百分点。公司对此的解释是存量资产到期,新增资产收益率下降导致。这将是保险公司未来在资产端面临的长期趋势。

总投资收益率3.5%,同比提升0.1%;应该是资产的公允价值提升及交易行为导致。今年上半年,高股息权益资产上涨,包括长期国债收益率下降,公允价值上涨,这些都对平安的总投资收益提升有帮助。

结合以上信息,我们对于平安的资产收益及投资做一个说明。

首先短期投资波动对比去年有明显的改善,但是这个数字依旧是负数。说明投资收益没有达到4.5%的投资收益假设。特别是净投资收益率同比下降了0.2%,而且未来趋势也不容乐观。

总投资收益同比提升了0.1%,有提升。幅度有限。

我本来设想平安会通过提升权益资产占比的方式来应对降息周期。但是就半年报来看,平安的权益投资占比反而下降了。这里面的原因有些令人不解。

目前看,总投资收益率同比提升,更多是因为对应资产上涨后的被动结果,而非公司主动配置导致。

未来,公司如何应对降息周期,我们还需要进一步观察。

三、总体评价及全年和长期展望

总体来说,半年报业绩在预期之中。略有失望的地方在于,相对于去年,中期分红没有提升;

展望全年,我维持全年归属母公司股东净利润在1100亿以上,即约实现30%的增长。

这个业绩预期核心原因是,去年业绩太差,短期投资波动为-327亿,资管业务去年亏损200亿。只要这两部分亏损收窄,那么今年的业绩就是有保证的。

但是对于长期业绩,我还是有担心的。目前的降息周期看不到逆转迹象。保险公司的负债久期和资产久期不匹配,负债久期长,资产久期短。这种情况下,平安面临很大的资产配置压力。截止目前,我还是没有看到平安有非常好的应对手段。可能是大经济周期的冲击谁都无法避免吧。