来源:雪球App,作者: 方木FM,(https://xueqiu.com/1246431686/301994819)

在《金钱心理学:财富、人性和幸福的永恒真相》这本书里,有一段谈到了巴菲特(见下图):

这段内容的前半部分,方木表示同意:投资很简单,但并不容易。

而后半部分:「因为他(巴菲特)的成功非常极端,运气在他的投资生涯中占据的比重很可能非常高」

方木非常不认同!

话音刚落,本书接着又谈到了另一个人:杰西·利弗莫尔。

其中一段如下:

「在1929年10月的一周时间里,美国股市的市值蒸发了超过三分之一。后来人们把这周中的几天分别称为“黑色星期一”“黑色星期二”和“黑色星期四”。

利弗莫尔告诉家人:出于明智的判断和好运气,他打赌股市会下跌,一直以来都在做空市场。」

利弗莫尔获得了怎样的回报呢?

哇哦,看起来非常的鹅妹子ing。。。

阅读本书至此,结合前面巴菲特的那一段,方木觉得下面这个问题,思考一下还挺有趣的:

巴菲特与利弗莫尔,到底谁才是更极端的那一个?谁的投资可复制?

上面说了,我不认为巴菲特的成功非常极端,更不认同“运气在他的投资生涯中占据的比重很可能非常高”这一说法。

首先,巴菲特的伯克希尔公司,从1965年到2022年期间,57年年化收益率为19.8%,这很极端吗?

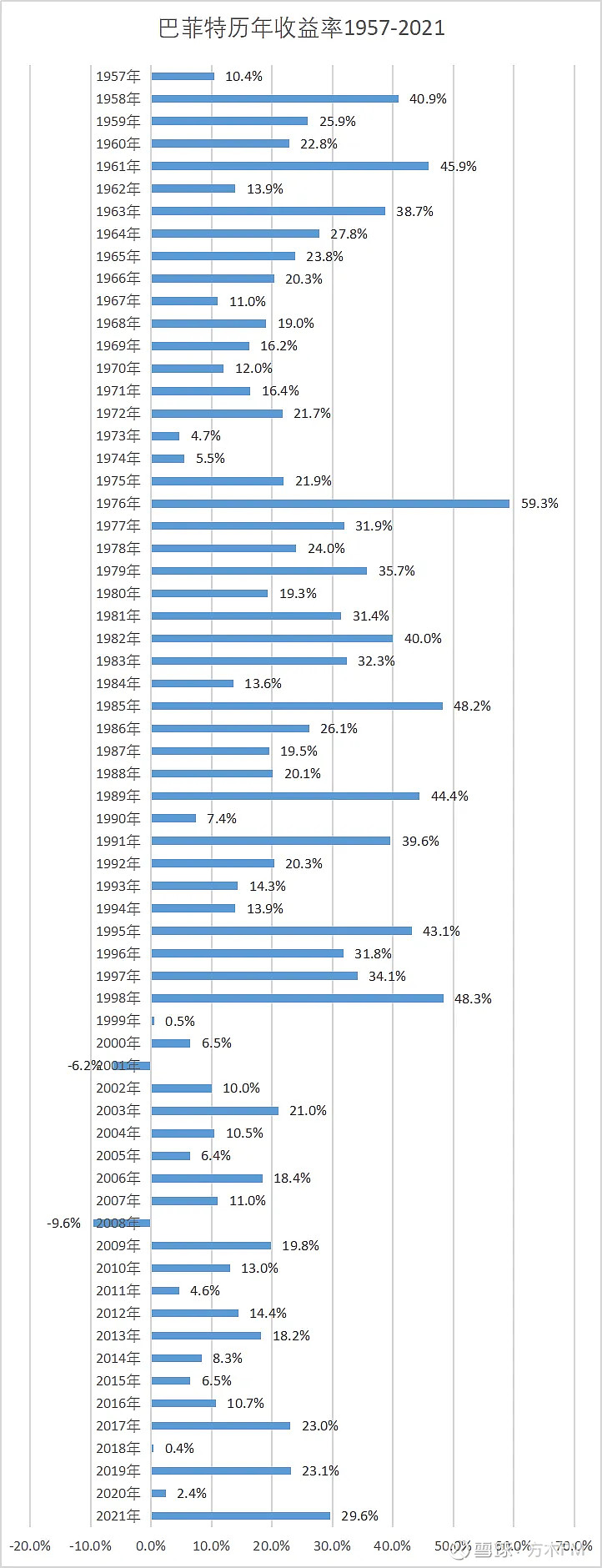

然后,巴菲特年化收益率20%的业绩,并不是每年均匀的20%,见下图:

真实的情况就是,遇到某些异常好的年份(好运气),巴菲特可以获得高达40%~60%的年收益率;而遇到一些糟糕年份(坏运气),当年的收益率也会低至不到5%、甚至是负收益率。

所以,运气成分,在巴菲特的投资过程中当然也存在。

实际上,人的一生总会遇到一些好运气,也总会遇到一些坏运气,每个人都不例外。

但是,不论好运气将巴菲特的投资收益率拉得有多高,或者坏运气将他的收益率拉得有多低,几十年过去了,巴菲特的年化收益率依然回归到20%左右。

这就是巴菲特说的,“投资过程中一定会遇到糟糕的年份,同样也一样会遇到些好得异常的年份,但长期看,投资过程中的好运气与坏运气是相互抵消的”。

因此,巴菲特之所以能获得“57年近20%的年化收益率”这样的长期投资回报,运气以外的因素才是真正的决定性因素,即:

建立在可靠逻辑基础上的投资体系和得以严格执行的投资纪律!

所以,我并不否认运气成分的存在,但一方面厄运和好运不是我们能掌控的,另一方面运气这东西是公平的,长远看好运和坏运会对冲掉,想持续稳定地赚钱还是要靠坚实有逻辑的投资体系。

将巴菲特的投资业绩主要归因于运气,而不去深入探索和思考其背后的投资逻辑,这只是为自己大脑的懒惰找一个借口罢了!

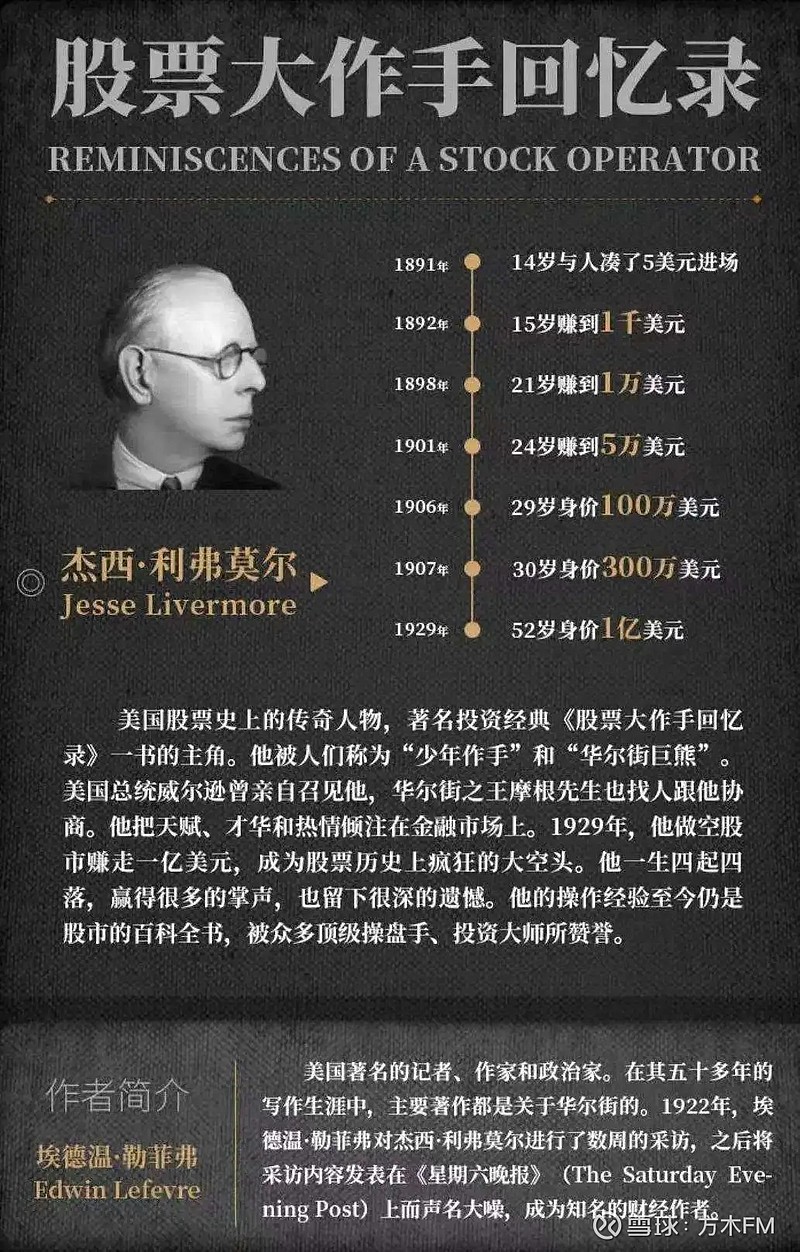

对于利弗莫尔,不知道大家了解多少,有一本书叫《股票大作手回忆录》,就是讲这个人的。

下面是对他的一些生平简介:

利弗莫尔在14岁与人凑了5美元进场,15岁赚到一千美元,21岁赚到一万美元,24岁赚到五万美元,29岁身价百万美元,30岁身价三百万美元,52岁身价一亿美元。美国总统威尔逊曾亲自召见他,华尔街之王摩根先生也找人跟他协商。1929年,他做空股市赚走一亿美元,成为股票历史上疯狂的大空头。

不论书中把杰西·利弗莫尔描述得有多么传奇,其实他一生在做的就是投机,通过预测股价的涨跌来博取利润,而他主要依靠的恰恰是所谓的“感觉”和“运气”。

在《股票大作手回忆录》书里,多次提到利弗莫尔依靠“感觉”赚钱的片段,比如:

再比如:

而最厉害的就是上面说的1929年那次:

出于明智的判断(感觉)和好运气,利弗莫尔打赌股市会下跌,一直以来都在做空市场,最终赚得1亿美元。

利弗莫尔就是依靠这样的“感觉”和“运气”来投机,而伴随他的也是四起四落的一生:

既有买了豪华游艇,航行在佛罗里达海域钓鱼的这样惬意时光。。。

也有再度破产、负债累累、寄人篱下的悲惨境遇。。。

而在1933年,最后一次下注的时候,利弗莫尔的好运气似乎彻底用光了,感觉也不灵了:

最终,利弗莫尔选择结束生命、开枪自杀。。。

巴菲特与利弗莫尔,一个是每天跳着踢踏舞去上班,左手一瓶可口可乐,右手几颗喜诗糖果。。。五六十年里持续稳定的获取着年化20%的高收益,近百岁高龄依旧精神矍铄、思维敏捷,依旧可以滔滔不绝、传道解惑;而另一个,则时常会感到紧张不安、心事重重、心烦意乱,一生大起大落。

更重要的是,我们根本无法理解利弗莫尔所谓的“感觉”是什么,就像上面说的,连利弗莫尔本人都说不清楚自己为什么会有这样或那样的感觉,所以,压根就没有可持续性,更别说可复制性了。

至于运气,利弗莫尔“一天之内赚到1亿美元”这么好的运气,哪怕是买彩票,也得是连着多次拔得头筹才行,如此霸道的运气,一般人几辈子恐怕也是无法拥有的,这才是真正的极端。

不讲逻辑但结果运气好,成功了,那么人们很愿意相信他很有魄力和先见之明,能够预见成功,但长期来看运气是平衡的,多试几次必然崩盘,靠好运气赚来的钱,最终也会因为坏运气加倍还给市场。

利弗莫尔的一生就充分说明了这一点。

而且,通过错误的方式下,依赖好运气赚到了钱甚至大钱,对于投资者来说极大概率是个杯具,也就是巴菲特常常说的“市场会重奖错误的行为,以鼓励他们下一次慷慨赴死”。

因此,在投资过程中,正确的逻辑要远比所谓的“运气”、“感觉”可靠得多,尤其是在股价大跌、收益大幅回撤的时候,没有可靠的逻辑支撑,你根本无法扛住,在怀疑、恐惧的环绕之下,只会摇摆不定,寝食难安,直至被击垮。

另外,好的投资并不是一次性取得超高的回报,这种超高回报往往很难重复。而真正好的投资是可以持续获得不错的收益并能长期重复的投资。

巴菲特57年来年化收益率近20%的投资就是这样的好投资,而且其背后的投资体系正是前辈们走通的路、有逻辑支撑的路,相比不可复制的“感觉”和“运气”,这才是可复制的路。

西谚有云:If your heroes are right,you are lucky!因为你关注的人靠谱,你就烂不到哪儿去。正所谓跟着苍蝇找到粪堆,跟着蜜蜂找到花蕾。

所以刚刚迈进投资大门的时候,遇见“真的hero”非常重要。此时的我们,可能对投资还一无所知或者说所知甚少,缺乏判断力,很容易把自己开始看到的内容就当成了真理,从而误入歧途!