来源:雪球App,作者: 钓鱼蜜-布莱恩特,(https://xueqiu.com/2144421443/301994280)

#雪球基金调研团#

#费率更低,全网首只!听说A50突然E了起来#

$大成中证A50ETF联接E(F021359)$

前几天参与了一个大成基金的线上调研,还不错,有点感受,可以分享。

1、2024年上半年的行情,大盘股相对更好,分红能力体现头部优势。

2、中证A50指数收益率领先其他50指数,各种其他数据也更好,可以说涨的更多,跌的更少。 投资价值很好

3、中证A50估值位于历史低位,未来还有不小的空间。

———————————————————————————————————-

下面说说大成中证A50ETF联接E(F021359)。

A50大家都很熟悉了,这段时间,算是最火的宽基之一,也是主推的宽基ETF。

特别是在新的国九条发布之后,对于A50而言,效果和意义更好了。

新“国九条”定调ETF快速审批。

各家公募对ETF都越来越重视了,其中的原因就是两点:

①、宽基ETF15-16年救市时候规模迅速攀升,不少基金公司在那个时候快速壮大,沪深300ETF、上证50ETF,所以都期待下一个规模增长的机会;

②、新“国九条”中,旗帜鲜明提出要建立交易型开放式指数基金(ETF)快速审批通道,推动指数化投资发展。中证A50ETF属于快速审批通道了,从上报、审批、发行到上市,乃至联接基金的节奏,都是极限速度了。

境内ETF不断的完善,多种多样的指数不断的覆盖,更能满足不同投资者的不同的投资需求。由于当下ETF当前费率已经低至0.15%,一款产品的规模如果不能足够大,基本上是没办法覆盖前期投入成本和运营费用的。

2023年,国内ETF基金总份额和总规模创历史新高,ETF凭借费率低廉、持仓透明、风格清晰等优势,配置和交易价值,越来越多的投资者的首选。而且由于是指数ETF,所以也能坚持越跌越买,相信微笑曲线和指数未来涨回来,这样形成真正的价值投资,才能让市场其实更少的波动,这样的市场才有更好的未来慢牛发展,才能改变很多投资者的追涨杀跌的习惯和心境。

ETF的长期健康发展有利于我国资本市场继续高质量发展。

从两个大的方面谈一谈: 为啥选A50,为啥选大成。

【一】为啥选A50

有两个比较

①主要流行的宽基比较。

中证A50、中证100、沪深300、中证500、中证1000,下图展现了最近10年的走势

最近10年的表现看,综合业绩表现最好的是中证A50,可以看到高位的时候2021年的高度A50更高,2021年到2024年下跌的3年里,A50的回撤也还能接受。

至少从最近几年的A股生态看,A50的优势还是明显的,特别是和大家的心头好沪深300比,也有优势的。

所以对于一个简单的投资者而言,如果没有太多的时间在市场上,那么选择宽基投资是比较合适的,长期坚持,省心省力,宽基中A50又是更适合的那个。

②和现存的其他A50比。

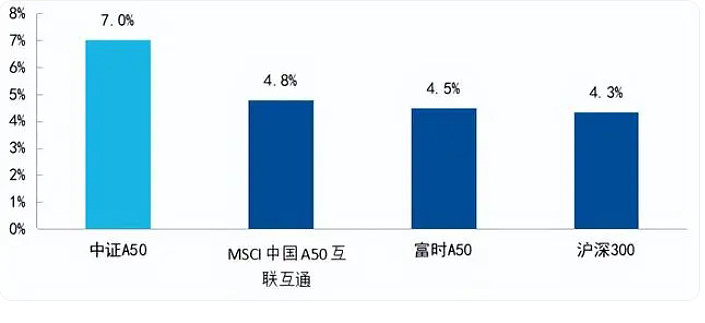

外资投资A股核心资产渠道。中证A50成份股流通市值的7.0%,明显高于其他主要宽基指数。

MSCI中国A50互联互通指数——沪深港通可交易的最大市值股票中选取50只股票。

富时中国A50指数——————反映中国A股市场中市值最大的50只股票的表现。

(1)可以看到中证A50选股指标更接近真实,除了市值还要成交金额,更接近市场的温度。且前十大权重来看,中证A50更集中,但是行业第一大权重占比又不大,说明行业分散,也就是说考虑了全市场的行业分散,但是重点加注。

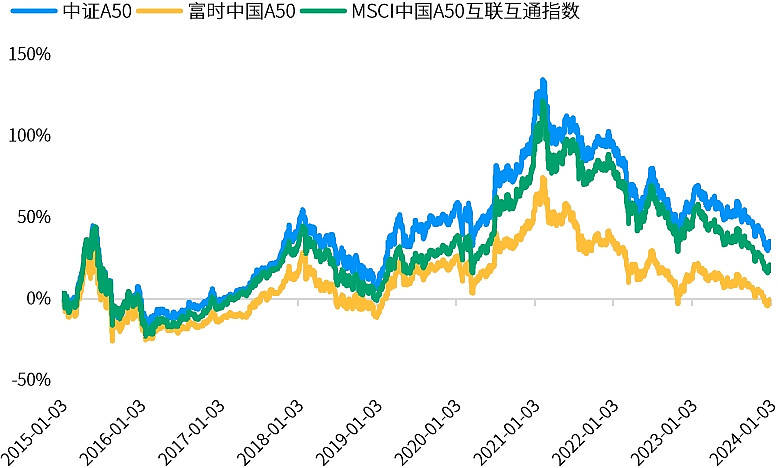

(2)最近10年的走势来看,中证A50相比更好。

中证A50涨40%左右,

MSCI中国A50涨28%左右、

富时中国A50、0%左右;

(中证A50整体业绩更好)

大盘股牛市期间,2019-2021年,

中证A50涨116%、

富时中国A50涨60%、

MSCI中国A50涨118%。

(富时中国A50掉队还是很大的)

最近的大盘回调,2021-2024年,

中证A50跌46%、

富时中国A50跌48%、

MSCI中国A50跌49%。

(跌幅其实也差不多)

当然从细微的角度来看,中证A50是综合表现更好的,时间拉长后差距就出来了,水滴石穿,失之毫厘差之千里。

数据来源:万得,2015.01.03-2024.01.03。

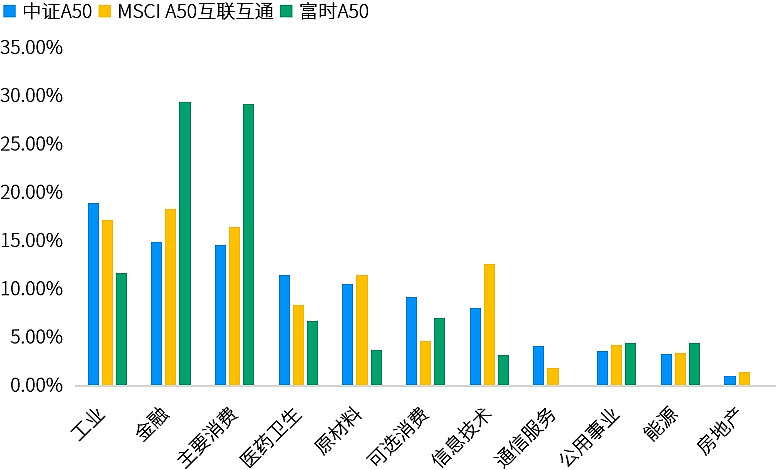

(3)行业分布

MSCI A50——分散均衡

富时A50——金融和主要消费占比太大,前两者加起来超过了50%

中证A50—— 均衡分散

中证A50信息技术含量少一些,

富时A50原材料和信心技术含量少一些,

MSCIA50可选消费少一些。

这也就解释了,为啥走势上看,中证A50和MSCIA50的差距没有很大,但是富时A50的差距却很大,实际上就是说,富时A50其实不够平衡,也不够与时俱进,富时A50已经不太能合理和真实的反应A股大盘和核心资产的整体走势了。

③中证A50发展前景?

A50的发展前景从两个方面看,一方面是整体经济发展未来环境,另外一方面就是A50里面的公司的发展未来。

(1)未来经济发展有利于A50的发展

中证A50的50个成份股,既够覆盖升级中的传统龙头,又覆盖新兴产业龙头,也覆盖未来产业龙头。

中证A50指数整体ROE为12.69%,高于同期万得全A各行业成份股的中位数水平。

中证A50指数未来营收增速预期10%,盈利相对优势凸显。

中证A50指数在过去3年、5年连续派息的成份股数量占比分别高达88%、82%,显著高于沪深300指数的80%、64.67%。

未来经济增速不再10%,8%的时候,可能长期还会低于5%的时候,红利资产就会受到投资者青睐。并且国内货币政策未来持续宽松,低利率环境下,债券类资产回报也会下降,投资者会更加关注股息回报。

另外中证A50一个独特的优势是——ESG 负面剔除提升指数超额收益,降低波动率。

E因子受益于碳排放交易等支付转移机制与新能源产业崛起,提升企业盈利;

G因子反应企业经营治理能力,经营稳定公司呈现更高超额收益。

全球市场ESG ETF规模接近5000亿美元。

(2)中证A50里面的这些龙头股的未来

消费板块:

贵州茅台——对于茅台,其实我不怎么担心,当然未来的金融属性会减弱,但是需求上也会比较稳定,一个消费品牌的建立和根深蒂固,短期很难破除。

美的集团——虽然这几年的地产行业不行,但是家电整体还不错,而且考虑到美的的出海效果未来潜力也不小,美的多元化经营下,安全垫也比较高。

伊利股份——奶制品消费上,人均差距还是比较大的,当然这个提升的速度或许不会快,但是这个行业壁垒看起来,已经很难有新的竞争者。

顺丰控股——在快递业务上,走的是越来越远了,东南亚出海机会也不错。

金融板块:

中国平安——过去3年应该算是平安最难的三年,平安和地产的结合点比较多,受到地产的影响也比较大,但是保险行业的发展前景还是不错的,未来潜力也是值得期待的,我始终认为商业保险作为社保和医保的补充,未来需要发挥更大的效果和价值。

招商银行——这个没什么好说的,我认为的目前国内最好的银行

新能源板块:

宁德时代——经历了估值大涨后的现在,回归业绩,市占率稳定,长期看未来电动车肯定是全球渗透率都十分高,长期看电池需求还是很大,但是短期欧美燃油车依然还十分强大,短期电池提升空间想象力有限。

比亚迪———目前在逐步的替代国内的20万以下的油车,另外出海机会特别是东南亚,日本,南美,中东,欧洲都有机会。

隆基绿能——光伏周期目前还在下行中,整体的价格上还没有回暖,随着产能出清和技术进步,未来光伏提升空间还是很大的。

医药板块:这个没什么特别好说的,老龄化以及好的药品和器械的需求随着收入提升而增大,未来空间不用说。

央企股息板块:长江电力、中国神华、国电南瑞、中国联通【长期持有稳定吃息,作为保底还不错】

金属化工板块:紫金矿业、万华化学、华鲁恒升、盐湖股份、华友钴业、宝钢股份、中国石化【现在是资源牛市周期,美联储肯定要降息,降息之后再起风云】

制造业板块:京东方A、汇川技术、海康威视、三一重工、中国中车、福耀玻璃、航发动力【这些也是随着一带一路出行,等待一带一路国家的消费能力的提升】

科技板块:中芯国际、中兴通讯、北方华创、科大讯飞、紫光股份

【半导体周期见底,且国产半导体持续的需求提升,这个板块周期波动会有,长期看好】

地产相关:万科A、海螺水泥、东方雨虹、中国建筑【行业大洗牌,不过行业不会消亡】

小结:从短期看,A股的资金就是抱团的,而且会把这种风格发扬到极致,长期叠加经济周期和预期下,行业龙头的表现会高于小盘成长的表现。所以说无论是从指数宽基比较,中证A50是最好的那个,还是从同类型的50指数比较,中证A50也是最好的那个;还是说从中证A50自身的成分股的前景和表现看,也是相当不错的。

核心资产经历了前期较长时间的大幅回调后,估值进入历史底部区域,对于市场价值投资者而言吸引力提升,有望迎来估值修复的机会。

中证A50是当下这个时候,外资和内资配置A股核心资产的上佳之选。

【二】为啥选大成基金

8月18日(5个月),Wind数据显示,截至2024年6月底,以中证A50指数为跟踪标的的10只ETF合计规模已达301亿元,基金募集时为165亿元。

8月12日,大成中证A50ETF(159595)盘中净申购份额已达1500万份。该基金近14日连续申购累计份额近7亿份,合计“吸金”6.83亿元,资金流入位居同类第一(1/10)。

规模上看:截至8月9日,中证A50ETF基金最新规模达38.11亿元,最新份额达39.76亿份,均创成立以来新高。

业绩上看:大成中证A50ETF(159595)8月22日最新单位净值为0.9651。

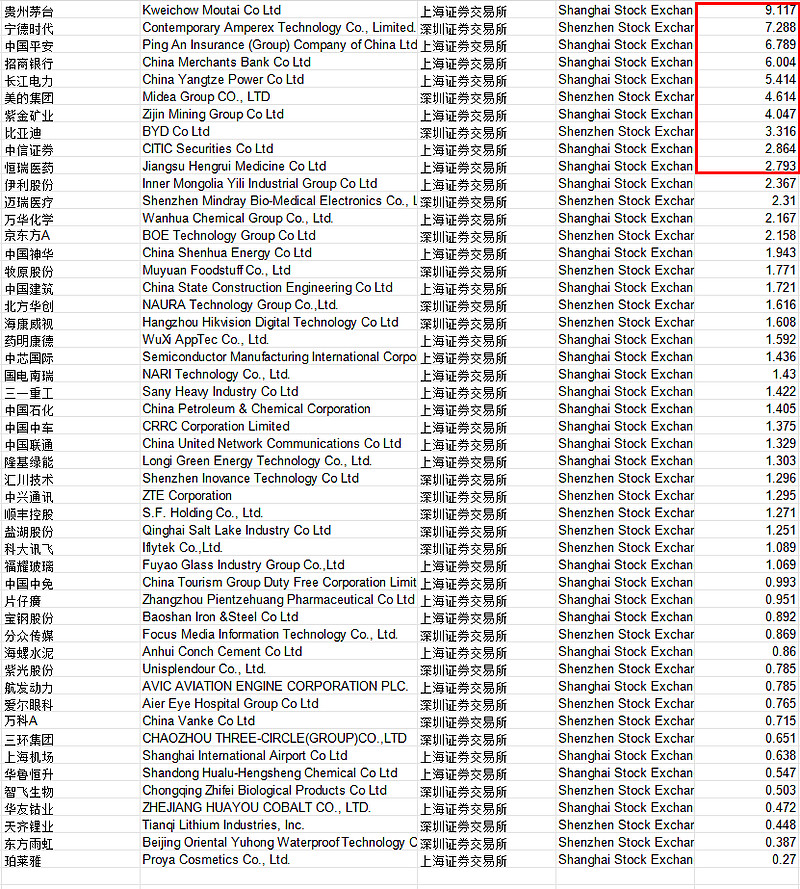

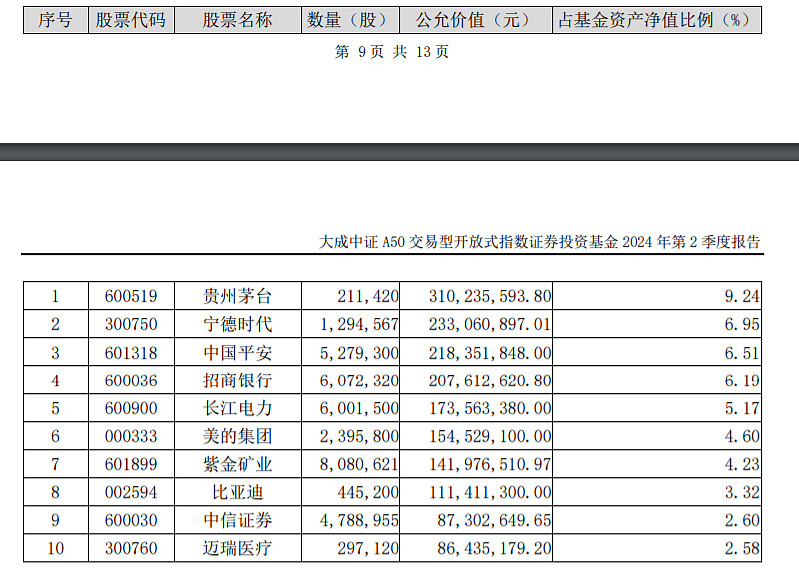

【基金十大】

【指数十大】

从持仓看和指数还是有一些差别的,当然这也是虽然都跟踪中证A50指数,但是不同基金公司业绩不同的主要因素。

面对多个ETF跟踪同一指数,流动性好的ETF,在较小的折溢价差以及较大市场容量情况下保障买卖便利,降低交易成本。

【费率】

10只中证A50ETF费率是同类基金最低一档。0.15%年管理费率、0.05%年托管费率。

其销售服务费和综合费率是全市场同类A50产品中最低的,这使得投资者在选择A50产品时,更倾向于选择 大成中证A50ETF联接E(F021359) 。

大成中证A50的费率最为优惠,申购费仅0.1%,且提供7天内免手续费的灵活政策,极具吸引力。

【大成有动力】

目前的大成基金非货ETF净值才60多亿,规模小有小的好处,就是会足够的注重,作为拳头产品或者明星产品来对待和打造。相关的投入和其他会有不一样的。

大成中证A50ETF的前十大持有人中出现了锐天投资、瑷尔德投资和科瑞菲亚资产3家私募旗下产品的身影。上海锐天投资旗下的锐天正则通享5号持有大成中证A50ETF8339万份,占比为4.17%,为该基金第一大持有人;

浙江瑷尔德投资旗下的瑷尔德润泽量化12号持有该基金2600万份,占比1.59%;

北京科瑞菲亚资产旗下的科瑞菲亚北冕座6号持有该基金1500万份,占比0.91%。

通过配置ETF这种被动投资方式,是获得贝塔收益成本较低的方法。未来,私募配ETF产品或成为普遍现象。

【基金经理】

大成中证A50 ETF 联接基金拟任基金经理为大成基金指数与期货投资部刘淼。

刘淼为北京大学工商管理硕士,15年证券从业经验,其中超3年投资管理经验。刘淼具备指数与量化领域的丰富投资经验,对ETF投资积累深刻认知。坚持量化投资的科学性、系统性和纪律性,ETF运营经验丰富,擅长风险控制。

大成基金指数与期货投资团队平均从业年限超16年,投资管理经验超6年,投研功底深厚。

【基金收益】

大成基金权益资产业绩长期突出,在近一、三、五、七、十年各维度均保持在全行业前十名。同时,在十二家权益类中型公司中,大成基金在近一、二、五、七年权益资产业绩均位居第一。

【总结】

大盘风格,顺风顺利;

行业均衡,推成出新;

细分龙头,时代红利;

盈利收益,宽基第一;

分红能力,稳定持续;

ESG优化,如虎添翼;

在新的发展周期下,大盘龙头资产优势凸显,【大成中证A50ETF联接E(F021359) 】提供了便捷的投资工具。

【投资有风险,投资应谨慎,本文不构成任何投资建议,本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。】