来源:雪球App,作者: 曼巴投资,(https://xueqiu.com/2140389661/301966887)

【碧桂园服务中报点评——第三方应收吃掉了现金流】

碧桂园服务持续创新低,几方面因素吧:

①关联方碧桂园地产问题,一直拖累公司,通过应收款被大幅减值又增加应收又减值,变相钱掏去了关联方。

②自身业务的不断缩水,物业本身倒是确实是收物业费,变化没那么大,但毛利率不断降低,其他像非业主增值服务(房子销售啥的)、增值服务、城市环境、城市运营等好多也直接和间接和地产相关,导致收入降低,叠加经营杠杆效应,毛利降低更多。

③第三方也应收款增多,并且这部分相对难以预期。本身以为关联方容易减值,最新又担心这块了。

其他市场因素就不说了,随便说几个,a股连泸州老窖都给到ttm12倍了,京东阿里都是10倍pe以内了,快手11倍了(出财报也暴跌)。再看看爱美客、爱尔眼科、隆基股份啥的。。

总归就是,当前的市场,本身就超级熊市。你碧桂园服务我上边说的三大不好的边际摆在那里,能怎么样呢。。

像泡泡玛特这种是猛,但大家别忘记了,105到9.8的时候呢? 那时候一些好的东西也在,当时也各种迷雾,ip是不是一阵的消费、盲盒模式行不行等等,似乎比收物业费难以看清楚多了。当然,当下也只是更清晰一些而已,这个价格也得面临这个价格的风险。

总归就是,大道说,“投资唯一重要的就是看懂商业,(懂未来的现金流净额,不是具体值也不可能,大概值或模糊区间或下限)”,但懂具体商业没那么简单,至于懂未来净额现金流和当下价格比较。我依然认为碧桂园服务是便宜的,但确实,公司的管理层做的这些事情,像2023年上半年的第三方应收增加这么多,看起来是不本分的。

所以,弄不弄都可以,本质都是和自己手头的机会做比较。选自己拿着舒服的。

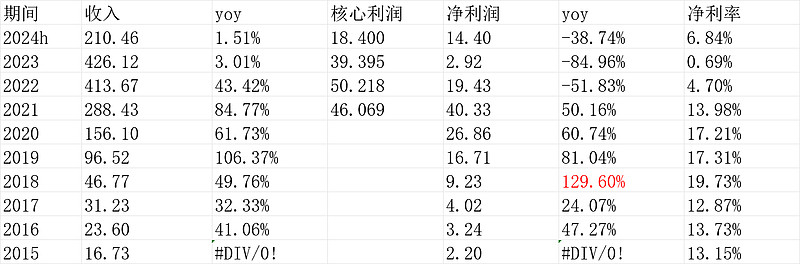

回到2024h财报,上次出利润我给了简单点评:

************************************************************************************************

【碧桂园服务中报还不错】

只看一个,就是核心利润,17-18.7亿,2023h2是13.241亿,加回会计变更是18.241亿。

2024h1环比持平的样子。

至于现金流,不是亏损和减值,就会收回,看那个和看利润一回事。但利润好比较一些。那个的减值啊、应收款啊,影响太大。

而说回减值,上半年净利润13.6-15.5,说明大概减值了3个亿,虽然也多,但环比和同比好了太多

作者:曼巴投资

链接:网页链接

*****************************************************************************************

回到2024h财报:

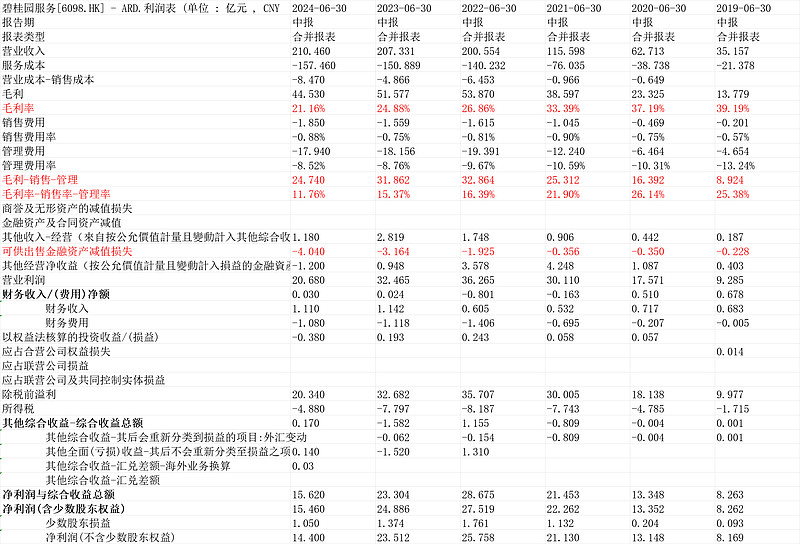

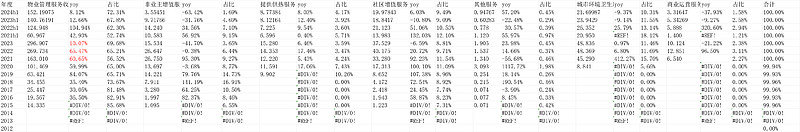

1.一张表看透利润表

2024h毛利率21.16%,上年同期24.88%,2023全年20.49%。

(公司给了经调整毛利率,2024h25.3%,2023h是27.4%。幅度要好一些,主要因素,“(i)出 於 謹 慎 性 原 則,本 集 團 自2023年8月 起對 若 干 信 用 風 險 顯 著 上 升 的 客 戶 提 供 服 務 後,於 本 集 團 完 成 履 約 義 務 且 已 收取 該 等 客 戶 的 對 價 時,方 將 收 取 的 對 價 確 認 為 收 入;及(ii)外 部 不 利 因 素 影 響、企 業 經 營 管 理 因 素、由 於 各 業 務 毛 利 率 不 同 且 其 在 總 收 入 中 的 比 例 發 生 變 化及 本 集 團 主 動 提 升 服 務 品 質 等 原 因,導 致 本 集 團 除「三 供 一 業」業 務 分 部 中 物業 管 理 及 其 他 相 關 服 務 外 的 其 他 業 務 毛 利 率 下 降。剔除收併購帶來的無形資產 — 合同及客戶關係及品牌等攤銷成本因素及於上文所述毛利率下降原因(i)影 響 後”)

“毛利-销售-管理”24.74亿,2023h31.86亿;2024h“毛利率-销售率-管理率”11.76%,2023h15.37%。

之后是计提减值,2024h计提了4.04亿,2023h计提3.164亿,2023全年计提25.94亿。

再之后是税4.88亿。再扣除小股东的1个亿,大概净利润14.4亿。

核心利润,就是14.4亿加回这个计提的4.04亿减值,大概就是18.4亿。就这么简单。

看这张表清晰一些:

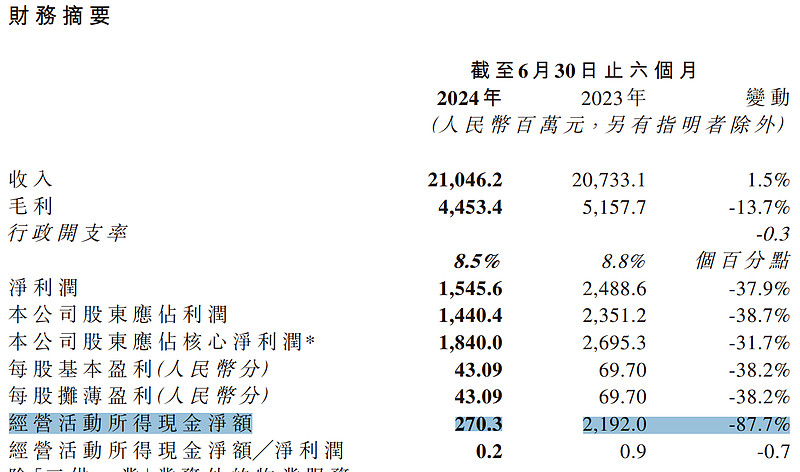

2.净利润到现金流——主要是第三方应收款增加影响

为什么净利润14.4亿,经营活动现金流净额才2.7亿呢。

我们知道,减值本身不影响现金流,是影响历史的应收款啥的。

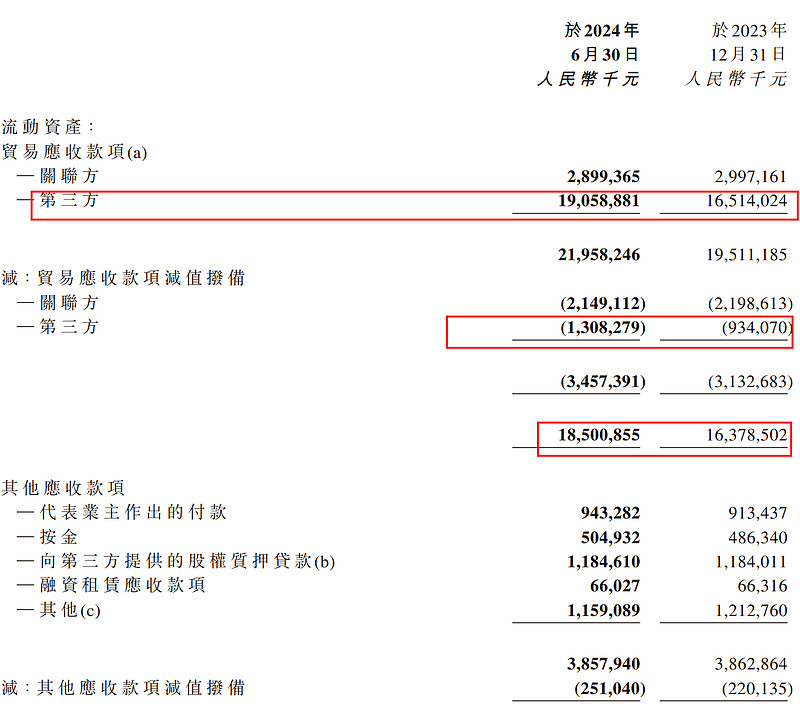

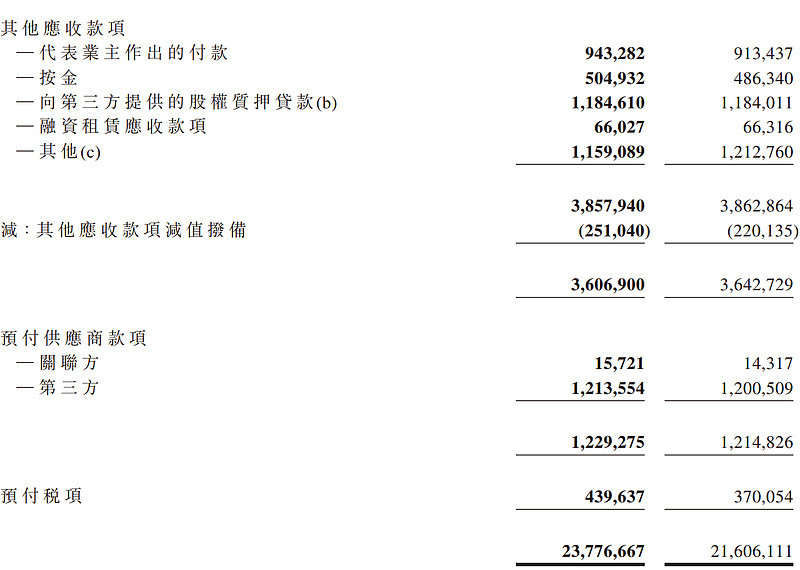

原因在于,这次公司的非关联方应收增加了很多:

看标红的,应收款关联方从29.9亿降低到28.9亿,减值还冲回了4900万从21.98亿减少到21.49亿;所以,这次问题在于第三方,应收从165.1亿增加25.4亿到190.5亿,并且减值也从9.3亿增加3.7亿到了13亿。

之后是其他应收款的波动和预付的波动,但不是那么大的变化。所以,主要还是这次第三方的应收大幅增加。

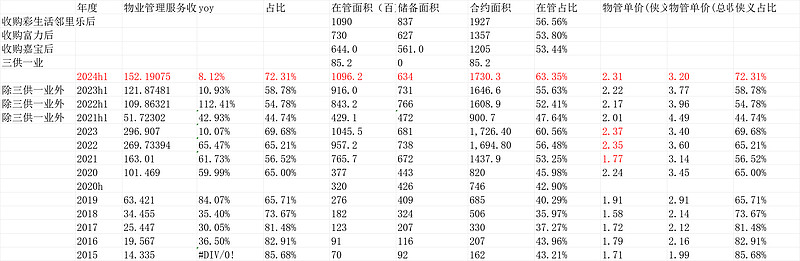

3.业务分块

(我把三供一业的物管相关的收入算作物业收入,加进去)

2024h1物业收入152.2亿,yoy81%,收入占比72.31%;业主增值服务收入20亿,yoy6%,收入占比9.49%。这两块是最经常性的。

其他大部分都下滑。不过,看底线我们就看前两个就好了。

毛利也是一样,物业毛利占比71%;增值业务毛利占比17.5%。加起来88%了。

这两块的毛利率说一下,物业服务毛利率20.76%,2023年同期也是更高的。公司给了不看三供一业的基础物业毛利率,从2023h的26%下降到2024h的22.9%。同样,用前边经调整,更贴近事实的是从29.2%下降到最新的28.5%。(我觉得这块是会稳住的。)

社区增值服务毛利率和去年同期比也是下降的,不过和去年全年比持平。

4.单位收费情况

目前在管面积10.92亿平米,合约面积17.3亿平米。(均含三供一业),还有6.34亿平逐步放进去。

这可能是管理层给股权激励认为有信心收入增长做到行业前10的平均水平以上的原因所在。确实从物业收入角度,做到增长不难。

结论:前一上来说了,确实碧桂园服务可能怎么正常计算都是便宜的。但确实有我说的①②③的问题。所以,每个人的投资维度结论是不同的。

以上观点,不一定对。$碧桂园(02007)$