来源:雪球App,作者: 方木FM,(https://xueqiu.com/1246431686/301274878)

8月14日盘后,$腾讯控股(00700)$ 发布2024年上半年财报,方木对腾讯这份上半年业绩做个简析。

主要包括:

1. 业绩概览与亮点。

2. 腾讯基本盘梳理。

3. 营收构成及各业务表现。

4. 净利增速>毛利增速>营收增速

5. 毛利润,如何实现增长的?

6. 净利润,如何实现高增长的?

7. 业绩预测与估值调整。

接下来的内容,就是围绕上述7点展开,进行解读和简析。

01 业绩概览与亮点

2024年上半年:

营收3206亿,同比+7%

归母净利895亿,同比+72%

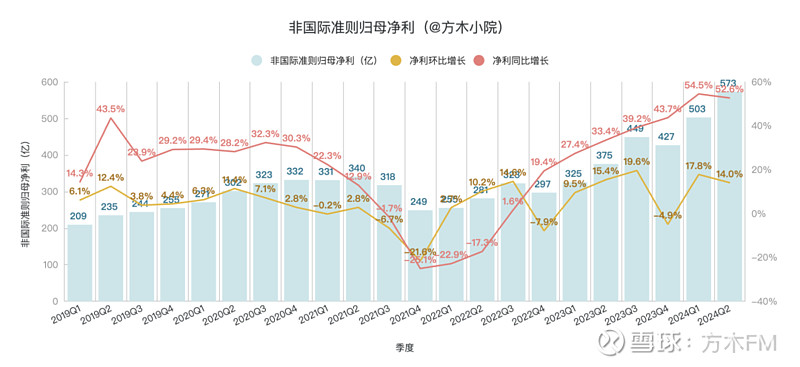

非国际准则下归母净利1076亿,同比+54%

2024年二季度:

营收1611亿,同比+8%

归母净利476亿,同比+82%

非国际准则下归母净利573亿,同比+53%

上半年整体看:

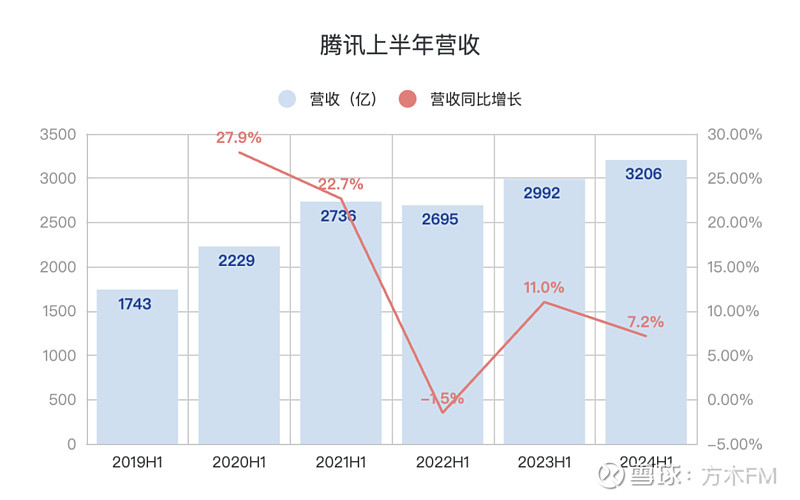

①营收方面,连续两年实现正增长,上半年营收首次突破3000亿,再创新高(见下图):

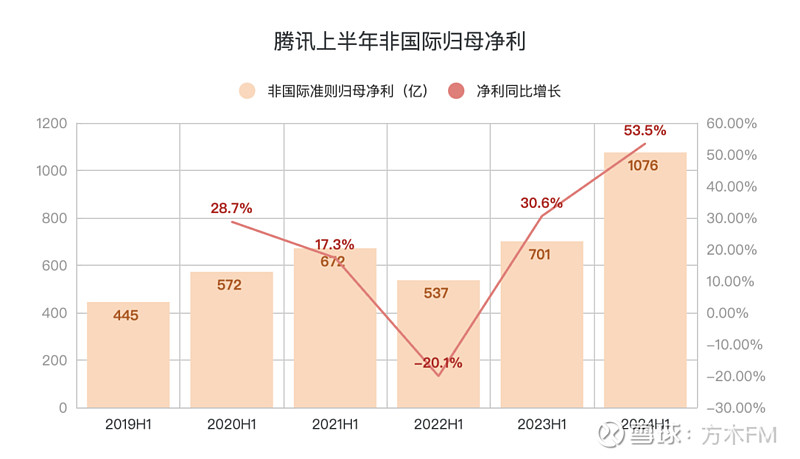

②归母净利(非国际),连续两年实现30%以上的正增长,上半年的(非国际)归母净利首次突破1000亿,再创新高(见下图):

此外,上半年54%的同比增速,也是历史新高!

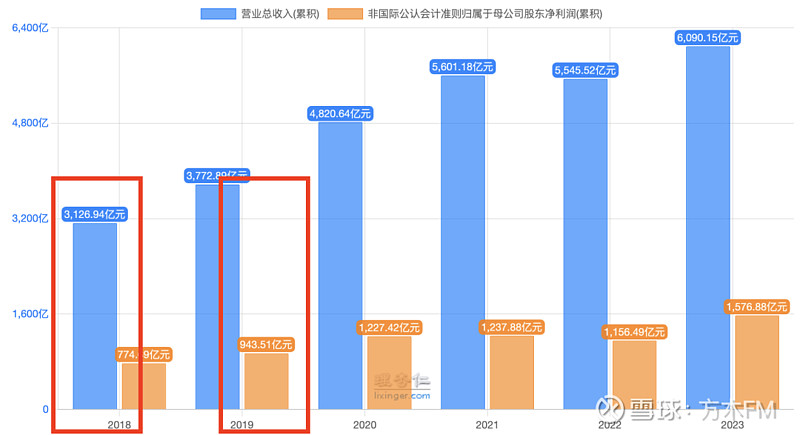

③今年仅仅上半年的营收,就已经超过2018年全年的3127亿,而(非国际)归母净利则超过2019年全年的944亿(见下图):

分季度看:

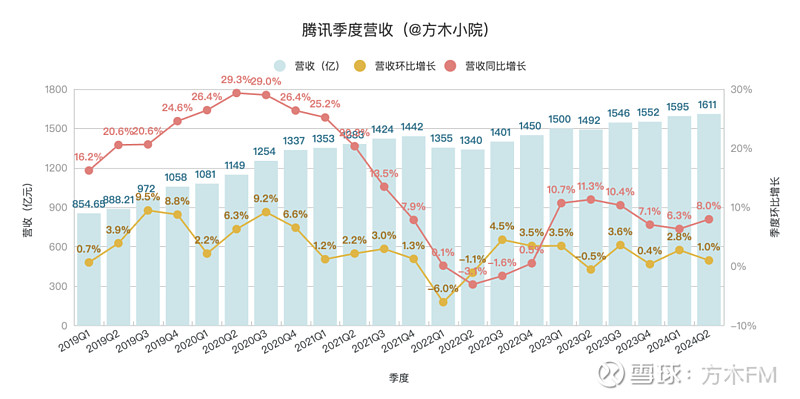

①营收方面,二季度单季营收突破1600亿,历史新高(见下图):

同比增速方面,连续3个季度不到10%。

②归母净利(非国际),连续7个季度同比正增长,连续2个季度单季500亿以上,且二季度单季的573亿,历史新高(见下图):

无论是上半年整体、还是一、二季度单季,左看右看、上看下看,小企鹅这份业绩依然还是:炸裂!

02 腾讯基本盘

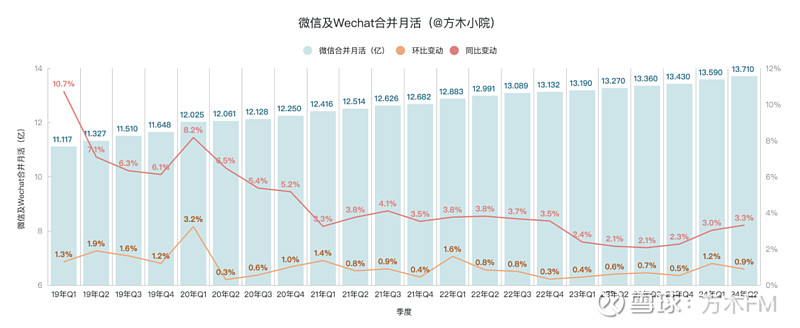

通信和社交网络,微信及Wechat合并月活,依旧保持缓慢增长,自2022年三季度以来,稳定保持在13亿以上(见下图):

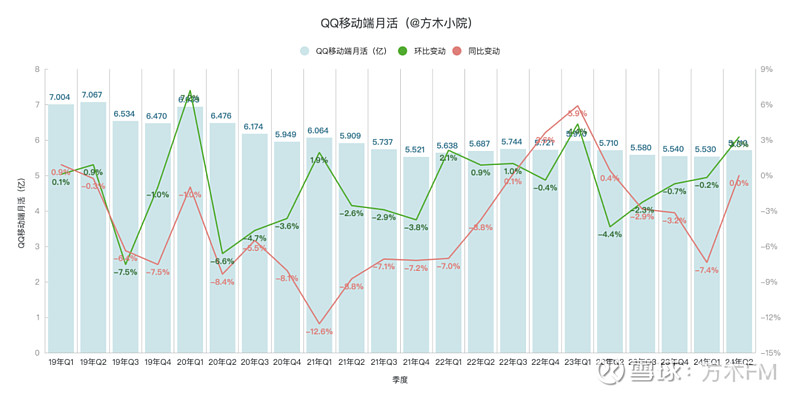

QQ移动端月活,始终保持在保持在5.5亿以上(见下图):

2023年一季度达到近6亿,此后连续下滑至今年一季度的5.53亿,二季度用重新增长至5.71亿,与去年同期持平。

视频号,根据半年报和业绩说明会上的披露:

①得益于推荐算法的增强和更多本地化内容,视频号「总用户使用时长」同比显著增长。

②通过视频号产生闭环收入的创作者数量同比增长了三倍以上。

除此之外,就没有披露更详细的数据了。

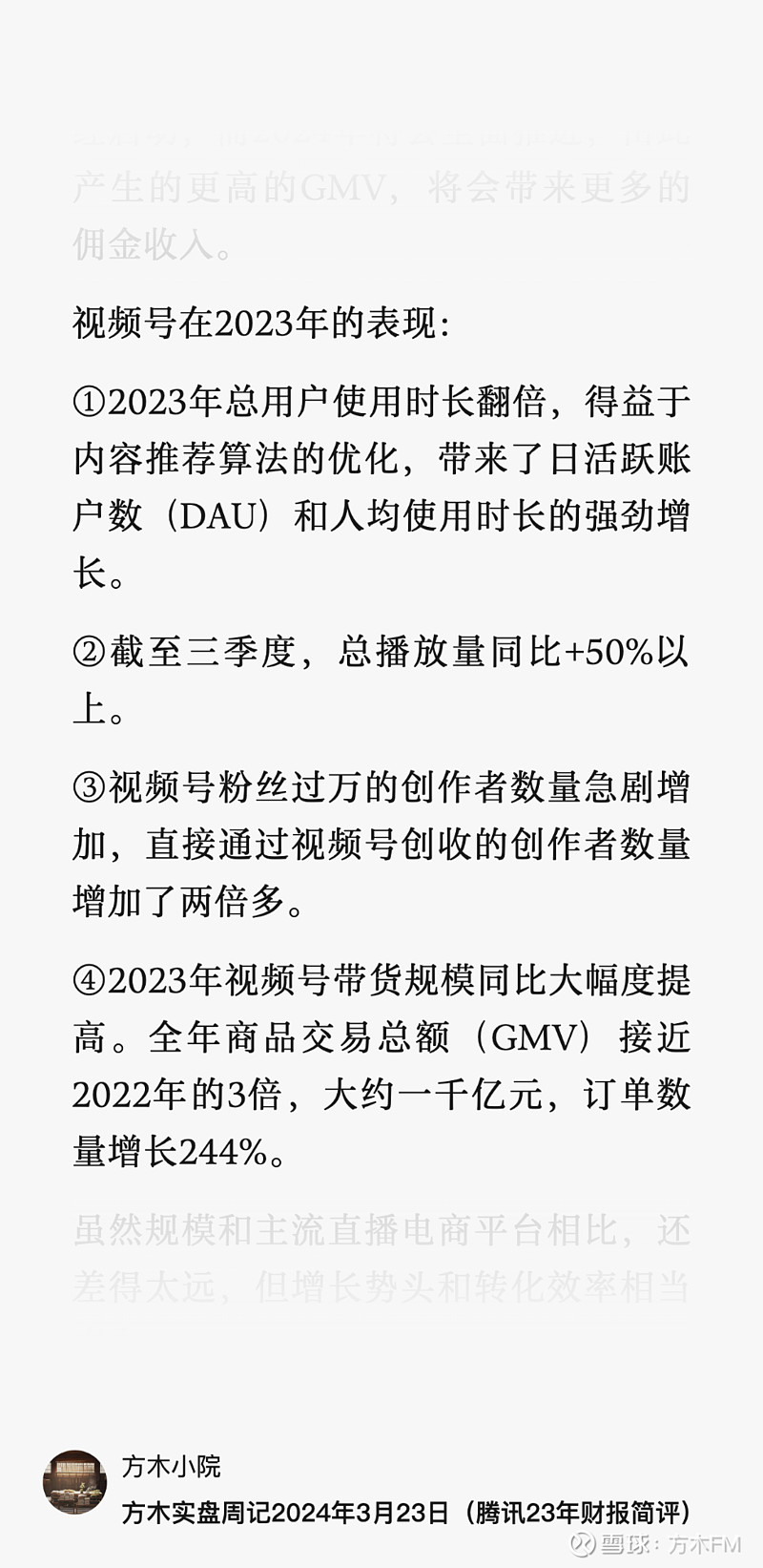

好在方木此前有过一些记录,可以回顾一下视频号过往的表现:

2023年全年「总用户使用时长」同比翻倍(见下图):

今年一季度「总用户使用时长」同比增长超80%(见下图):

保守估计,今年上半年同比增长应该在60%~70%以上吧。

此外,在视频号电商方面,半年报里还提到:「正系统性地加强交易能力,为用户提供更流畅的购物体验,并促进商家的销售。」

恰好,方木前一段时间记录几个上半年的交易数据:

①2024年4-6月单月GMV破亿的主播分别有3 个、6 个、9 个。

②2024年6月18日,明星钟丽缇在视频号直播带货,观看人数超过1000万,创下视频号首个场观突破一千万达人带货直播间记录。

随着视频号发展迅猛,以及腾讯对带货直播生态的逐渐完善,视频号电商的交易额也在持续增长。

视频号的流量优势明显,根据《2022中国移动互联网半年大报告》的数据显示,截至2022年6月,视频号的月活用户已经达到了8.13亿,超过了抖音的6.8亿和快手的3.9亿。

然而,根据2023年的数据,在电商GMV方面,视频号仅仅相当于抖音电商的 1/20,快手电商的1/10。

因此,相比视频号目前的用户体量,其GMV规模仍有较大的增长空间!

恰好,在业绩说明会上,有人问到这一点:

「在最近一个季度,竞争对手的短视频平台直播电商的GMV增长出现了显著放缓。」

对此,腾讯管理层说到:

「视频号的直播电商,在二季度的增长依然非常稳健,增长幅度非常显著。相较于其他短视频平台,并没有看到增长的放缓。主要原因,视频号电商GMV规模实际上比他们的小得多。因此,视频号电商还有很大的增长空间。」

小程序,已成为用户与商家和内容提供者在线和离线连接的一个越来越强大的平台。

第二季度,用户在小程序上的总使用时间同比增长超过20% ,主要得益于其强大的交易和内容生态。

通过小程序促成的交易额(GMV)实现同比双位数百分比增长。

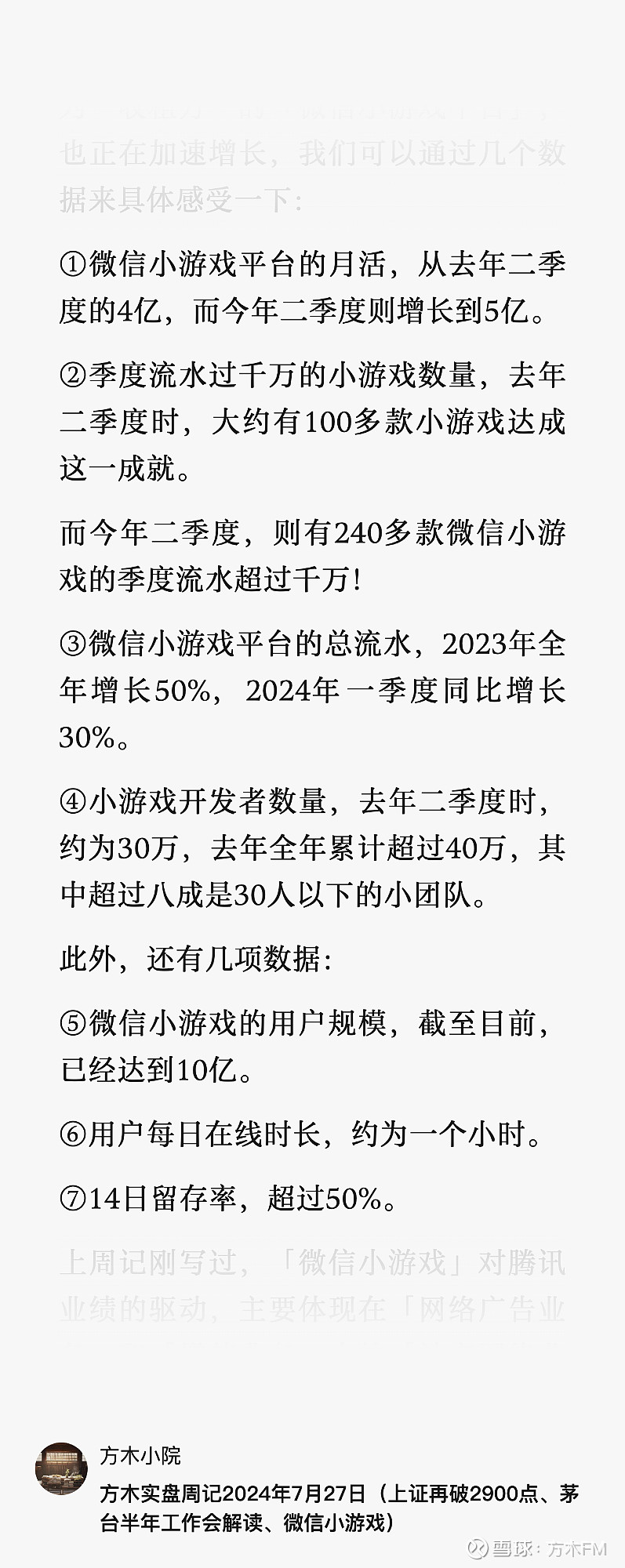

小游戏,总流水同比增长超30% 。

半年报对小游戏的数据披露不多,方木此前梳理过小游戏的增长情况(见下图):

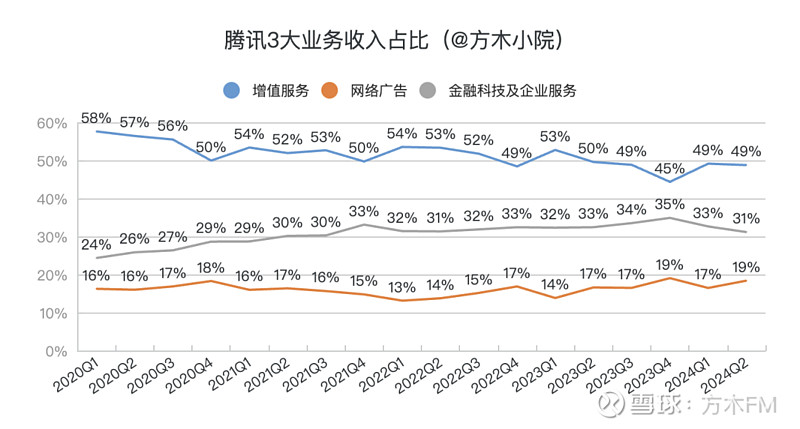

03 营收构成及各业务表现

从整体营收构成来看(见下图):

二季度,增值业务的营收占比与一季度持平,都是49%。

广告业务的营收占比,从一季度的17%上升至二季度的19%,增加2%。

相反,金融科技及企业服务的营收占比,则从一季度的33%下降至二季度的31%,减少2%。

此外,营收构成里,还有一个「其他」业务,根据财报中的说明,主要是投资、为第三方制作与发行电影及电视节目、内容授权、商品销售及若干其他活动。

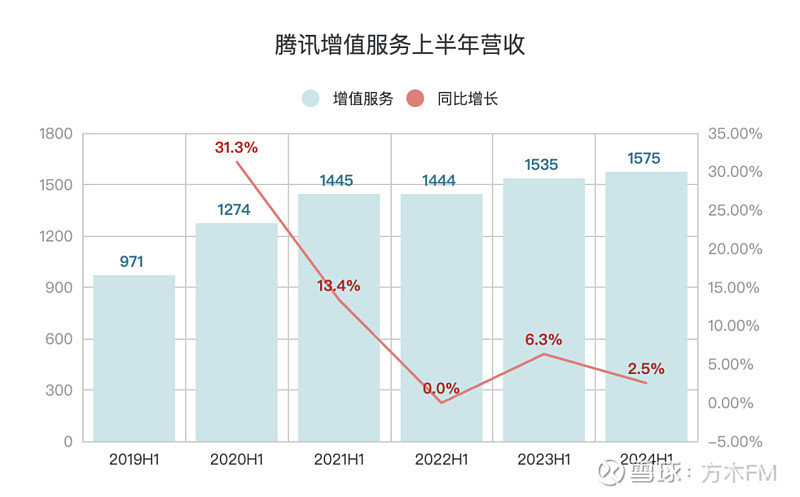

增值业务

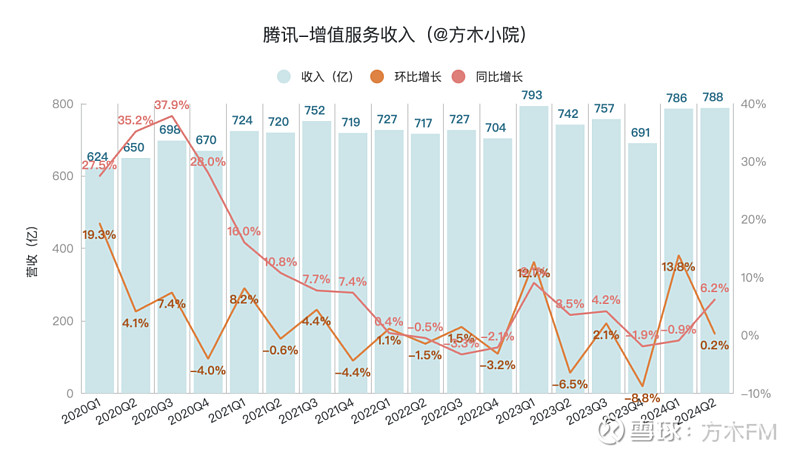

上半年整体,营收1575亿,同比+2.5%(见下图):

二季度单季,营收788亿,同比+6.2%,环比+0.2%(见下图):

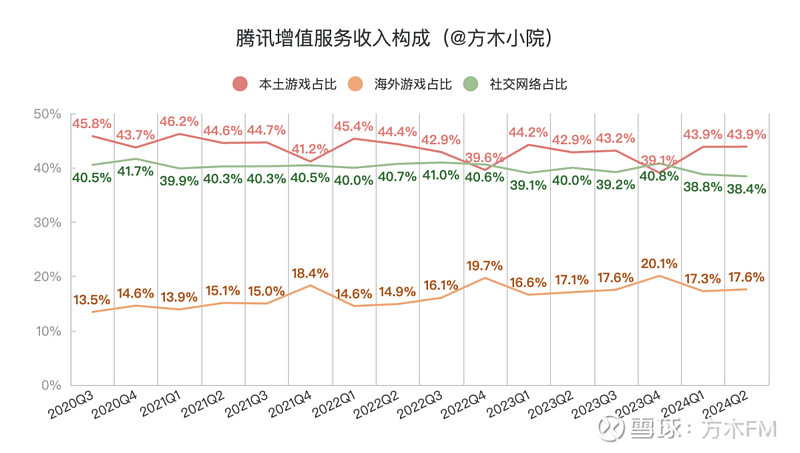

增值业务由本土游戏、海外游戏和社交网络构成,各部分收入占比(见下图):

游戏业务

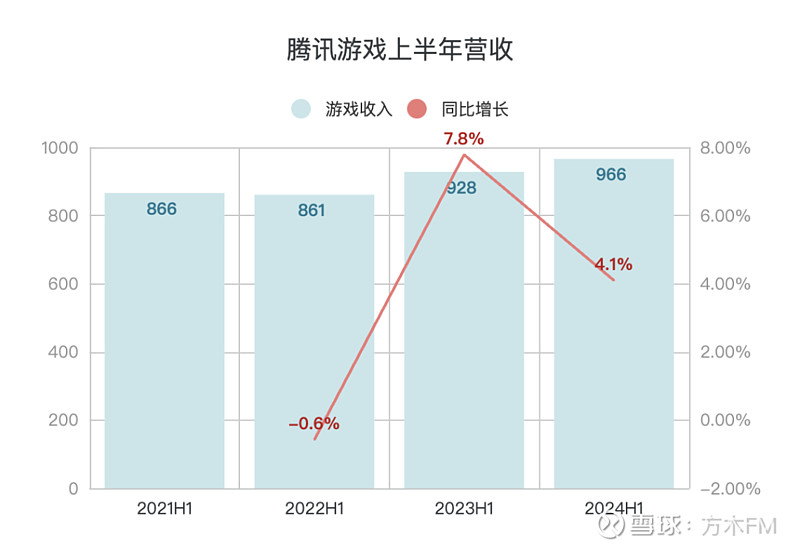

上半年整体,营收966亿,同比+4.1%(见下图):

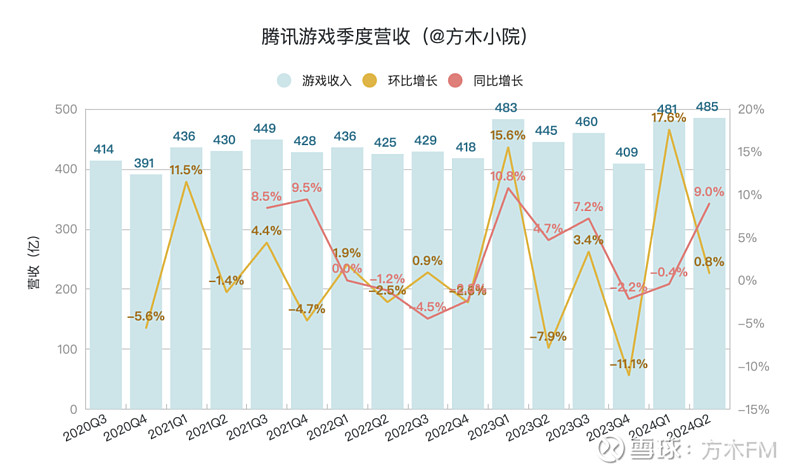

二季度单季,营收485亿,同比+9%,环比+0.8%(见下图):

单季9%的同比增速,为近三年以来单季最高!

本土游戏

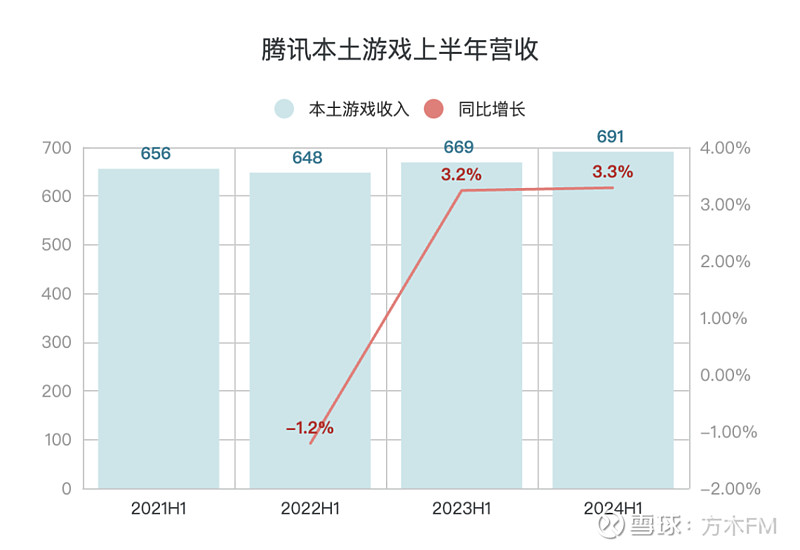

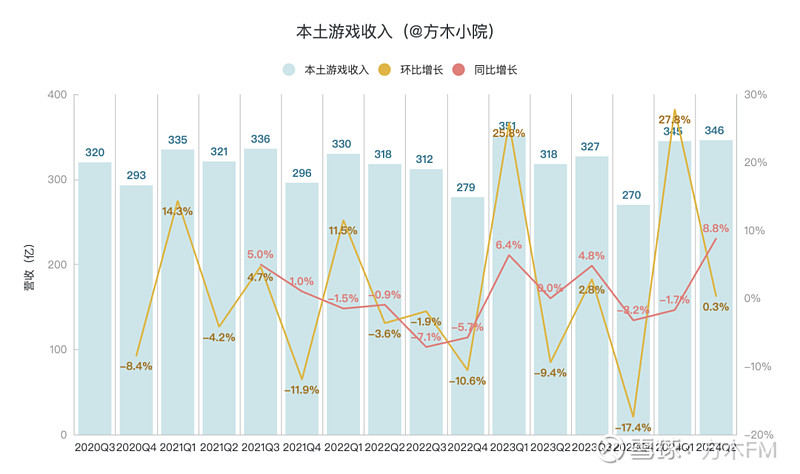

上半年整体,营收691亿,同比+3.3%(见下图):

二季度单季,营收346亿,同比+8.8%(见下图):

本土游戏的营收,在连续两个季度(23年四季度、24年一季度)同比下降后,今年二季度恢复同比增长。并且,二季度总流水的增速超过收入增速。

本土游戏恢复增长主要得益于:

①两大王牌游戏,《和平精英》在第二季度的流水实现双位数百分比的同比增长,主要由埃及主题和动漫主题服装推动,比如《地铁皇家》,这使得《和平精英》的日活跃用户在七月份恢复了同比增长。

而《王者荣耀》二季度收入同比增长,主要受益于腾讯对高价值虚拟物品销售时间的调整,使其分散在全年进行,以及内容设计的提升。

②新游戏方面,《DNF 手游》激活了数百万的IP粉丝,且玩家留存情况良好,有望成为下一款长青热门游戏。

③此外,还有《无畏契约(VALORANT)》和《火影忍者手游》等收入增长的推动。

其中,《火影忍者手游》今年5月份的每日平均活跃用户数达到1000万的新里程碑,主要由于营销活动促进了新玩家的获取,而丰富的主题内容重新吸引了现有用户群。

而根据业绩会的披露,如果单看中国的收入,实际上《VALORANT》在中国的推出对我们同比收入增长的贡献几乎与本季度《DNF 手游》的推出相当。

不过,本土游戏在二季度仅仅环比增长0.3%,主要是由于数款其他游戏的收入在春节后出现季节性下滑所抵销。

海外游戏

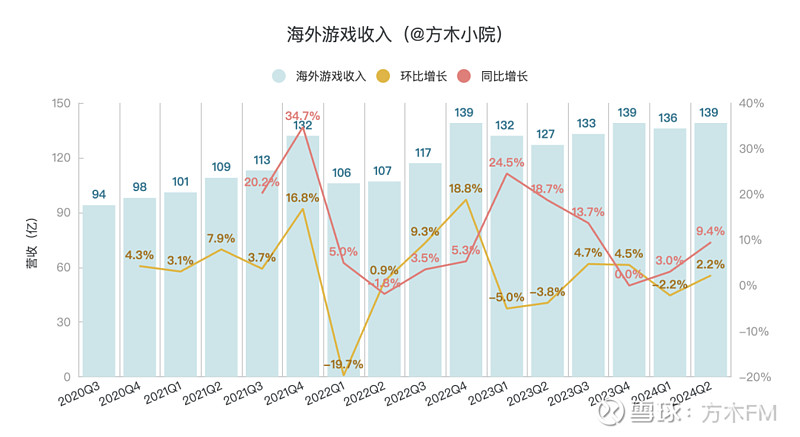

上半年整体,营收275亿,同比+6.2%(见下图):

二季度单季,营收139亿,同比+9.4%,环比+2.2%(见下图):

从历年来看,四季度往往是海外游戏全年营收的高点,而今年二季度单季139亿的营收,已经与2023年四季度和2022年四季度持平,同为单季最高。

而且,海外游戏二季度总流水的增速,也是显著超过收入增速。

可以预见,海外游戏今年三四季度的营收还会创新高。

海外游戏营收的增长主要得益于:

①《PUBG MOBILE(绝地求生)》表现强劲,日活跃用户和流水实现了两位数的同比增长,这得益于新的机甲融合模式、金月活动和联盟主题的顶级服装。

②Supercell的游戏人气提升带来贡献。其中,《荒野乱斗(Brawl Stars)》季度平均日活跃账户数创历史新高,按日活跃账户数计在国际市场手游中排名第三,该游戏流水同比增长超十倍!

这些成就源于频繁的内容更新,例如与哥斯拉的知识产权合作,以及社交功能,如为斗殴活动点赞。

③《VALORANT》的月活跃用户数逐年增长,受益于高质量的内容更新,如新特工Clove和新地图深渊,这是第一张没有外部边界的VALORANT地图。两个国际电子竞技赛事,马德里大师赛和上海大师赛,扩大了《VALORANT》的全球知识产权影响力。

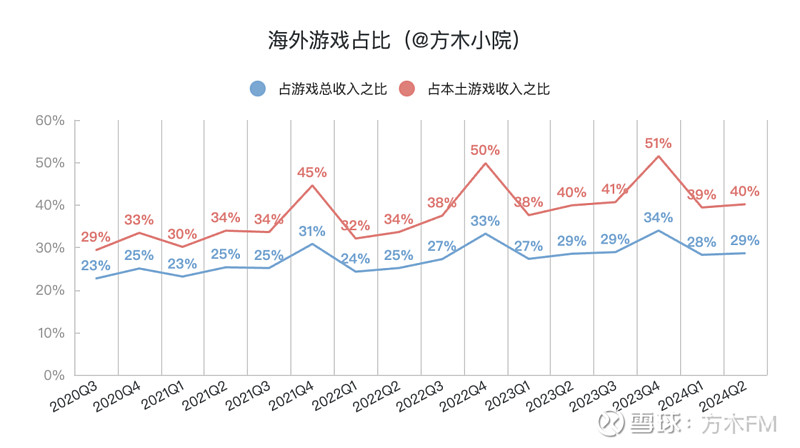

在游戏总收入中,海外游戏继续保持约三成的比例,以及相当于本土游戏收入的四成(见下图):

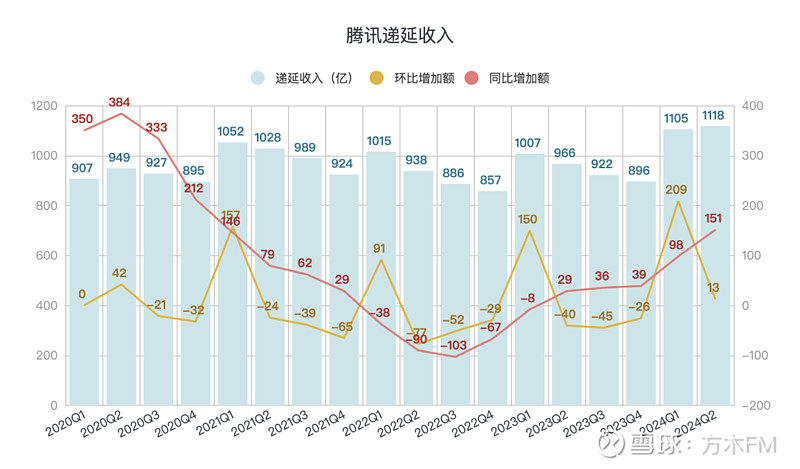

递延收入

截至今年二季度末腾讯「递延收入」高达1118亿(见下图):

环比一季度增加13亿、比去年同期增加151亿。

主要得益于本土游戏和海外游戏在二季度的流水增长,「递延收入」的增长是游戏营收增长的一个积极先行指标,将为游戏营收在未来几个季度的恢复增长产生积极影响。

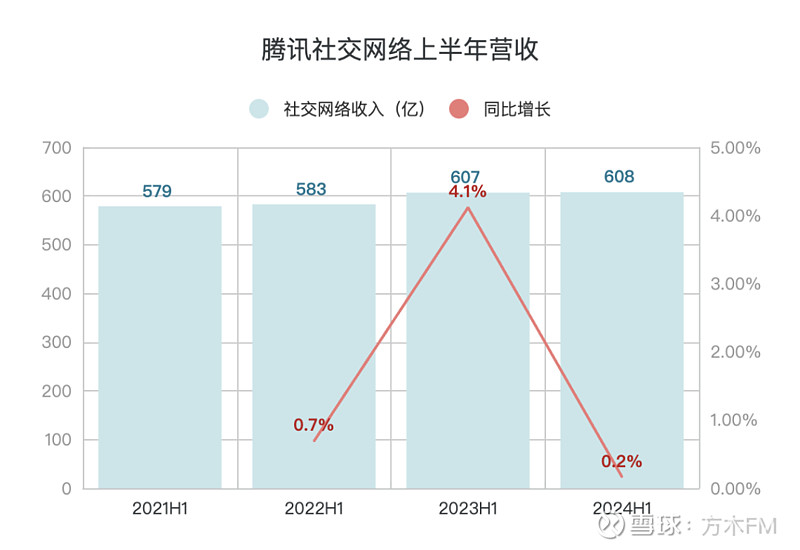

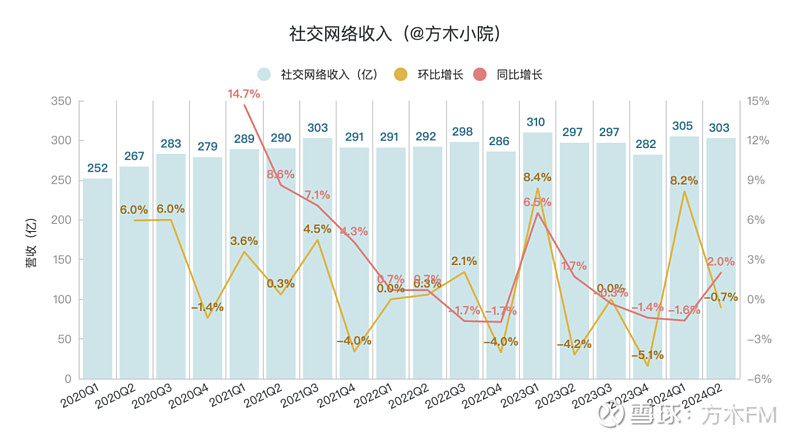

社交网络业务

上半年整体,营收608亿,同比+0.2%(见下图):

二季度单季,营收303亿,同比+2%(见下图):

音乐与长视频付费会员收入增加、小游戏平台服务费以及手游虚拟道具销售的增加,给社交网络业务带来营收增量。

但是,音乐直播及游戏直播服务收入下滑,抵消了部分增量,导致二季度环比下降0.7%。

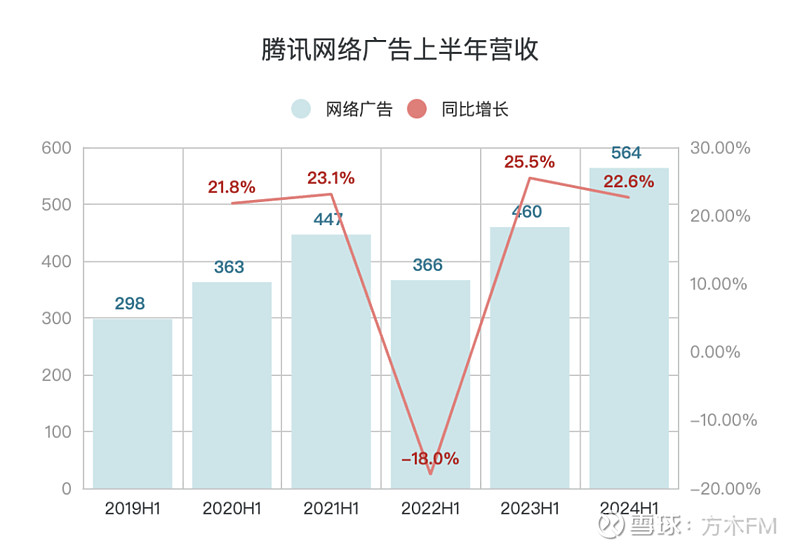

广告业务

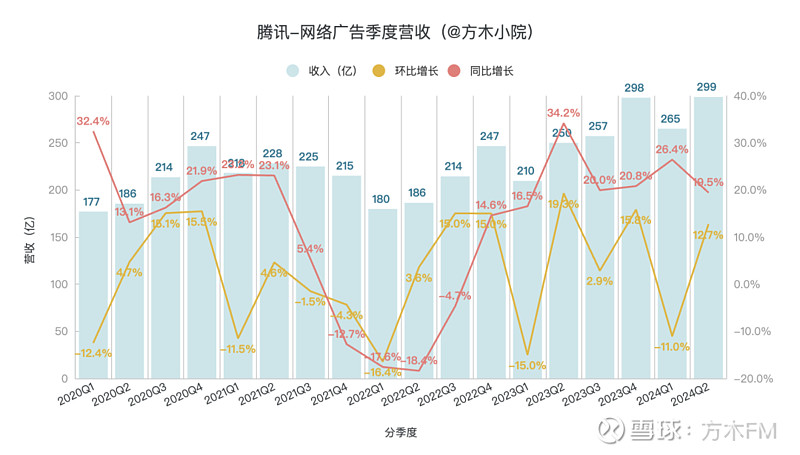

上半年整体,营收564亿,同比+22.6%(见下图):

上半年首次突破500亿,逼近600亿,连续两年同比增长20%以上。

二季度单季,营收299亿,同比+19.5%(见下图):

二季度营收同比增速,相比一季度,有所放缓,基数不同是原因之一。

不过单季299亿的营收,创单季营收历史新高!

网络广告业营收的增长来源,从内部看:

①广告技术平台继续升级,能针对用户提供更精准的广告推荐,进一步提升点击率和转化率。

根据业绩会上的披露,在广告推荐方面,如果能够实际提高10%的转化率,那就是一个相当温和的改进,对应的收入实际上会增长很多。

②视频号的广告收入同比增长超过80%,这得益于短视频参与度的上升,以及对直播推广的需求。

③腾讯视频的广告收入同比增长超过30%,尽管整体市场品牌广告支出疲软,但《庆余年2》和《玫瑰的故事》吸引了赞助支出。

但是,根据业绩会上的披露,在上半年腾讯并没有释放增量库存(尤其是视频号),仅仅通过用户时长的增加、技术升级提升点击率/转化率,以及实现更多的闭环广告,就带来了这样的增长。

按照这个说法,如果接下来释放更多的库存,特别是在视频号方面,那广告业务的营收还会有更大的增长。

从外部看:

①大多数类别(特别是游戏、电商和教育)广告支出增加,推动广告收入增长。

②但由于部分互联网服务公司的广告预算缩减,导致移动广告联盟的收入同比下降,这抵消了上述增量中的部分。

这与今年一季度的情况,有所不同(见下图):

③宏观经济和消费大环境,对广告、ECPM定价以及我们的品牌广告构成了逆风。

二季度广告营收环比增长环比12.7%,主要由于春节假期后广告活动出现季节性增长。

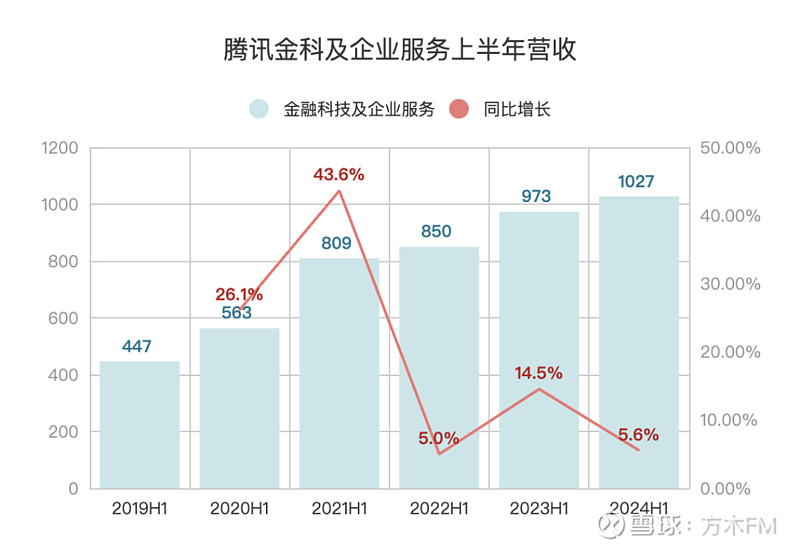

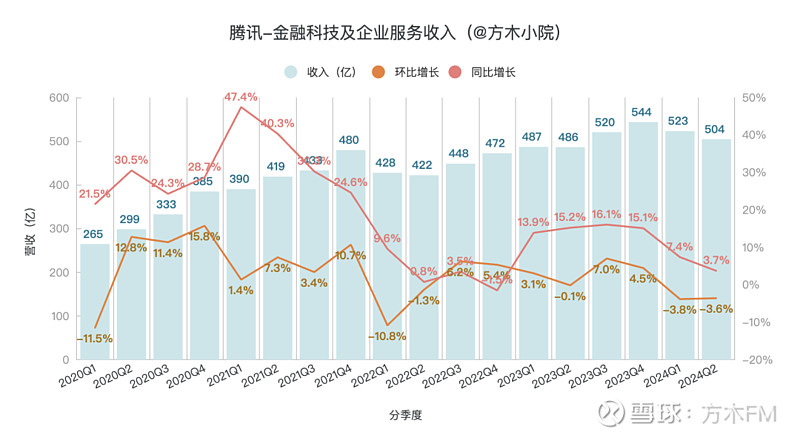

金融科技及企业服务

上半年整体,营收1027亿,同比+5.6%(见下图):

上半年营收首次突破1000亿。

二季度单季,营收504亿,同比+3.7%(见下图):

连续4个季度,单季营收超过500亿。连续6个季度,单季营收同比正增长。

不过,今年一二季度的营收增速均不足10%,明显放缓,导致上半年整体增速也放缓。

其中,基数逐渐变大,也是原因之一。

分版块来看:

金融科技方面,收入增速放缓,至低个位数百分比。

其中,理财服务收入取得双位数百分比增长,主要由于用户数量和客户资产总额的增加,因为许多消费者在不确定时期选择储蓄而不是消费。

但是,受到整体消费环境的影响,虽然商业支付交易数量同比继续以健康的速度增长,但每笔支付交易的平均价值同比下降,从而进一步抑制了商业支付收入增长,增速进一步放缓。

此外,由于风险管控措施的提升,也就是腾讯主动控制借出的金额,这使得消费贷服务收入下降。

金融科技服务收入的放缓,也导致金科及企业服务整体在二季度的营收,环比下降3.6%。

企业与云服务,实现十几个点的增长率。

受益于两方面:

一是,云服务业务收入增长(包括企业微信商业化提升)。

二是,视频号电子商务交易量上升,带动产生的商家技术服务费用增加。

总结一下,今年上半年,为腾讯营收增长带来贡献的主要是以下几点:

①游戏业务二季度明显恢复增长,并且创造的流水更是显著高于营收,不仅为上半年的营收增长作出贡献,同时也为接下来几个季度和下半年整体做好铺垫。

游戏业务,尤其是本土游戏,虽然上半年整体同比增速看着不高,分别只有+4.1%和+3.3%,但一方面,去年同期基数相对较高。

另一方面,两大王牌游戏的流水恢复增长,以及爆款游戏《DNF 手游》都是二季度才开始产生贡献的。

因此,方木认为,游戏业务和本土游戏下半年的营收增速会有更明显的提升,拍脑袋预估的话,下半年同比增长15%以上。

②视频号的增长,一是叠加广告技术平台的升级,让广告业务的营收继续保持高增长;二是随着视频号电商GMV的持续增加,带动商家技术服务费的增长,叠加企业微信商业化提升,共同促进企业与云服务的营收增长。

③小游戏的增长,带来小游戏平台服务费的增加,驱动社交网络业务营收的增长。

上述这几个营收增长的驱动因素,我认为是可持续的,并不是短暂的贡献!

与此同时,拖累上半年的营收增速的,包括以下几方面:

①低毛利业务缩减,比如音乐直播及游戏直播服务等,这部分营收持续下滑,抵消了其他业务产生的营收增量中的一部分。

②风险管控措施升级,导致消费贷收入下降。

③受到整体经济和消费大环境的影响,一方面,诸如互联网行业的客户在缩减广告预算;另一方面,消费支出减少,导致商业支付增速放缓。

拖后腿的这几点中,我认为,前两点只是短期影响。低毛利业务缩减这事,等缩减到一定程度,影响就不大了。

而消费贷风险管控措施升级,这是好事,虽然短期会影响收入,但从长期来看,为将来扩大规模,做好合规等准备。而且关于消费贷这块业务,腾讯已经开始扩大自营消费贷产品的灰度测试范围,详见《方木实盘周记2024年7月20日》。

至于整体经济和消费大环境的影响,短期来看,风险犹在,不确定性很大,但从长期看,我个人依然认为会向好。

综上,方木认为,腾讯未来几年的营收增速依旧不会太高,大概还是会在8%上下吧。

尽管营收方面增速依旧缓慢,但小企鹅赚取真金白银的能力却大幅增强。

04 净利增速>毛利增速>营收增速

要知道,自2022年4季度开始,腾讯已经连续7个季度保持这样的增长趋势(见下图):

此前说过,这种增长趋势,主要得益于腾讯的战略调整,即:

转向高质量增长模式,去肥增瘦!

包括两方面:

一是,缩减甚至放弃一些低毛利率的业务,减少低毛利率收入来源(那些个只赚营收、听不见钢镚儿响的业务)对各类资源的占用,转移到高利润的业务上,让高质量(高毛利率)收入来源得以迅速增长,这就是所谓”积极的转变收入结构”。

二是,通过“降本增效”、“应用人工智能与大模型”等提升人力和资金使用效率等。

通过这样的增长战略,腾讯已经无需依赖更大规模粗放式的营收,而只是通过相对稳健的收入增长,就能实现更高的毛利润和净利润增速,而且是显著高于营收增速!

我们来详细看看今年上半年的表现。

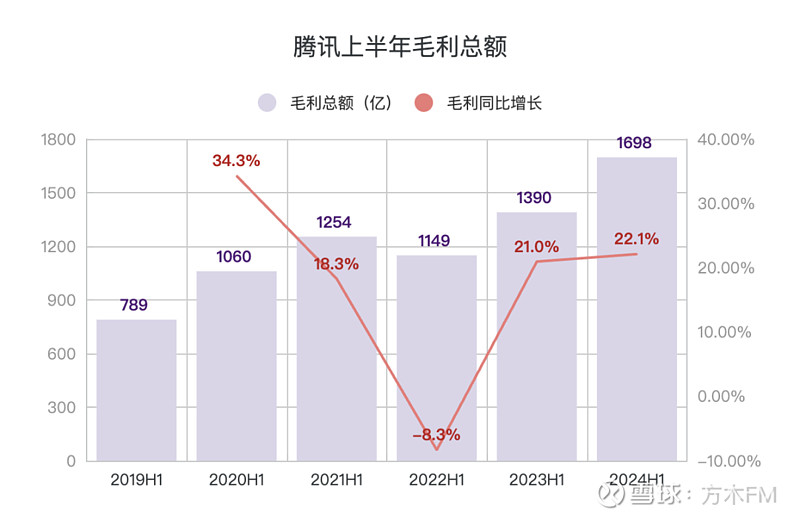

05 毛利润,如何实现增长的?

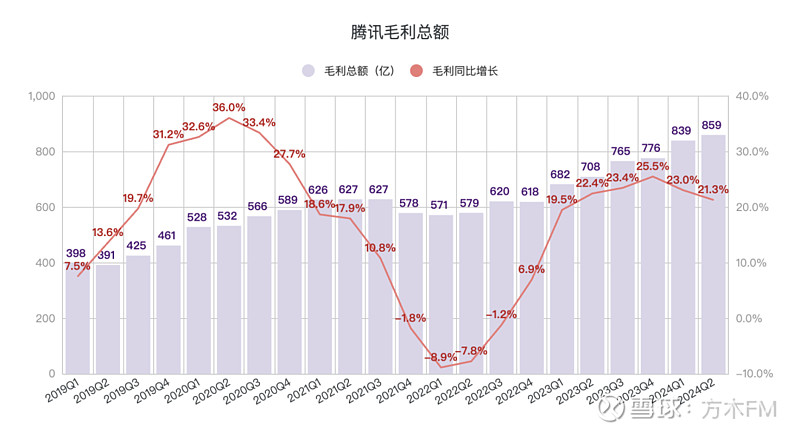

上半年1698亿,同比增长22.1%(见下图):

连续两年同比增长20%以上,且已经是2019年同期的2倍以上。

分季度看,二季度859亿,同比增长21.3%(见下图):

单季毛利总额继续创新高,连续7个季度同比增长,连续5个季度同比增速超过20%。

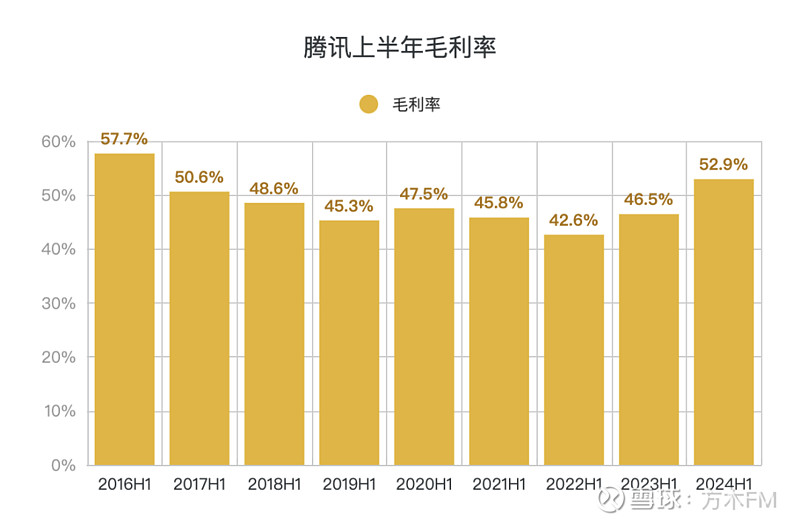

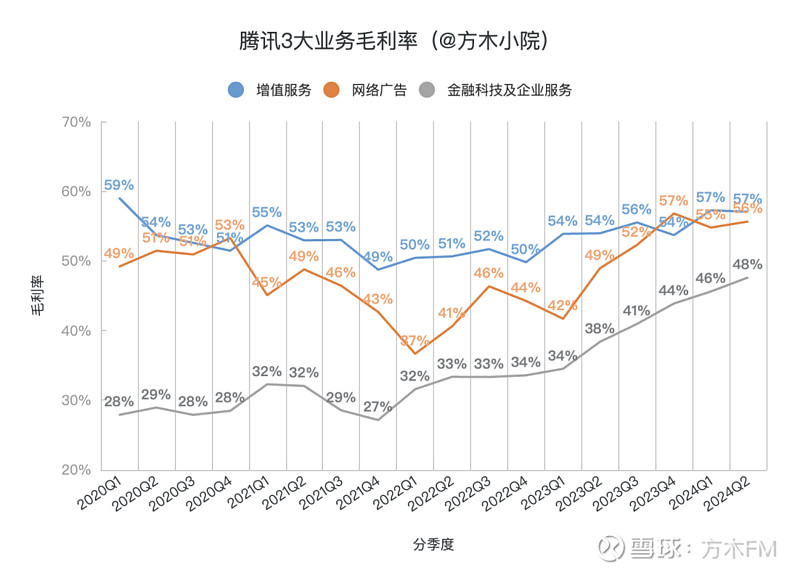

同时,上半年毛利率,自2017年上半年以后,再次回到50%以上(见下图):

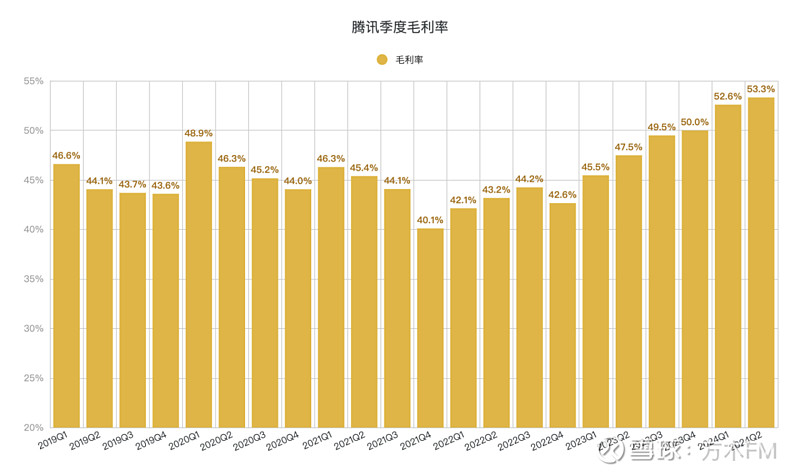

单季毛利率(见下图):

在今年一季度突破50%的基础上,二季度继续提升至53.3%,这是自2017年一季度以来的新高。

整体来看,毛利润以及毛利率的持续提升,主要得益于:

一是,营业成本,自2023年四季度以来,连续6个季度环比下降(见下图):

自2023年四季度以来,连续3个季度同比下降。

今年二季度单季752亿的营业成本,也是近三年单季最低。

营业成本的下降,主要由于长视频内容成本及直播收入分成成本减少,以及云项目部署成本优化。

二是,云业务的成本效益提升亦对毛利增长有所贡献。

腾讯大部分业务都已经上云,大量的成本已经在前期的云开发中投入。就像商场早建好了,建设成本已经支付了,后面开业赚来的钱几乎都是利润。

因此,云业务的成本效益提升,也将有助于各个业务板块的毛利润提升。

三是,高毛利率收入来源的快速增长,包括本土市场游戏收入、视频号广告收入、小游戏平台服务费及视频号商家技术服务费等,此外长视频业务及云服务业务的毛利也在增长。

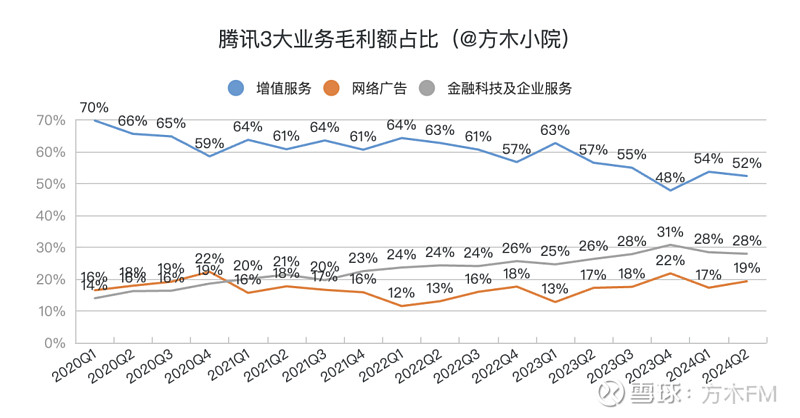

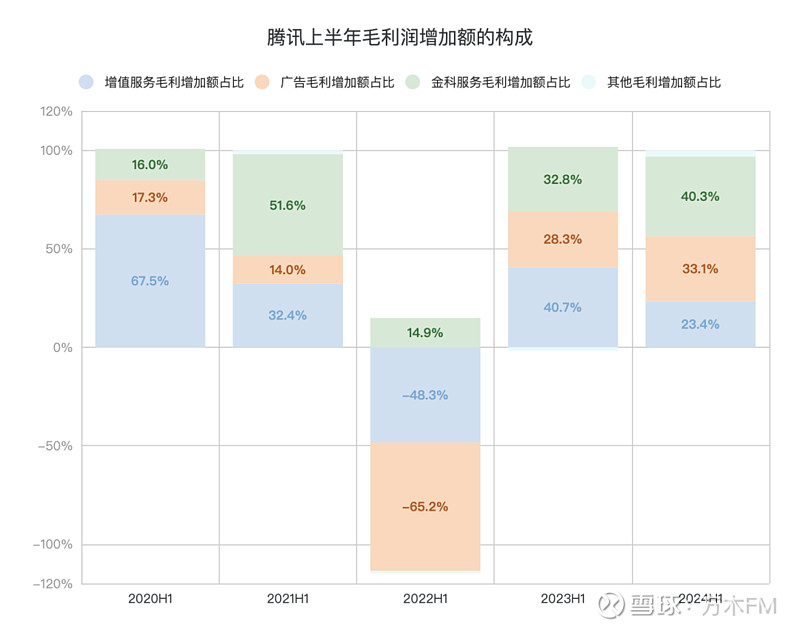

分业务看,三大业务的毛利额占比(见下图):

三大业务的毛利率情况(见下图):

再从半年视角,看看三大业务对毛利增加额的贡献(见下图):

我们发现,最近这两年(2023年和2024年),「金科及企业服务」、「广告业务」的毛利增加额,对腾讯整体毛利增加的贡献越来越大。

以2024年上半年为例,「金科及企业服务」、「广告业务」的毛利增加额占比,分别达到40%和33%,而「增值服务」的占比已经不到1/4。

接下来,就分别看看三大业务的毛利和毛利率,各自都是如何增长的。

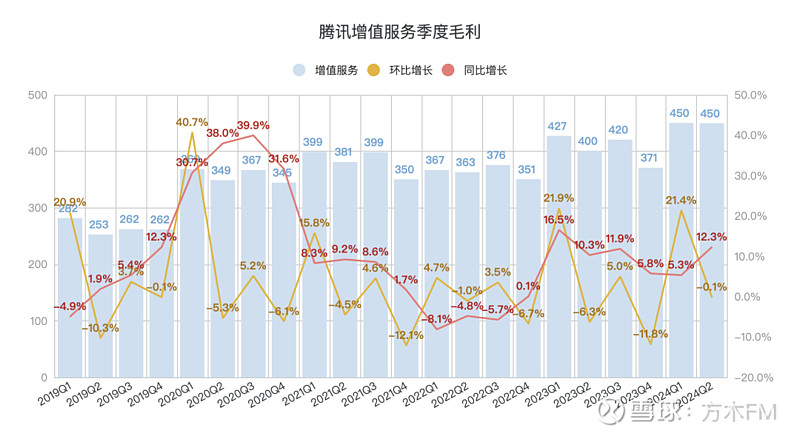

增值服务,依然是腾讯毛利润的大头,占比5成上下,呈现缓慢下降趋势。

二季度单季毛利450亿,同比+12.3%,环比-0.1%(见下图):

主要由「本土市场游戏收入」及「小游戏平台服务费」增加带来的增长。

毛利率由去年同期的54%,提升至57%,连续6个季度保持在54%以上。

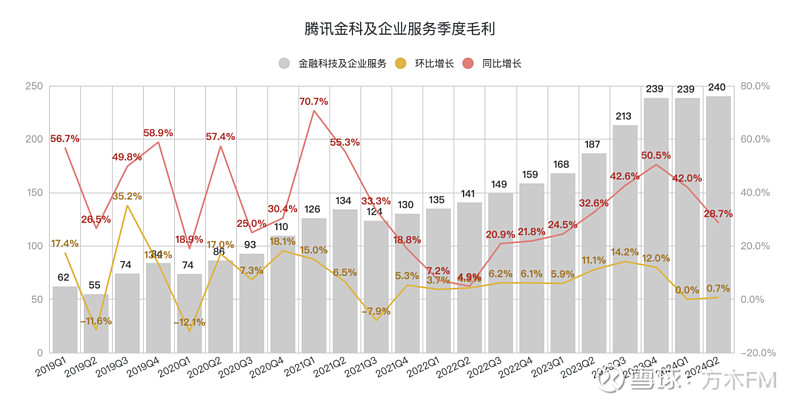

金科及企业服务,则是毛利润的第二大来源,占比近3成,呈缓慢上升趋势。

二季度单季毛利240亿,同比+28.7%,环比+0.7%(见下图):

得益于「理财服务」及「视频号商家技术服务费」的收入贡献增长,「企业微信等商业化」提升,以及「云服务业务的成本效益」提高,自2023年四季度开始,单季毛利连续3个季度保持在240亿上下,环比来看,增长有所停滞。

单季毛利率由去年同期的38%,提升至48%,连续4个季度保持在40%以上,呈快速提升趋势。

广告业务,毛利润占比不足2成,缓慢上升趋势。

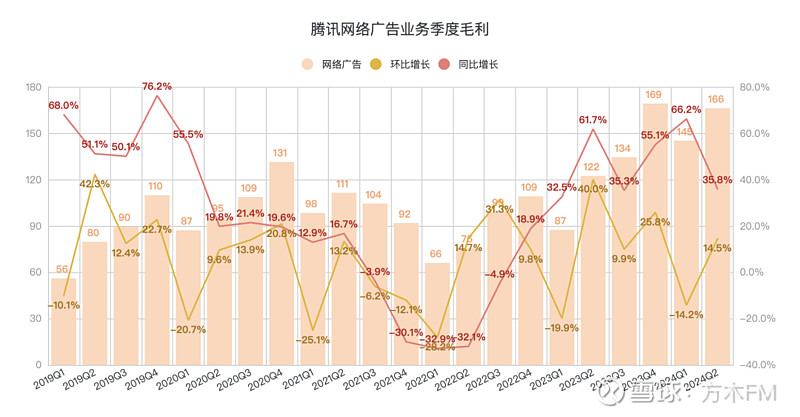

二季度单季毛利166亿,同比+35.8%,环比+14.5%(见下图):

得益于「视频号」及「长视频」收入的增长,广告业务的毛利,无论同比还是环比,依然保持高速增长,但占腾讯毛利总额的比重,仍然不到1/5。

单季毛利率由去年同期的49%,提升至56%,连续4个季度保持在50%以上。

通过以上分析,我们做个总结:

无论整体还是分业务,毛利增长与毛利率提升的驱动因素,可以归结为4大类:

第①类,视频号、小游戏平台、企业微信等服务商业化等,这几个都属于边际成本低、高毛利、增长空间巨大的业务,未来还会给毛利增长带来更大的贡献。

第②类,理财服务,边际成本低、毛利高,随着用户及资金规模的扩大而增长,相对来说,非常稳定。

上述这两类驱动因素,会体现在「增值业务」中的「社交网络业务」、「网络广告业务」、「金科及企业服务」的毛利增长上,而这几块业务恰恰又是近两年来,腾讯毛利增长的主要贡献者。

第③类,本土游戏恢复增长,依赖对两大王牌游戏以及常青游戏的运营,以及爆款游戏的出现。

如上文所说,今年下半年,本土游戏的营收同比增速会有明显提升,而毛利同比增速则会显著高于营收。

不过,在方木看来,从长期来看,存在不确定性,会导致增长不那么稳定。

当一个好游戏出现时,则会使游戏业务收入显著增长,但在没有好的创新型游戏推出时,游戏业务收入增长表现得较为平缓。

所以,游戏业务明年、后年以及未来的增速会是什么样,方木不是很确定。

因此,对游戏业务长期的增速预估,我会比较保守。

第④类,云业务的成本效益提升,这块随着业务规模的扩大,边际效益提升会持续提升。

接下来,看看:

06 净利润,如何实现高增长的?

具体来说,今年上半年「毛利润」同比增长22.1% ,而「(非国际)归母净利」则同比增长了53.5% ,所以:净利润同比增速高出一倍之多,如何做到的?

首先,毛利润之外,还有别的利润贡献者!

上半年,「毛利润」同比增加了307亿,「(非国际)归母净利」同比增加了375亿,多增加了68亿!

那么:在毛利润增加的307亿之外,多出来的68亿,从哪里来的?

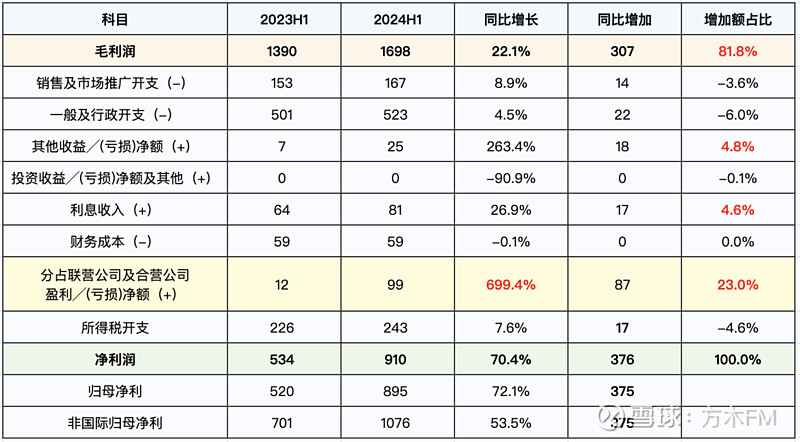

我们拆解一下2023年上半和2024年上半年,由「毛利润」到「净利润」的变化过程(见下图):

其中,对净利润增加375亿做出贡献的有4项,分别是:

毛利润,增加307亿,增加额占比81.8%;

分占联营公司及合营公司盈利/(亏损)净额,增加87亿,增加额占比23%;

利息收入,增加17亿,增加额占比4.8%;

其他收益/(亏损)净额,增加18亿,增加额占比4.8%。

毛利润自然是最主要的贡献者,至于毛利润如何实现增长的,上文已经说过。

而在「毛利润」之外的其他三项,合计贡献了122亿的利润增量,经过各项费用和所得税开支合计53亿的抵消,以及非国际的调整,最终(非国际)归母净利多增加了68亿左右。

①分占联营公司及合营公司盈利/(亏损)净额,(以下简称“联合营公司收入”),增加了87亿,仅次于「毛利润」的贡献。

其中,一季度同比增加21亿,二季度同比增加大约66亿,上半年累计同比增长近7倍!

那么,「联合营公司收入」如何实现增长的呢?

根据8月14日晚间,在2024年上半业绩电话会上,腾讯管理层的回答:

这得益于像PDD这样的联营公司的贡献,以及快手和Epic Games的影响。

随着联营公司利润份额在2023年第一季度开始回升,并在2023年后续季度加速导致的高基数,我们预计下半年的同比增长将降低到一个「较低水平」。

回顾一下,历年「联合营公司收入」的情况,波动很大(见下图):

所以,「联合营公司收入」的增长并不稳定,无法预期未来「联合营公司收入」能持续对利润产生稳定的贡献。

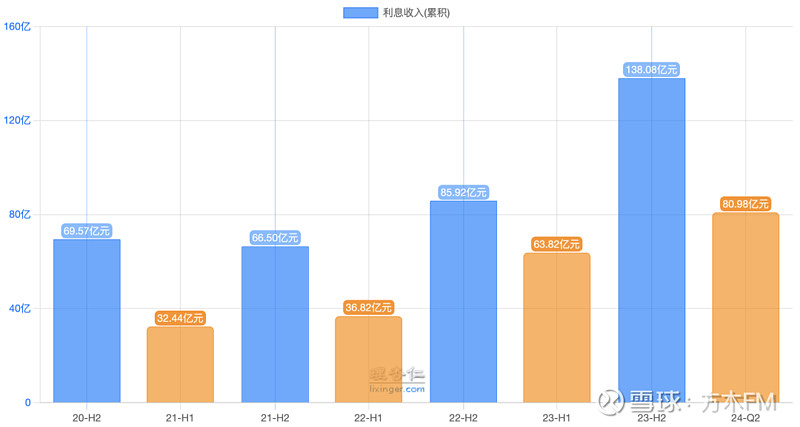

②利息收入,上半年同比增加了17亿(见下图):

从近几年来看,这部分收入还是很稳定的,主要由于现金储备的增加。

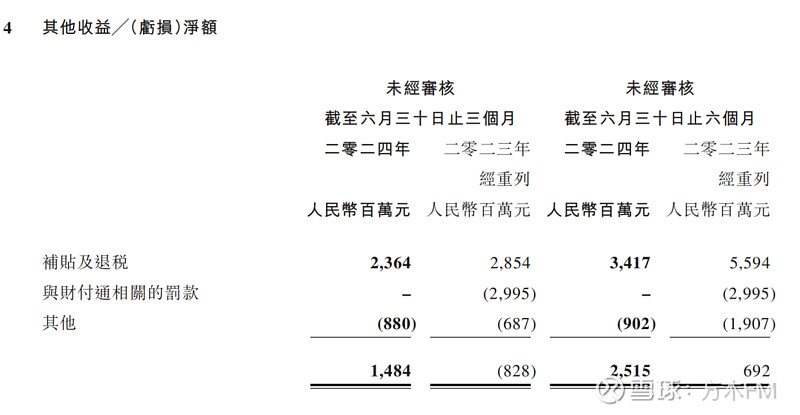

③其他收益/(亏损)净额,上半年同比增加了18亿。

查看2024年半年报第31页(见下图):

主要由三部分构成:「补贴及退税」、「与财付通相关的罚款」、「其他」。

其中,「补贴及退税」今年上半年是34亿,而上年同期是56亿,同比减少了22亿。

而「与财付通相关的罚款」是去年上半年产生的一次性支出,刨除这部分支出,上年同期的「其他收益/(亏损)净额」实际上应该是36亿左右,而今年上半年的净额是25亿,同比减少11亿。

这部分收入和增长看起来也并不是很稳定。

综上来看:

在净利润的贡献者当中,「毛利润」和「利息收入」的增长是相对稳定可预期的。

而「联合营公司收入」和「其他收益/(亏损)净额」对利润的增长贡献,就不是那么稳定可预期的了。

除了利润贡献者之外,还有利润抵消者,主要有4项:

①销售费用(销售及市场推广开支)

②管理费用(一般及行政开支)

③利息支出(财务成本)

④所得税开支

虽然这4项消耗了部分利润,但实际上,「(非国际)归母净利」的同比增速显著高于「毛利润」同比增速的第二个重要原因,正是:

今年上半年,「费用」与「所得税开支」同比增速,显著低于「毛利润」同比增速!

用公式表达就是:

if 支出增速 < 收入增速,then 结余增速 > 收入增速

举个简化版的例子:

去年收入1400,花出去700,结余700

今年收入1700,花出去780,结余920

收入同比增长:21%(1700/1400-1)

结余同比增长:31%(920/700-1)

接下来,我们具体看看,腾讯今年上半的「费用」与「所得税开支」情况。

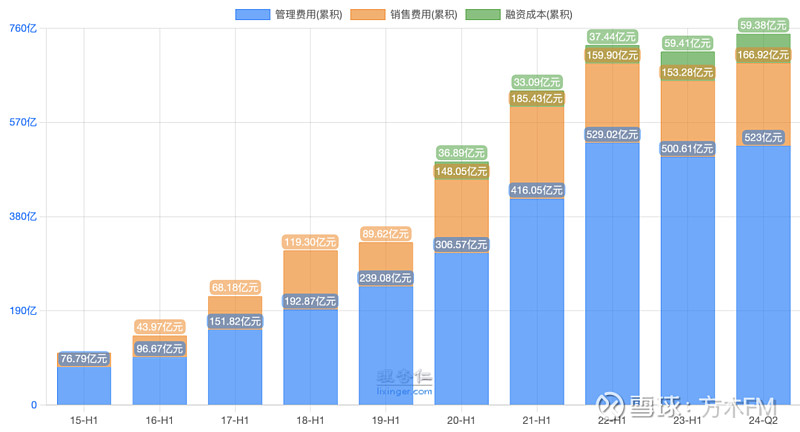

费用方面,从腾讯费用的构成看,管理费用是最大头,其次是销售费用(见下图):

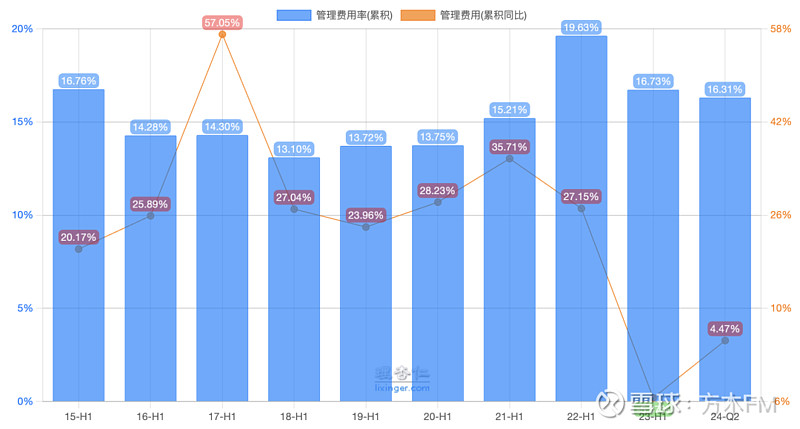

管理费用,上半年同比增长4.47%,管理费用率16.31%,比去年同期微降(见下图):

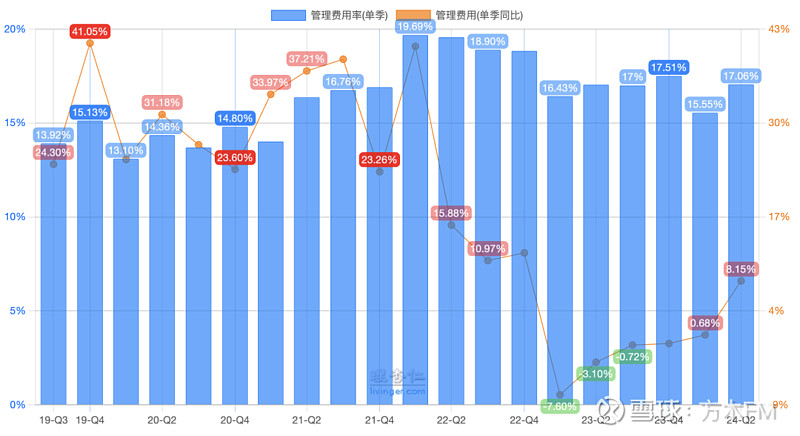

分季度看,二季度同比增长8.15%,管理费用率17.06%,与去年同期持平(见下图):

主要由于研发开支增加及雇员成本(包括绩效奖励)增加。

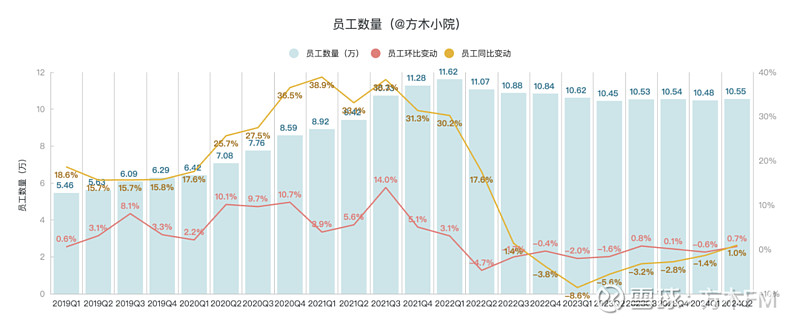

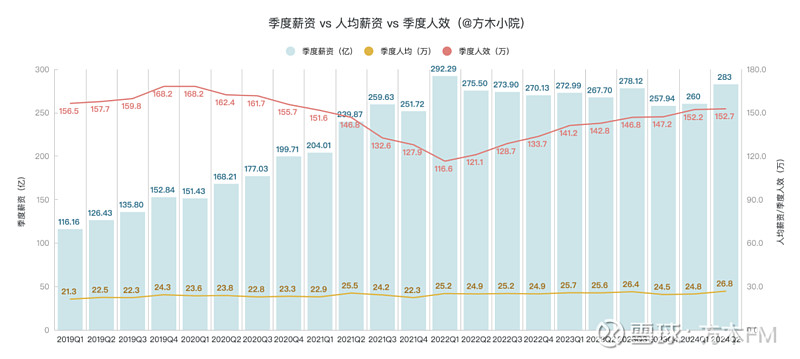

2024年二季度末的员工数量是10.55万人,环比一季度增加700余人(见下图):

二季度员工薪酬283亿,环比增长8.6%,同比增长5.6%。不过,员工人效依然提升,而且自2022二季度以来,连续9个季度环比提升(见下图):

在业绩会上,管理层披露:

2024年全年,预计研发费用将增长高个位数!

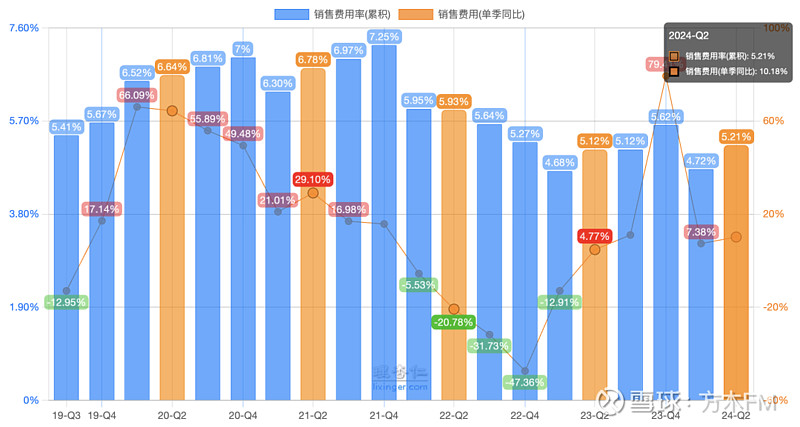

销售费用,分季度看,二季度同比增长10.18%,销售费用率5.21%(见下图):

主要是为了支持新内容发布而加大推广及广告力度,尤其是二季度,为本土及国际市场推广新游戏而增加了营销活动,导致二季度销售费用环比增长21%。

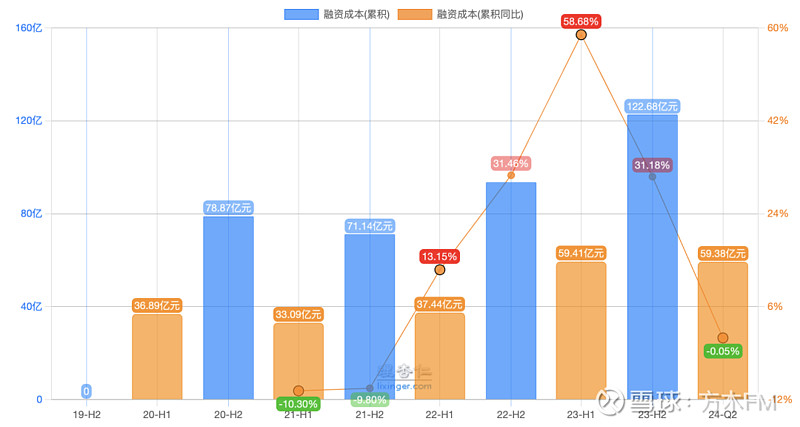

财务成本,上半年59.38亿,基本与去年同持平(见下图):

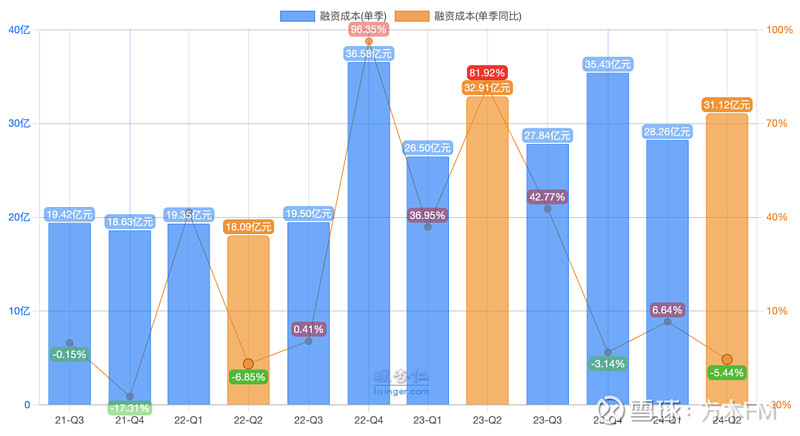

分季度看,二季度31亿,同比下降5.44%(见下图):

主要是由于债务规模下降。

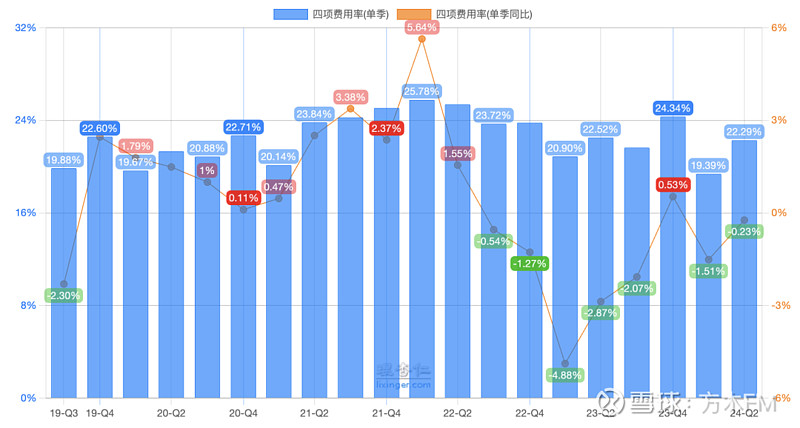

上述几项费用的组合表现,带来的是二季度四项费用率合计22.29%,比去年同期微降,环比一季度有所上升(见下图):

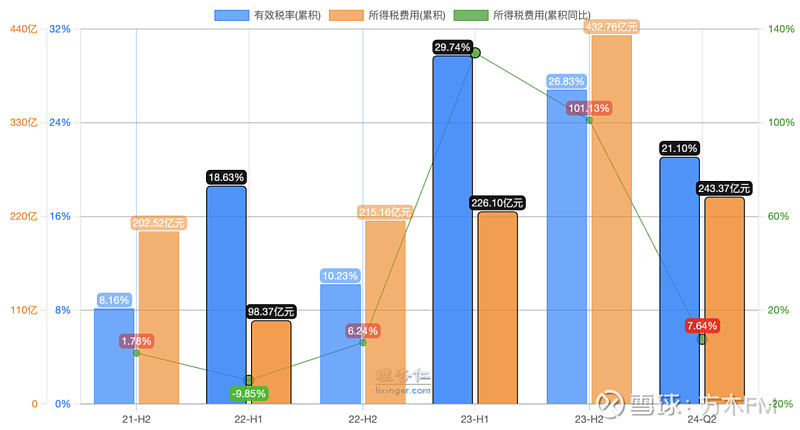

所得税开支,上半年243.37亿,同比增长7.64%(见下图):

但上半年所得税率,从去年同期的29.74%下降至21.1%。

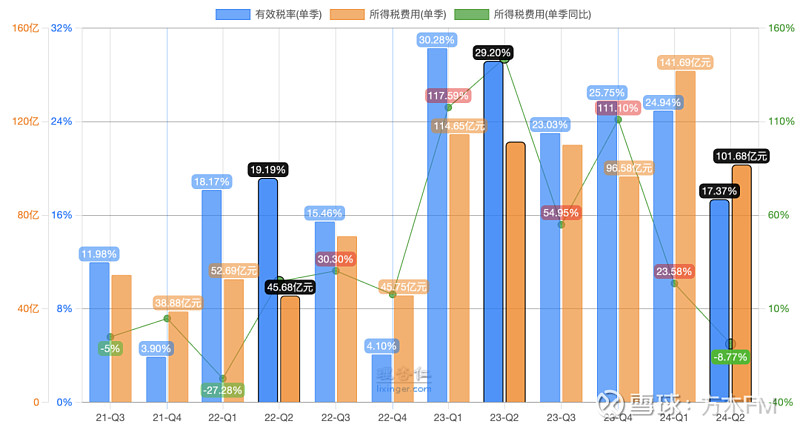

分季度看,二季度单季101.68亿,同比下降9%(见下图):

同时,所得税率从去年二季度29.2%下降至今年同期的17.37%。

根据财报中所说,所得税费用减少,主要由于海外附属公司的递延所得税调整,导致去年同期的缴税基数较高,而今年交税基数较低。

在业绩说明会上,管理层还透露,腾讯去年全年的实际税率是22%,预计2024年的实际税率将在18%到20%的范围内。

因此,预计下半年所得税率还会有所下降。

以上,就是对腾讯上半年的营收、毛利、归母净利增长的剖析了。

在高质量增长战略下,腾讯上半年以7%的营收增速,获得54%的归母净利(非国际)增长。

其实,7%的营收增长,看似很慢,但是不要小瞧这一个位数的增速。

你要知道,腾讯已经不仅仅是一只小企鹅了,更是一头大象。

半年7%的营收增长,对应营收增加额是214亿,这是什么概念?

做个对比吧,2023年全年,茅台系列酒营收206亿!

怎么样,还认为这7%的增速太少了吗?

关键是,这7%的营收增长对应的214亿增加额,却产生了307亿的毛利增加额,这种营收增长才是真正地在增加企业内在价值、做大蛋糕,才能真正地让股东分到更多的蛋糕。

07 业绩预测与估值调整

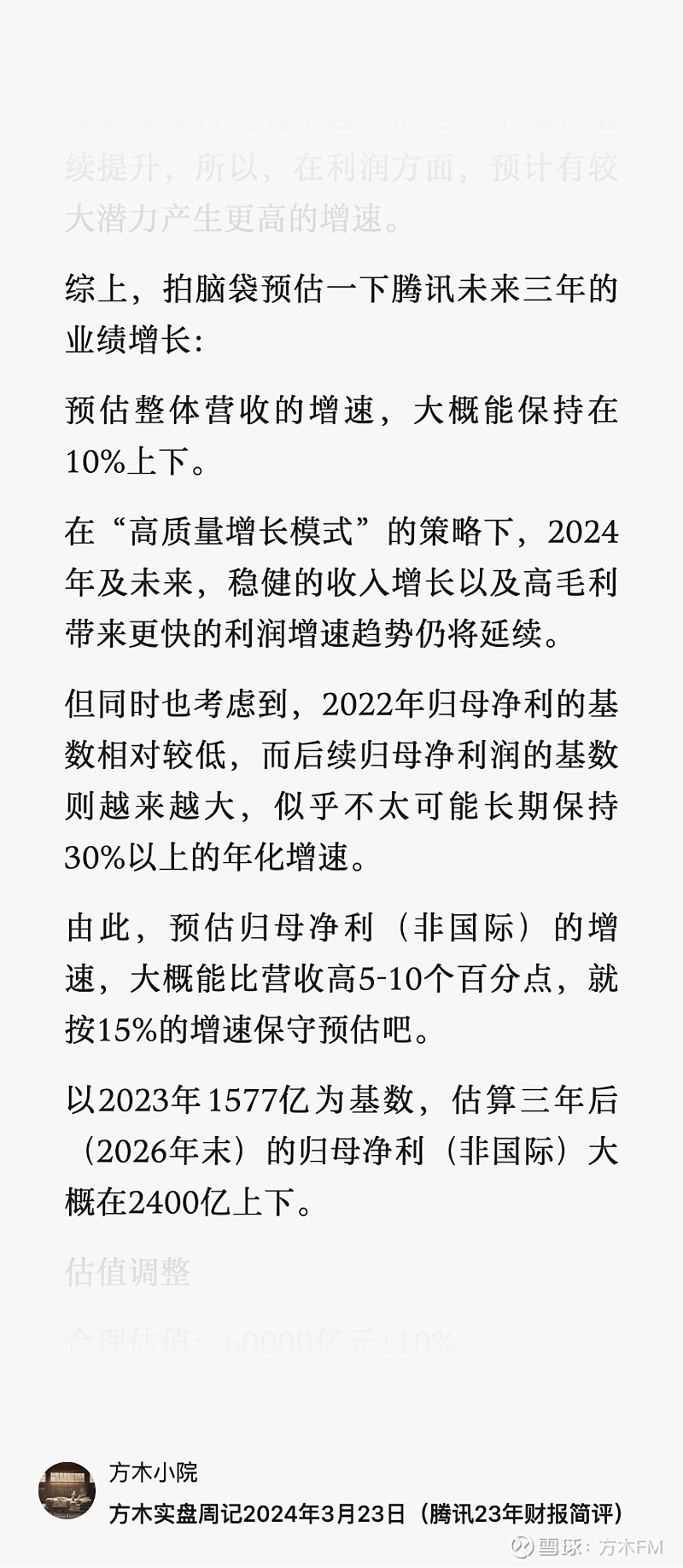

在《腾讯2023年财报简评》的时候,对腾讯未来的(非国际)归母净利润增速,方木是按年化15% 来预估的(见下图):

以此估算,2024年的(非国际)归母净利润预估为1814亿左右,2026年达到2400亿。

2024年:1577亿x1.15 ≈ 1814亿

2026年:1577亿x1.15^3 ≈ 2400亿

而目前的实际情况是,上半年的(非国际)归母净利润已经达到1076亿,全年1800多亿的预估,肯定是打不住了。

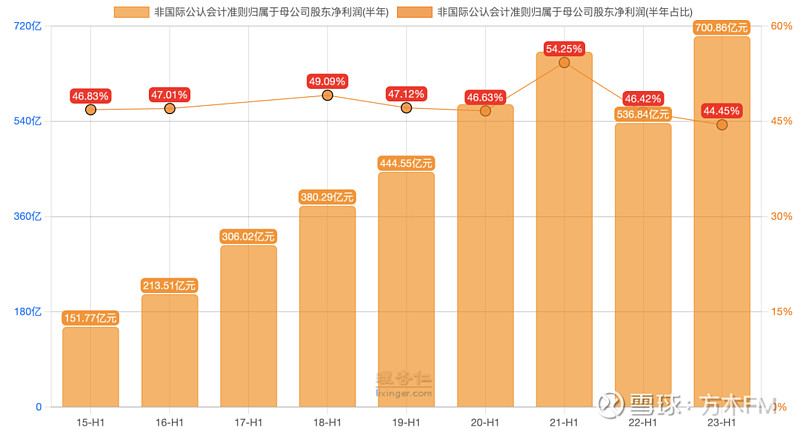

回顾历年上半年(非国际)归母净利润占全年的比例,除了2021年,其余年份大概在在47±2%这个范围(见下图):

保守起见,我按今年上半年占比49%这个比例推算,则2024年全年的(非国际)归母净利润大约:2200亿±5%

以2200亿作为中枢,相比2023年的1577亿,同比增长40%。

其中,2024年下半年大概1124亿,相比2023年下半年的876亿,同比增长28%,同比增加248亿。

结合以上对营收、毛利以及净利增长的分析,大致粗略地看,方木认为,今年应该能实现这个“2200亿±5%”的利润规模。

至于对2026年(非国际)归母净利润的预估:

首先,对于营收的增速,如上文所写,我预估会在8%上下。

然后,根据业绩说明会上,管理层的说法:

我们认为向更高利润率收入流的结构转变是一个将持续多年的现象,因此我们认为我们的毛利将继续以比收入更快的速度增长,但可能是1.5倍的乘数,而不是2倍的乘数。

按此说法,预计毛利润未来的增速大概在12%左右(8% x 1.5)。

方木在上文分析过,在归母净利润的增长中,毛利额的增加是占比最高、也是最稳定的贡献者。

所以,我对2025年及以后的(非国际)归母净利润的增速,按年化12% 来预估。

如果其他利润贡献者、以及费用和所得税增速相对较慢等产生了额外的利润增量,就全当安全边际了。

按年化12% 估算,2026年(非国际)归母净利润大约为2760亿:

2200亿 x 1.12^2 ≈ 2760亿

则估值和买卖点调整如下:

①合理估值:6.9万亿

2760亿 x 25倍PE ≈ 69000亿 ± 10%

②理想买点:< 3.45万亿

③一年内卖点:> 7.8万亿

1577亿 x 50PE ≈ 7.8万亿。

也就是说,对一年内卖点,方木暂不做调整,原因已经在《方木实盘周记2024年3月30日(腾讯估值思考)》里写过,回看即可。

对腾讯2024年上半年业绩的“简析”,就先写这些。

不知不觉,居然已经码了1万多字?

原本觉着就是一份半年报而已,内容比较少,而且此前对腾讯的财报也都分析过很多次,这一次写起来应该比较简单,不需要很大篇幅。

可实际情况却是,越写越多、越写越多。。。收不住?

其实,每一次对腾讯季报、中报、年报的梳理和分析,对方木个人而言,总能学到很多新的有关腾讯的知识,每一次财报分析,都对腾讯生意的认知往往都会加深了一层。于是,对腾讯财报里的内容,就会产生与此前不同的解读视角和理解思路。

我想,这就是越写越多的原因吧。

好了,打住打住。。。本文就写到这里,感谢朋友们的耐心阅读。