来源:雪球App,作者: 谈投资品价值,(https://xueqiu.com/1893700216/301176884)

一、引言

在当前复杂多变的金融市场中,投资者一直在寻找具有稳定收益和较低风险的投资标的。中证 A50ETF(021359)作为一款备受关注的交易型开放式指数证券投资基金,其投资价值、与其他宽基指数的对比优势以及近几年的业绩表现成为投资者关注的焦点。本文将对中证 A50ETF(021359)进行全面测评,为投资者提供有价值的参考。

二、中证 A50ETF 的投资价值

1. 大市值属性与流动性优势

中证 A50ETF 的成分股主要是市值超过 1000 亿的大市值股票,具有较高的流动性,为投资者提供了较好的交易便利性和较低的交易成本。

2. 行业均衡,汇聚传统及新兴龙头

成分股覆盖了 25 个中信一级行业,行业分布较为均衡,避免了对某些板块的超配。同时,汇聚了传统行业和新兴行业的龙头企业,如食品饮料、电力设备及新能源、医药、非银金融等行业的龙头公司。

3. 引入 ESG 可持续投资理念

在编制过程中引入了 ESG(环境、社会和治理)评价标准,剔除了 ESG 得分 C 及以下较低的企业,引导资金流向具有良好社会责任和可持续发展潜力的企业。

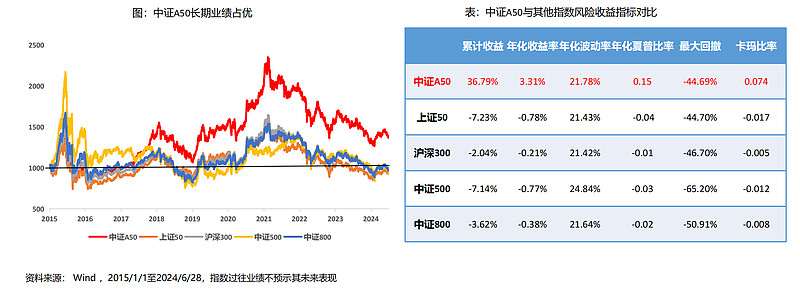

4. 成分股盈利性强,性价比高

成分股中,有超过一半的公司 ROE(净资产收益率)位于行业前 20%,净利润同比增长率中位数接近上证 50 的 5 倍,显示出较强的盈利能力。同时,从风险调整后的收益指标来看,中证 A50ETF 的夏普比率、卡玛比率等处于领先地位,同等风险下收益更高,呈现较高收益、较低回撤的特点,投资性价比凸显。

5. 成分股具备互联互通机制

成分股均为互联互通标的,国际投资者可以通过沪深港通机制轻松投资这些股票,增强了指数的国际化程度和全球吸引力。

6. 自由流通市值选股标准

选股时考虑了自由流通市值,排除了控股股东和战略投资者持有的非流通股,确保了指数成分股的真实流通性和市场定价的有效性。

三、与市面上其他宽基指数对比优势

1. 与上证 50 对比

收益率领先:从历史表现来看,中证 A50ETF 长期收益稳定,基日以来累计涨幅 36.79%,显著跑赢上证 50(累计收益为 -7.23%)。

风险调整后收益指标领先:夏普比率、卡玛比率等风险调整后的收益指标也都处于领先地位,同等风险下收益更高,呈现较高收益、较低回撤的特点。

行业覆盖更广且均衡:上证 50 天然缺乏深圳市场股票,且在食品饮料(18%)、银行(19.88%)和非银行金融(11.12%)占比过重(合计约 50%)。中证 A50ETF 不仅具有最广的行业覆盖度(25 个中信一级行业),而且行业均衡度最佳,最大不超过 13%。

2. 与富时中国 A50 对比

收益率领先:富时中国 A50 累计收益为 4.87%,中证 A50ETF 累计收益 36.79%,大幅领先。

风险调整后收益指标领先:中证 A50ETF 的夏普比率、卡玛比率等风险调整后的收益指标也都处于领先地位。

规模优势:富时中国 A50 规模过小,机构无法参与。中证 A50ETF 规模较大,具有更好的流动性和市场影响力。

3. 与 MSCI A50 对比

收益率领先:MSCI A50 累计收益为 30.06%,中证 A50ETF 累计收益 36.79%,领先优势明显。

风险调整后收益指标领先:同等风险下,中证 A50ETF 收益更高,呈现较高收益、较低回撤的特点。

行业覆盖更广且均衡:MSCI A50 在银行(14.36%)占比过重,覆盖度仅有 22 个中信一级行业。中证 A50ETF 行业覆盖更广泛,均衡度更佳。

4. 与沪深 300 对比

收益率领先:从中证 A50 指数基日至 24 年 6 月底,中证 A50ETF 相比沪深 300 的超额收益较为明显,累计超越沪深 300 达 40.47%。

行业配置更优:相比沪深 300,中证 A50ETF 主要降低了银行的权重,提升了电力设备及新能源与医药的占比,能有效规避银行未来基本面恶化的风险。

调入成分股表现更好:在 2015 年以来 18 次调仓中,沪深 300 新调入的成分股后半年平均收益率有 16 次(89%)跑输沪深 300 指数,累计负超额达 100%。而中证 A50ETF 新调入的成分股后半年平均收益率有 9 次(50%)跑输中证 A50 指数,累计负超额仅为 17.8%,显著低于沪深 300。

四、近几年业绩表现

从历史表现上来看,中证 A50 长期收益稳定。从累计收益和年化指标看,中证 A50 指数不仅收益率领先其他宽基指数,夏普比率、卡玛比率等风险调整后的收益指标也都处于领先的地位,同等风险下收益更高,呈现较高收益、较低回撤的特点。

具体来看,分年度超越其他指数的情况如下:

超越上证 50 最多的年份是 2017 年和 2019 - 2020 年,说明在白马股、核心资产估值提升的行情下,中证 A50 具有显著优势。

超越富时中国 A50 最多的年份在 2015 年,说明在小盘占优的背景下,中证 A50 的回撤控制能力强于富时中国 A50。

超越 MSCI A50 最多的年份在 2019 年,说明在熊转牛行情,大盘风格启动的第一阶段,中证 A50 的弹性更优,有望获得更多的第一桶金。

五、结论

中证 A50ETF(021359)具有较高的投资价值。与市面上其他宽基指数相比,中证 A50ETF 在收益率、风险调整后收益指标、行业覆盖度和均衡度、规模等方面具有明显优势。近几年的业绩表现也较为出色,长期收益稳定,在不同市场行情下均有较好的表现。投资者可以根据自身的风险承受能力和投资目标,合理配置中证 A50ETF,以实现资产的长期增值。