来源:雪球App,作者: 二马由之,(https://xueqiu.com/3081204011/301019108)

二马在这个系列文章的第一篇通过一个反例说明,芒格的观点并不具备普遍适用性。我曾经广发英雄帖,邀请信奉芒格这个观点的人来证明芒格理论的正确性。总体效果很差。有部分回复接近真相,但是不够完整、不够系统。

今天我们在这一篇里面讲述,芒格的观点在什么情况下是正确的。

我们看一个例子。

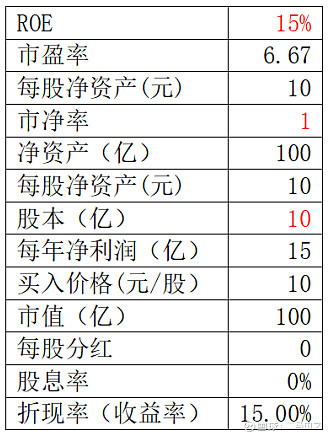

有公司B,其Roe 为15%,净资产100亿,市净率1倍。每年盈利15亿。这是一个重资产企业,不分红。利润存留,公司可以以15%的复合增长率增长30年,且30年后,投资者还可以以1PB 卖出这个公司。

按照以上模型,这个30年后,净资产变成6600亿。投资者持有这个公司的复合收益率是15%。

这就是芒格这个理论下的典型模型。

这个模型的主要限定条件是什么呢?

1PB买入,1PB卖出,而且公司长期高速增长。这里我将长期限定为30年,为什么我限定为30年呢?考虑巴芒的伯克希尔平均持股时间也没有超过30年,我认为30年已足够代表长期。

另外,找个一个30年可以平均增速15%的公司,其难度不亚于骑着自行车上月球。

当然,我知道巴芒爱好者喜欢做开卷考试,他们会从已经上市几十年的公司中找那个符合条件的。说某某公司符合条件,例如贵州茅台。我没有去验证茅台是否真的符合条件。

即使茅台符合条件,那么你如何有能力在20多年前茅台上市时慧眼识猪。而不是今天看着答案说应该如何如何。

另外,很多购买茅台,长期持有茅台赚钱的人,会不会仅仅是时代的幸运儿,仅仅是享受了中国过去40年经济腾飞的红利。正如20年之前,只要买房就是对的。

展望未来,你如何找到一个还可以以15% 增速增长30年的公司,哪怕20年也行。

大家可以扪心自问,你可以吗?

第二大挑战来自买卖估值。作为一个普通投资者,如果你可以发现某公司未来成长性很好。但是这个公司超级便宜,只有1PB。是不是有点像自己中了一个5000万大奖。这需要祖上18代乐善好施才能给子孙留有这个荫德。

这个时候,有人说了,不需要1PB买入,2PB买入,最终1PB卖出也行。这种情况下,也有12.4%的年复合收益率。这个模型下,同样收益不菲。因此芒格的话,还是很有有道理的。只要你买的不贵,收益是接近roe的。

问题是谁告诉你,一个以15%增速增长30年的公司,2pb代表了不贵。2PB同样是超级便宜。如果是10PB买入呢。这个时候年复合收益率就只有6.5%了。

但是以10PB 买入一个年复合增速15%,且持续30年的公司,这个行为存在着巨大的风险。如果他只能维持15%的增速5年呢。

我们接着说卖出的风险。

一个30年不分红的公司你敢买吗?你有什么信心在这个公司在他增长的末期给于1pb的估值。市场又如何有信心给1pb的估值。这种公司像不像一个庞氏骗局。只融资,从不回馈股东,正经投资者谁会买他。

以1PB的价格卖出公司隐含了一个极其错误的认知。这个认知错误在巴芒学徒中普遍存在。即,他们把自己幻想成公司的大股东,认为公司的净资产都是属于自己的。自己可以以净资产的价格卖出公司股票。

芒格可以这么想,因为他是大股东。我们小散户不能这么想。除了分红,净资产和我们一毛钱关系都没有。

如果净资产真的属于你,那么在A股最佳的投资策略就是买那些破净的银行股,普遍高roe(10%,甚至15%以上),市净率只有0.5PB。

写到这里,还有人不认为,芒格的观点只有在一种极其苛刻的情况下才能成立吗?

不过,也似乎有一个例外,这个例外就是伯克希尔。这个公司不分红(少量回购近似分红),PB还大于1。买伯克希尔的投资者有可能可以做到以接近的PB买入及卖出伯克希尔股票。

这里面的原因是伯克希尔的小微股东可以认为公司的净资产都是属于他们的。这需要与众不同的股东文化。

而中国巴菲特们在读芒格语录时,是否意识到了芒格语录背后隐含的股东文化要求。

未完待续。。。

努力码字8小时,求吃瓜群众狠狠的打赏。