来源:雪球App,作者: 四夕公子,(https://xueqiu.com/6005226015/300892542)

3年了,中国一直债牛股熊。

因为小破A一直让人失望,所以很多钱都投到了债市,大家求稳。

任何资产价格都是,越买,价格越高,交易越拥挤。

对于债券这类资产,因为到期还本付息是固定的,如果价格被买高了,那么相应的收益率就会下来。

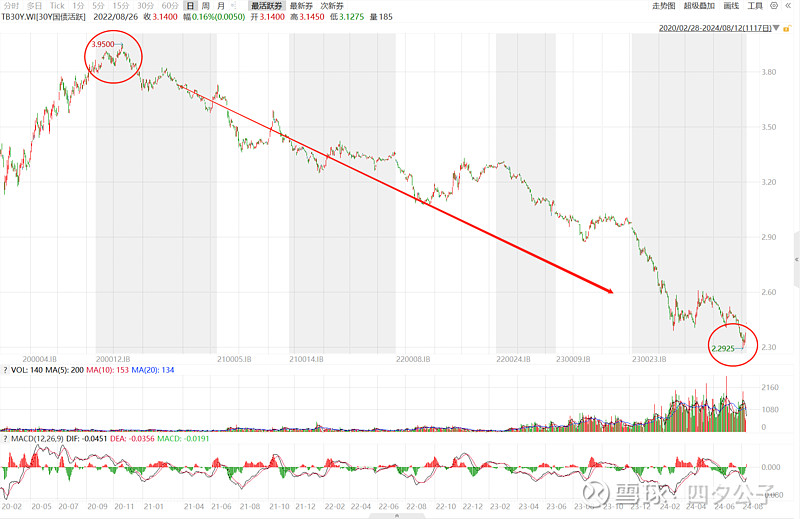

长债指标,30年期国债收益率,从20年11月的3.95%跌到8月5日最低2.29%,跌幅高达72%。

而美债收益率,因为之前美联储的快速加息,一直处于4%+的水平,从而导致中美利差拉大。

后果就是虹吸效应下,我们的资金外流,对国内资本市场再不利。

一类资产如果走出趋势行情,往往带着很大势能。如果调控,往往需要大力度。

——7月1日,中国人民银行官网发布消息,决定于近期面向部分公开市场业务一级交易商开展国债借入操作。

此消息公布后迅速刷屏,同时也引起了债市一波不小的回调。

——8月5日,央行指导大行卖债,自周一到周四大行每日净卖出中长久期利率债均在200亿以上。

——8月8日,交易商协会查处部分中小金融机构国债交易违规行为,同天监管部门限制新债基买2年以上债券。

——8月9日,央行发布二季度货币政策执行报告,称在公开市场操作中逐步增加国债买卖、对金融机构债券的风险敞口开展压力测试防范利率风险。

这几个事件一出,债市又有了一波更大回调。

为了方便直观看到跌多了,直接对比了30年,10年,2年国债期货跌幅,几天时间长债回撤2%,真不算少了。

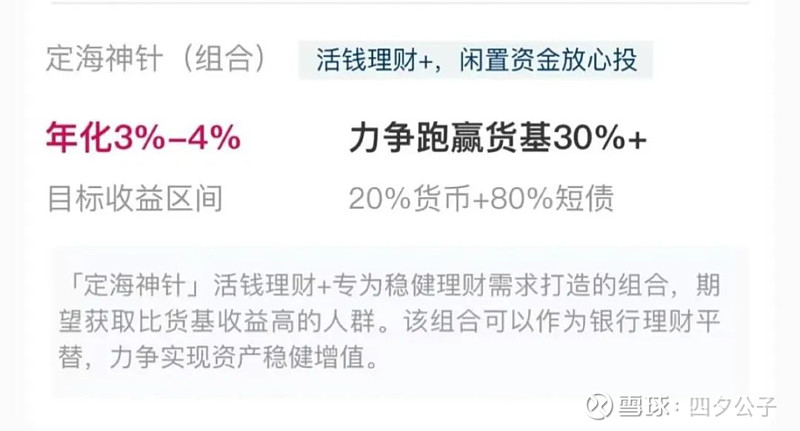

如果没记错,定海神针团队也是很及时作出反应,8月6日发了调仓车,降低了久期。

一直在说,长债换短债,降低风险。正好遇到了这样的回调,到底定海神针能不能抗住回调压力,让账户少回撤?

根据跟投账户表现,专门做了个统计——

你会发现,定海神针,确实顶住了!

中长期纯债跌了0.22%,短债跌了0.081%,而定海神针跟投实盘账户仅跌了0.037%,非常明显降低了回撤。

所以结论很明确,想稳健理财,还是买定海神针这样的短债好些。

以及,躲避风险,可以把久期在2年以上的长债,置换到 $定海神针活钱理财+(TIAA054009)$ 上。

有人问我,在降息大背景下,债基应该还是继续上涨吧?那么长债还要不要换?

在这,不想预判市场,两个角度,供你参考:

1、市场侧,债市长牛,核心是基本面、预期利率、配置需求等因素,但近期以来,政策在从两方面逆向调节:一是控制新发资金,降长债需求;二是发债,甚至直接卖债,增加供给。从边际变化看,长债的性价比正差于短债。

2、个人层面,主要看买债基的资金,定义是什么。如果是更看重稳健和避险,收益上可以让利一点,那么短债的优势更明显,比如收益只比长债少0点几,但回撤更小爬坑时间更短。

所以从稳健一点的角度,还是可以换。市场不好预测,短期不一定发生大回调,但是中期或长期角度,配置短债可能更有性价比,也正因为不是短期的事,所以才值得换。每个人风险偏好不一样,你也可以根据自己偏好和资金情况,来决定是否换以及换多少。