来源:雪球App,作者: 诺依曼Feng,(https://xueqiu.com/3179670287/300901250)

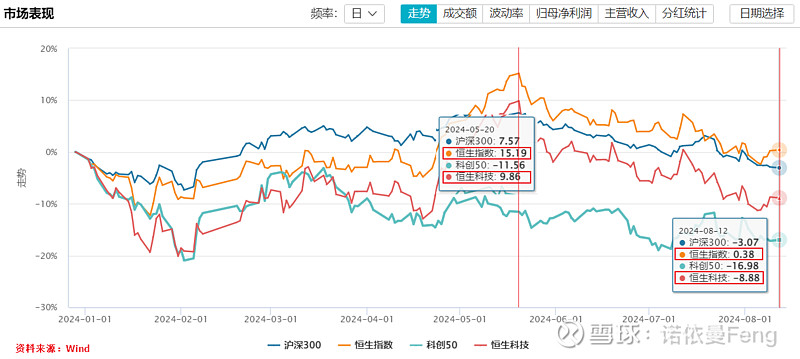

今年上半年A股跌宕起伏,5月20日以来更是现令人沮丧;今天两市的成交量跌破5000亿,创下四年多新低,熊市中耐心等待三年多的投资者信心频受打击。

但“黑暗”中也有亮色,比如港股市场整体表现好于A股。恒生指数相对于沪深300有3.45%的超额收益、恒生科技相对于科创50的超额收益更是达到了8.10%;普通投资者可以通过港股通投资港股,也可以通过购买以港股为主要投资标的的基金间接投资港股。

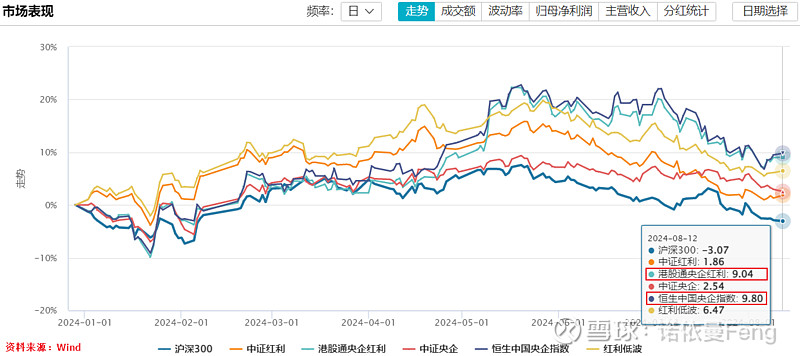

即使在A股中也有表现不错的策略(主题),比如“红利”、“央企”等。中证红利指数和中证央企指数今年来(8月12日)仍然保持着正收益,分别为1.86%和2.54%。

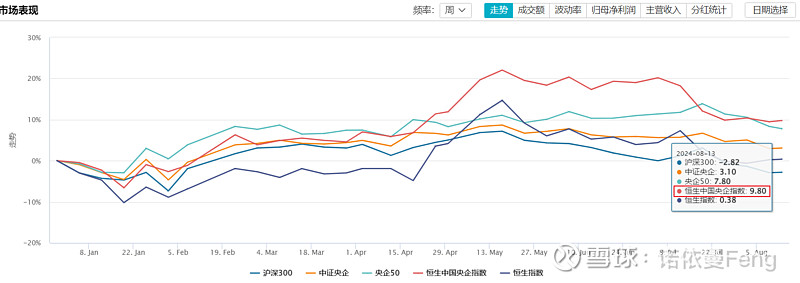

聪明的投资者一定能想到,既然港股今年的表现好于A股,那么“红利”和“央企”策略(主题)放在港股是不是效果会更好?答案是肯定的。港股通央企红利指数今年来的收益高达9.04%,而恒生中国央企指数今年来的涨幅更是高达9.80%。

本文就跟大家分享今年来表现亮眼的恒生中国央企指数和跟踪该指数的恒生中国央企ETF(513170)。

一、恒生中国央企指数(HSCSOE.HI)简介

1、指数定义及特点

恒⽣中国央企指数(HSCSOE)旨在反映第⼀⼤股东为内地央企的香港上市公司之整体表现。

(1)该指数由50只⾃⾝或第⼀⼤股东为内地央企并于香港上市的内地公司组成;

(2)将合资格公司按恒⽣⾏业分类系统的业务类别分类,然后根据其在业务类别中的市值排名选股

(3)采⽤流通市值加权法计算,并为每只成份股的比重上限设定为8%

该指数由恒生指数公司2023年4月17日发布,指数基日2018年12月31日,基点3000点。

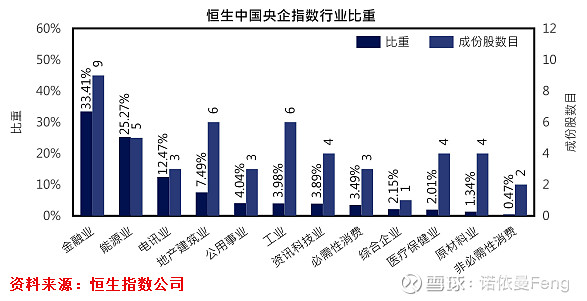

2、指数行业分布

指数编制就按照恒生行业分类的业务类型选取,所以指数的行业分布是均衡、分散的。

(1)该指数覆盖恒生一级行业分类所有12个行业。

第一大行业分布为金融业,按权重占比33.41%、按成分个数占比18%(9只);

按权重分布的第二大行业为能源业,占比25.27%;按成分股个数分布的第二大行业为地产建筑业和工业,分别有6只成分股,各占比12%;

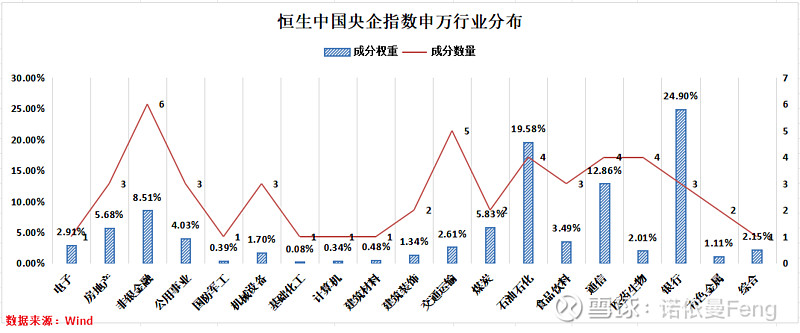

(2)若按申万一级行业分类,则覆盖19个行业

按权重分布的前三大行业分别为:银行、石油石化和通信,权重分别为24.90%、19.58%和12.86%;

按成分股数量分布的前三大行业分别为:非银金融、交通运输和石油石化(通信、医药生物),分别为6只、5只、4只(4只、4只)

3、指数成分股

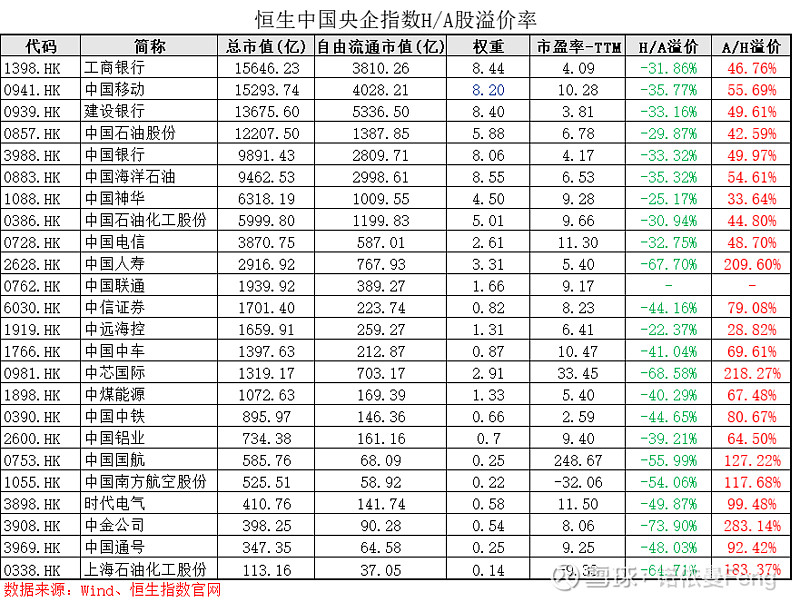

(1)前十大重仓股:集中度高

由于指数按照市值加权,即使对个股规定了8%的上限,权重分布也比较集中,前十大成分股占比高达63.43%。

同时,由于大市值股票集中在少数行业,因此前十大重仓股的行业分布也比较集中。按照恒生行业分类,前十大成分股只分布于4个行业,分别是能源行业4只、金融业4只、电讯业和地产建筑业各1只;按照申万行业分类分布于6个行业,分别为石油石化3只、银行3只,通信、煤炭、非银和房地产各1只;

(2)均为港股通,24只H/A股,26只港股

50只成分股均为港股通股票;其中,

24只股票同时在A股和港股两地上市,数量占比48%,权重占比高达75.20%;

分布于地产建筑、电讯、非必需消费、工业、金融、能源、原材料和资讯科技共8个行业。

26只股票只在香港上市,数量占比52%,权重24.8%;

分布于必需消费、地产建筑、工业、公用事业、金融、医疗保健、原材料、资讯科技和综合企业共9个行业。

其中,必需消费、公用事业、医疗保健和综合企业共4个行业只在港股成分股分布,在H/A成分股中没有分布。

二、恒生中国央企指数(HSCSOE.HI)投资价值分析

1、估值更低

(1)恒生中国央企指数的市盈率(TTM)只有6.01、市净率(LF)只有0.56,远低于港股恒生指数和A股沪深300指数,低于港股通指数,也大幅低于A股的央企指数;

(2)恒生中国央企指数的股息率高达6.60%,远高于港股恒生指数和A股沪深300指数,远高于港股通指数;是A股的中证央企指数股息率的2倍;

2、股息率高于A股红利指数

恒生中国央企指数的股息率高于A股主要红利指数。

A股红利指数的股息率中值为5%,而恒生中国央企指数的股息率高达6.6%。

3、当前AH溢价率处于高位,AH成分股权重占比高达75%的恒生中国央企指数将从溢价率修复中获益。

当前恒生AH股溢价指数为147.37点,也就是说在两地同时上市的企业中,A股价格比港股平均高47.37%。

恒生中国央企指数成分股中24只AH股,A股价格的溢价率高于整体。

(下表AH溢价率数据日期为8月10日;中国联通上市主体不同,价格不能直接对比)

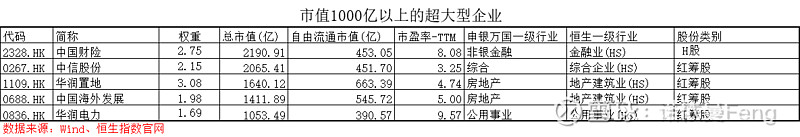

4、部分在香港单独上市的央企独具特色、业绩优秀,是整个“中特估”体系的一部分,与A股央企形成有效互补。

(1)26只成分股中有5只为市值在1000亿以上的“超大盘”。

中国财险是中国最大的非寿险公司,公司前身为大家耳熟能详的“中国人民保险公司”,并于2004年11月6日在香港上市,为内地金融机构在香港上市的第一家企业。

中信股份是中信集团的主要业务平台,持有集团90%资产。2014年8月,中信集团将中信股份100%股权注入香港上市公司中信泰富,实现了集团境外整体上市。

中国海外发展简称“中海地产”,国内知名的房地产开发商,于1992年8月在港交所上市。

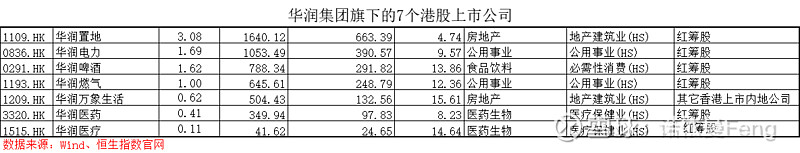

(2)华润集团旗下的7只港股成分股。

26只成分股中,有7只为华润集团旗下上市公司,其中2只总市值超1000亿;华润置地和华润万象生活分别为房地产开发和物业管理;华润电力和华润燃气均为公用事业;华润医药和华润医疗分别为医药研发、分销和医院管理为主营;华润啤酒为国内最大的啤酒企业。

(3)其它知名上市央企

蒙牛乳业为国内第二大乳企,被中粮收购后变身央企;中国通信服务为国内最大的电信基建服务集团;昆仑能源为中国石油旗下主营天然气销售的大型能源集团,业务量居国内五大燃气集团之首;国药控股为中国医药集团核心企业,国内最大的医药销售企业,2023年营业收入高达6583亿元;中航科工为港股唯一国防军工行业上市公司;中国太平为四大国有金融保险集团之一;

5、中国特色的估值体系下,央企估值正在重塑

2022年11月证监会主席易会满首次提出了“探索建立中国特色估值体系”的概念,2023年3月上交所总经理蔡建春进一步提出“促进央企估值水平合理回归,推动央企上市公司质量提高、价值挖掘和提升”。

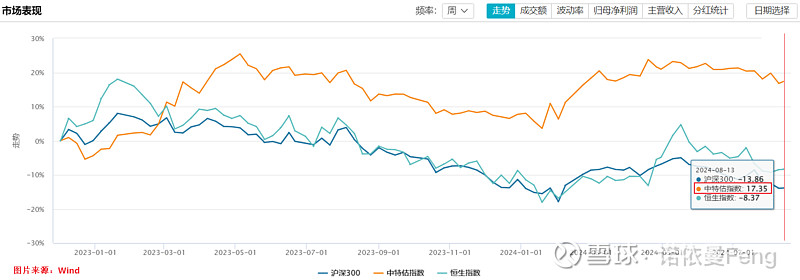

在“中特估”被提出的将近两年中,板块的市场认可度不断提升、业绩表现亮眼。从2022年12月1日-今日(8月13日),万得中特估指数上涨17.35%,而同期沪深300指数下跌13.86%、恒生指数下跌8.37%

央企作为中特估的核心和领军企业,在中国特色估值体系下,将重塑估值;

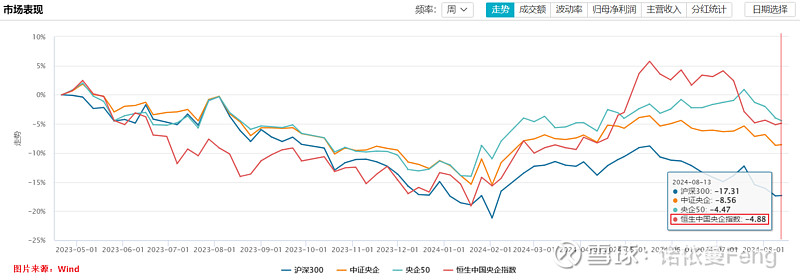

2023年4月17日(恒生中国央企指数发布日)至今(8月13日),中证央企指数、央企50指数和恒生中国央企指数分别下跌8.56%、4.47%和4.88%,同期沪深300指数下跌幅度高达17.31%!

6、在今年存量博弈的市场环境中,“央企”主题抗跌性凸显,恒生中国央企指数表现亮眼

今年以来,A股表现仍无起色,沪深300指数下跌2.82%(8月13日),恒生指数微涨0.38%;但是“央企”主题指数却非常亮眼。中证央企50指数涨幅7.80%,恒生中国央企指数更是大涨9.80%,成为港A两市少有的亮色。

尤其是恒生中国央企指数,借助港股估值比A股更低的优势,其投资性价比更高,配置价值凸显。

三、一键配置港股“中特估”:鹏华恒生央企ETF(513170):

前面分析到,恒生中国央企指数当前的配置价值较高,也是“央企”主题指数中今年以来表现较为亮眼的指数。

恰好,今年4月份成立了一只跟踪该指数的基金,鹏华恒生中国央企指数ETF(513170);也是目前唯一跟踪该指数的基金。

1、从“择时”的角度看,该基金的成立“恰逢其时”。

首先,国企央企在二级市场上长期低估,“中特估”下估值修复刚起步;

其次,当前A股/港股市场经过三年多的熊市,均处于估值底部,尤其港股市场更是估值洼地,正是中长期配置时点;

2、该基金成立4个月,涨幅7.20%,表现优秀

基金4月10日成立,4月19日开始上市交易。至8月13日,基金净值1.072,意味着基金收益为7.20%。期间,沪深300下跌4.86%;跟踪指数恒生中国央企指数上涨2.53%。

3、该基金为T+0交易

该基金当前规模3.80亿元,日均交易额3200万,日最低528万、日最高8704万。基金规模当前不大,交易量一般,但交易较为活跃。

T+0交易,既可以保证资金的流动性,又可以高抛低吸获得交易性收益。

4、基金规模增长较快

资料显示,基金在4月10日成立时,份额为2.10亿份,当前规模为3.55亿份、资产净值3.80亿元。基金份额增长69.05%、净资产增长80.95%。

四、小结

1、“中特估”板块是A股市场今年以来少有的“亮色”;

2、“央企”是“中特估”的核心企业;“中特估”在估值修复中,“央企”首当其中;

3、港股“央企”作为“中特估”体系的一部分,估值更低、股息率更高,配置价值凸显;

4、恒生中国央企指数今年以来的涨幅9.80%,表现好于中证央企指数、中证央企50指数;

5、目前唯一跟踪恒生中国央企指数的鹏华恒生央企ETF(513170),今年4月份成立以来已经获得7.20%的收益;

6、用鹏华恒生央企ETF(513170)一键配置港股“中特估”,现在正是时候。

(全文完)

(注:1、本文内容只代表本人观点,只能做参考之用,并不构成投资建议,不能作为买卖、认购证券或其它金融工具的推荐或保证。2、欢迎留言批评指正、共同探讨。3、资料及数据来源:Wind金融终端、恒生指数官网、雪球终端)

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负

@雪球创作者中心 @今日话题 @球友福利 @ETF星推官 #雪球星计划公募达人# #雪球创作者中心# $恒生央企ETF(SH513170)$ $恒生指数(HKHSI)$ $沪深300(CSI000300)$