来源:申万宏源宏观

作者:王茂宇 赵伟

美国非农数据显著弱于预期,失业率连续上行至4.3%,首次触发了“萨姆规则”(Sahm rule)的衰退信号,引发市场大幅震荡。本报告认为,8月的信号噪音较大,存在间断的可能性,后续的关键在于是否有外生冲击。

热点思考:证伪“衰退交易”?

(一)Sahm Rule:衰退信号或失真,还需关注持续性

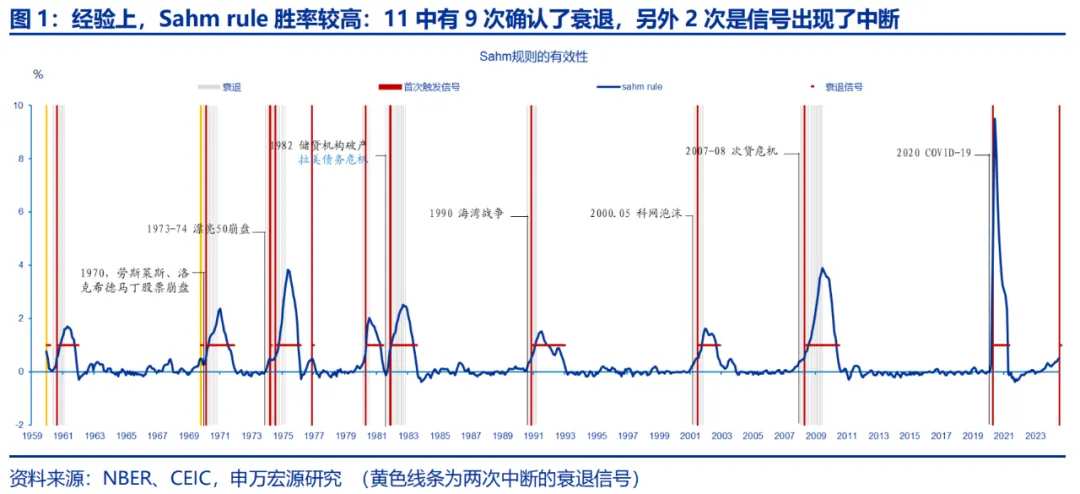

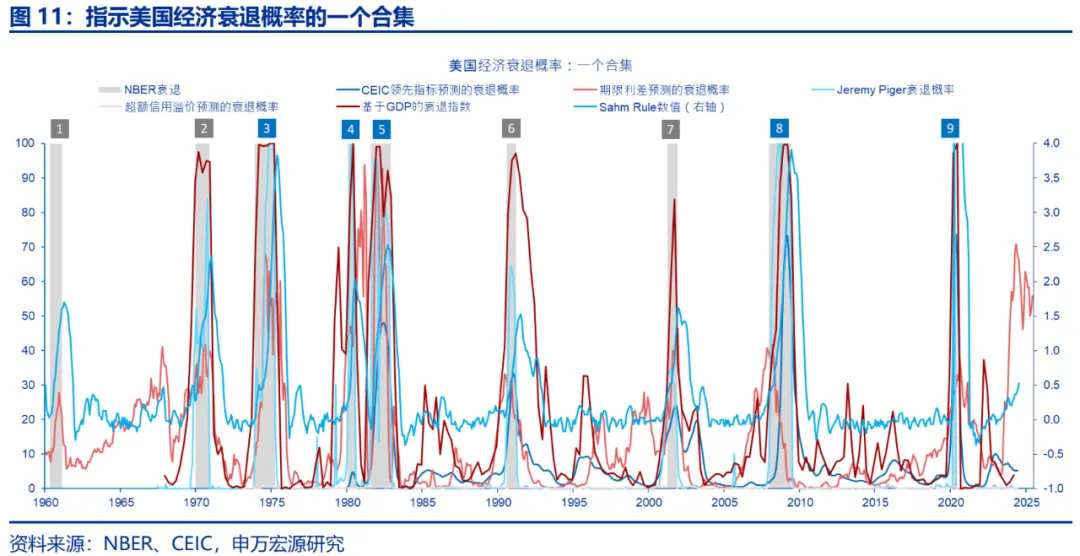

8月初发布的美国7月失业率升至4.3%,首次触发“萨姆规则”的衰退信号。萨姆规则的含义是:当失业率(U3)的三个月移动平均值相对于前12个月的低点上升0.5个百分点或以上时,标志着经济衰退的开始。2024年7月的读数0.53,为2020年中以来首次。经验上,萨姆规则在确认衰退的起点方面有着极高的胜率。1960年以来,Sahm规则共触发11次衰退信号(不包含2024年7月),9次确认衰退、2次失效,胜率82%。其中,失效的2次(1959年12月和1969年10月)实质上是信号出现了中断,如果将其与后续再现的信号统计为1次,则Sahm 规则在确认衰退方面的胜率可以被认为高达100%。

与期限利差等领先、预测类规则不同,Sahm规则是确认衰退的信号,而且经验上是滞后于衰退的(滞后1-3个月)。早期信号多是微弱的(略超0.5%),信号的真实性可以从连续性或强度中辨识。但是,即使信号阶段性地出现了中断,也并不能高枕无忧,关键是有没有外生冲击。

任何经验规都隐含着概率,每条经验规则都需要经济解释。周期研究常面临小样本问题。所以,高胜率的经验规则出现失效的概率也不容低估,尤其是这一次:供给冲击及其修复是主要叙事。我们认为,Sahm规则高胜率的背后有3个要点:1)no shock,no recession;2)需要分辨供给侧与需求侧,需求侧收缩主导的失业率上行触发的信号的真实性更高;3)信号的连续性和强弱比较;

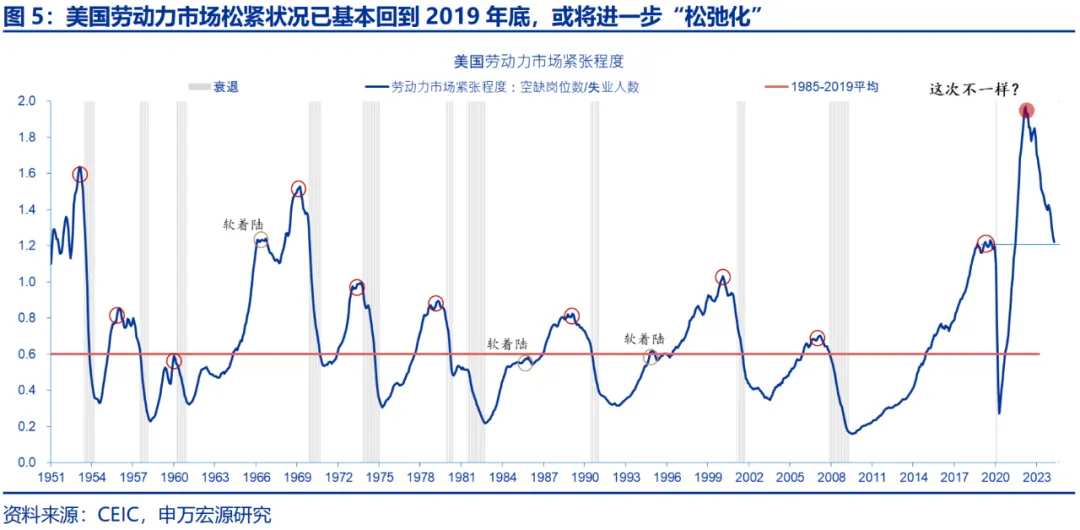

今年以来,美国失业率上行并突破4%符合预期,但当前仍处于“均值回归”阶段,是劳动力市场均衡化接近尾声的表现、且供给侧是主要解释。并且,7月失业率升至4.3%部分受台风等临时性因素影响。

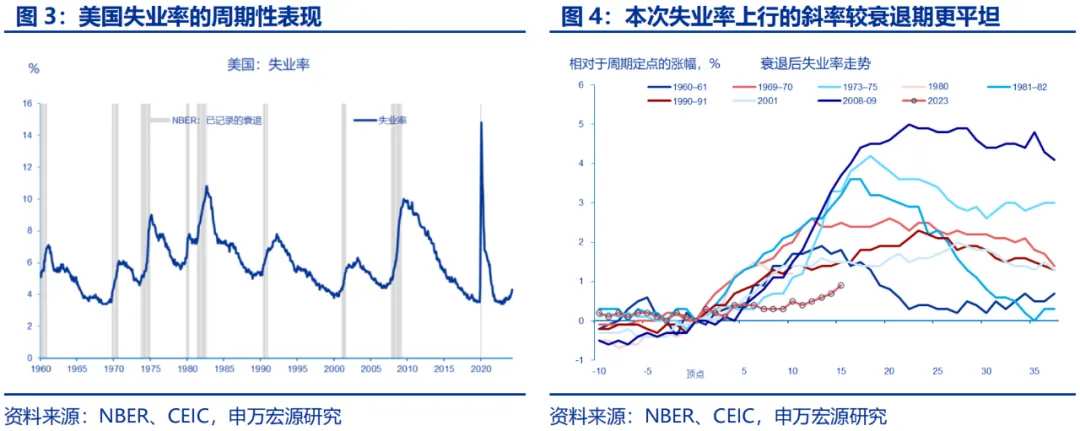

在这一轮复苏周期中,美国失业率的底部出现在2023年4月(3.4%),直到2024年4月均处于4%以下,5月首次站上4%,6月和7月继续上行至4.1%和4.3%——近期有加速上行的态势。美联储对自然失业率的估计是4.2%。

由此可见,美国劳动力市场已经基本实现均衡化过程。近一年来失业率的均值回归路径与历史上衰退路径有较显著的区别。但是,对历史的回溯,并不能告知未来的路径。

上半年,我们之所以认为美国失业率还在上行趋势中,是基于一个基本常识:劳动参与率提升、移民涌入等供给侧叙事,在劳动力市场紧张阶段有助于弥合供求缺口,但在劳动力市场基本实现均衡后,则会创造过剩,并最终体现为失业率的上行。

在本轮美联储加息周期中,正是因为供给侧修复在劳动力市场均衡化中占主导,才使得美联储可以兼顾增长和通胀目标、也因此使得传统上较为有效的经验规则被证伪了(至少目前如此)。

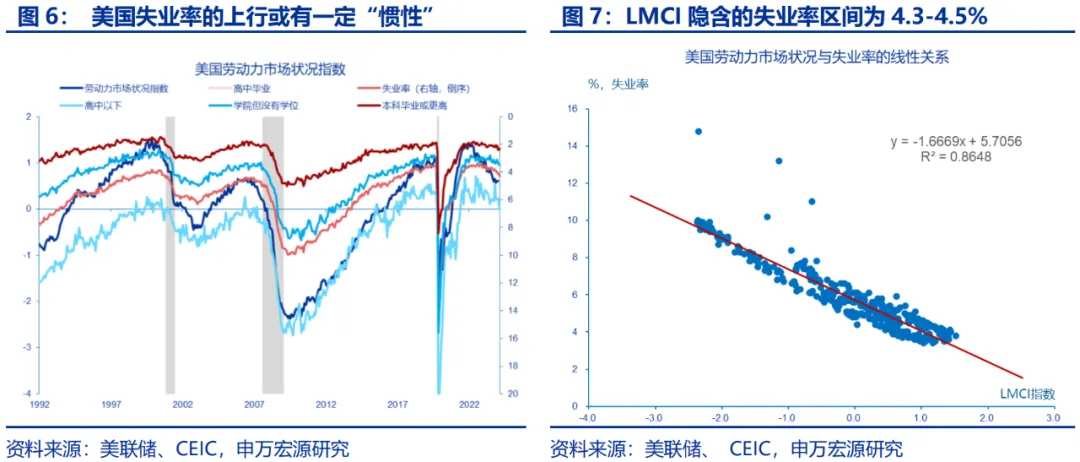

展望未来,短期内,美国劳动力市场的均衡化或有一定的惯性,但在缺乏外生冲击的情况下,失业率衰退式上行的概率并不高。劳动力市场状况指数(LMCI)隐含的失业率区间为4.3-4.5%。考虑到7月数据的噪音和均衡化的惯性,我们认为,失业率波动的区间为4.1%-4.5%(中枢为4.3%)。

(二)NBER衰退的标准:如何实时识别衰退的起点?

对美国经济周期和基于周期框架的大类资产配置研究多数参考NBER界定的周期顶点(peak)、周期低谷(trough),以及由此确定的扩张期(expansion,低谷的次月至顶点)、衰退期(recession,顶点的次月到低谷)。

实践难题是,NBER周期委员会确认顶点或低谷的时间大幅滞后于实际发生的时间。1980年以来,平均而言,确认周期顶点的时间滞后7.3个月,确认周期低谷的时间滞后15.2个月。所以,如何实时地跟踪周期运行状况、识别周期拐点,是资产配置的难点。

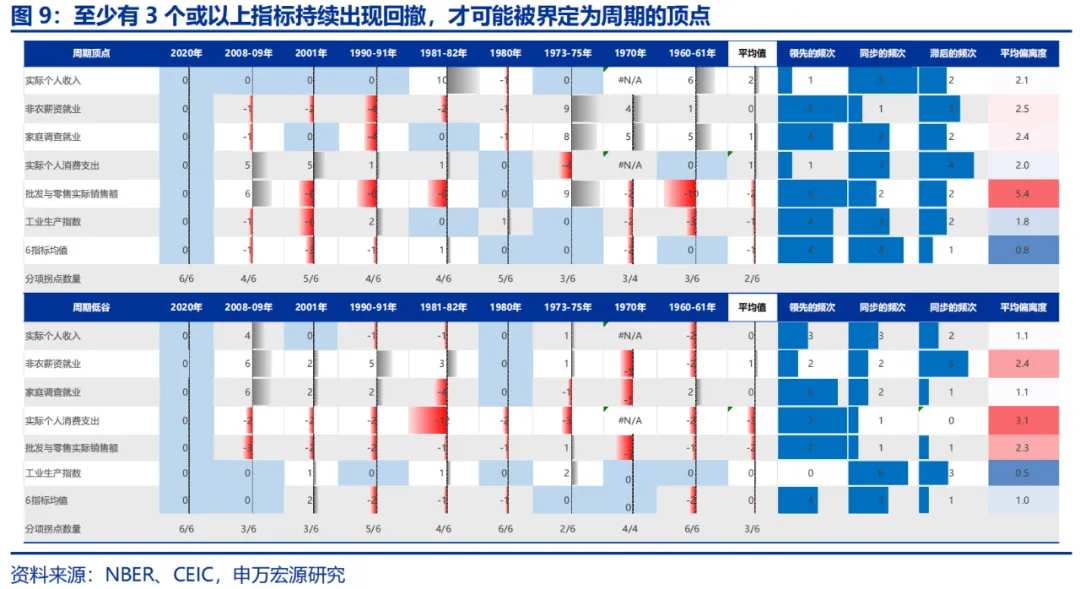

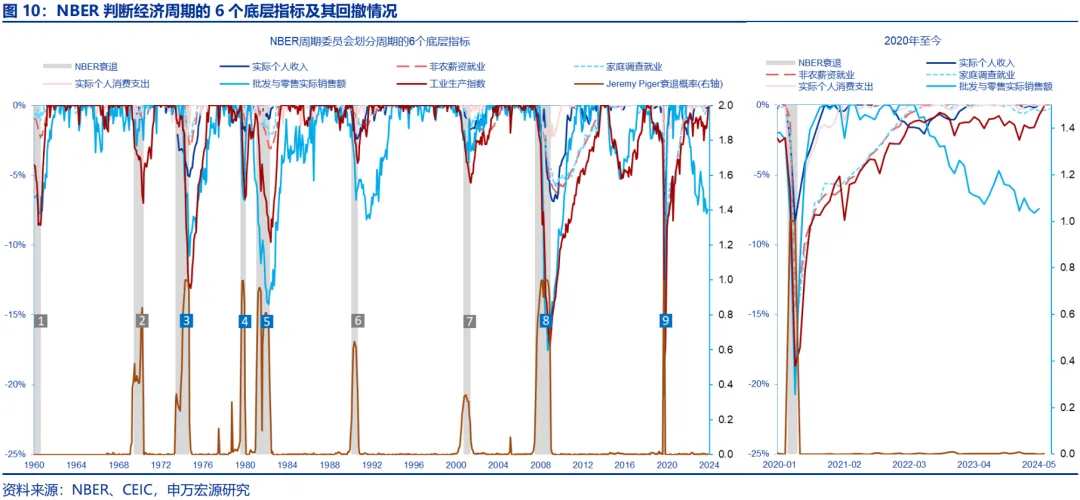

基于对1960年以来9个衰退案例的研究,我们提出,在NBER关注的6个底层指标中——实际个人收入、非农薪资就业(企业调查)、家庭调查就业(家庭调查)、实际个人支出、批发与零售实际销售额和工业生产指数——3个或以上指标出现回撤,是周期顶点的必要条件,并且只有持续回落一段时间以后,才有可能最终被界定为衰退——一个捷径是,可以配合季频的GDP和GDI(国内总收入)指标交叉验证:如果GDP或GDI连续两个季度环比负增长(或在三个季度中间隔出现两次负增),最终被确认为衰退的概率就会上行,否则大概率是“假衰”。

截止到7月底,持续且不断扩大回撤幅度(相比过去75个月最大值)的指标仅有1个:批发与零售实际销售额(-7.4%)。工业生产指数回撤幅度有限,最大回撤为-2.1%(2022年6月),今年上半年明显修复,目前已经收敛至-0.1%。2023年10月以来,家庭调查就业也开始出现回撤,但截止7月回撤幅度仅为-0.3%(2024年2月最大回撤为-0.6%)。此外,实际个人消费支出、实际个人收入和非农薪资就业仍在创新高。

实际上,这种结构性分化的特征自2022年底一直持续至今,即工业生产指数和批发零售实际销售额偏弱,但其它四个指标始终有韧性。其实,工业生产和批发与零售对应地是库存周期,受美联储加息和外循环影响较为显著;其余四个指标与劳动力市场状况密切相关:新增就业和工资增速决定了个人收入、进而决定了消费。归根到底,关于美国经济会否衰退的问题,起决定性作用的还是劳动力市场,最关键的指标仍是失业率。如前文所述,直到出现外生冲击,失业率短期或呈现以4.3%为中枢的震荡格局。

(三)衰退的“三重信号”:预警、拐点和确认

Sahm规则是确认衰退的滞后指标,应与其它领先指标、同步指标交叉验证。当前格局是,

1)领先指标指示的衰退概率趋于下行,例如,CEIC综合领先指数指示的衰退概率并未上行,期限利差指示的未来12个月内衰退的概率有所下行,超额信用溢价指示的衰退规律位于低位(边际下降);

2)同步指标暂未提示衰退风险,Jeremy Piger衰退概率和基于GDP的衰退指数均未上行;

3)以Sahm rule为代表的滞后指标显示衰退风险上行,但如前文所述,读数存在一定的噪音,后续仍有待观察。

暂不考虑外生冲击的情况下,美国经济的基准假设仍是“软着陆”。美国2季度GDP环比折年2.8%,远超市场一直预期(2.0%)。结构上看,私人消费、制造业投资和进口均显示内需有韧性。

逻辑上而言,劳动力市场的良序运行保障了居民收入增速,原油等大宗价格走低有助于抬升实际收入增速和消费者信心,私人消费仍能起到“稳定器”的作用;金融条件宽松、银行信贷意愿的增强和美联储降息预期的即将落地对房地产和制造业投资形成一定地支撑,周期转动的方向为自下而上。

但是,考虑到联邦基金利率和抵押贷款、消费贷等利率仍将维持较高位置一段时间,以及美国大选和特朗普贸易政策提议和信用卡、商业地产等领域的局部风险,我们认为美国经济继续下修的风险或占优。

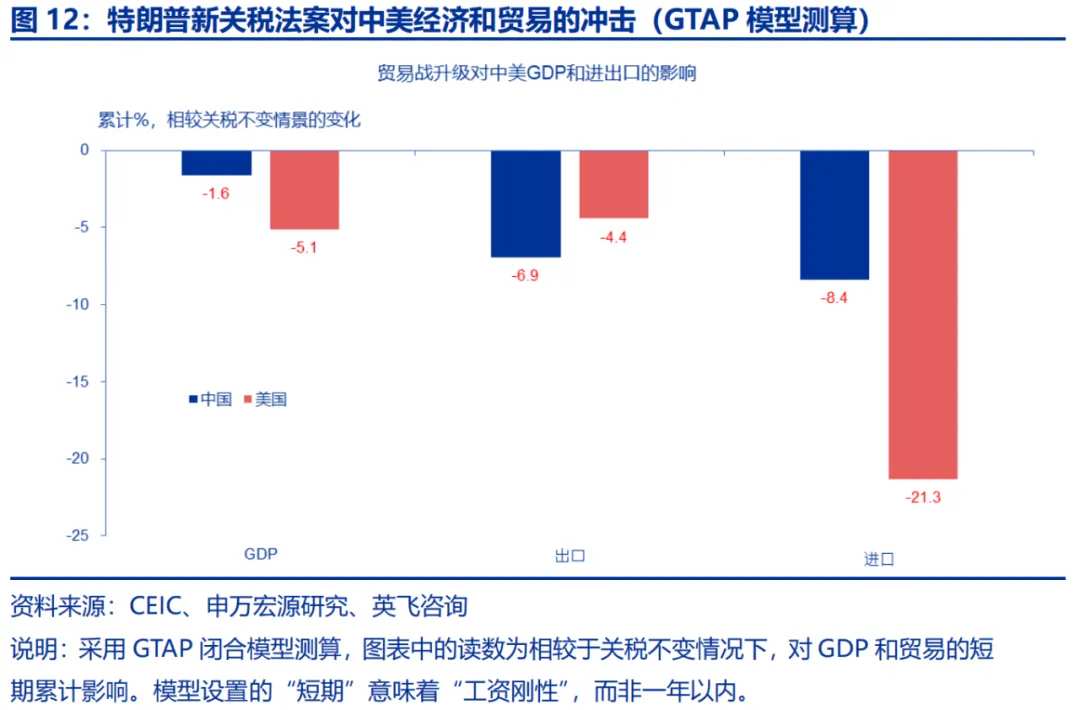

我们与英飞咨询课题组基于全球贸易一般均衡模型(GTAP)测算的结果认为,悲观场景下,如果特朗普重新当选,并且取消中国最惠国待遇、对中国征收60%关税(叠加301关税后)和对其他经济体征收10%关税,将分别拖累中国实际GDP、出口和进口1.6、6.9和8.4个百分点,但对美国GDP和进、出口的拖累更甚于中国,对应的读数分别为-5.1、-4.4和-21.3个百分点。考虑到美国经济当前处于晚周期阶段(late cycle),贸易冲突的升级或将提升美国经济衰退的概率。

编辑/Somer