来源:雪球App,作者: 望京博格,(https://xueqiu.com/4579887327/299764798)

5月份的时候,大户还在和博格抱怨说怎么买了半年的美元债基金,才赚了2.19%。

结果最近俩月就涨了2.39%了,收益直接变成4.58%了

但是别忘了,大户可是用美元买的。

如果你用人民币买的同样的产品,收益可就大不一样了。

大户买的产品,其实有N个份额。

我们对比其中几个份额,其中主要看汇率影响。

USD美元累计份额(美元买的)

CNY人民币累计份额(人民币买的)

CNY人民币对冲份额(人民币买的,对冲汇率波动)

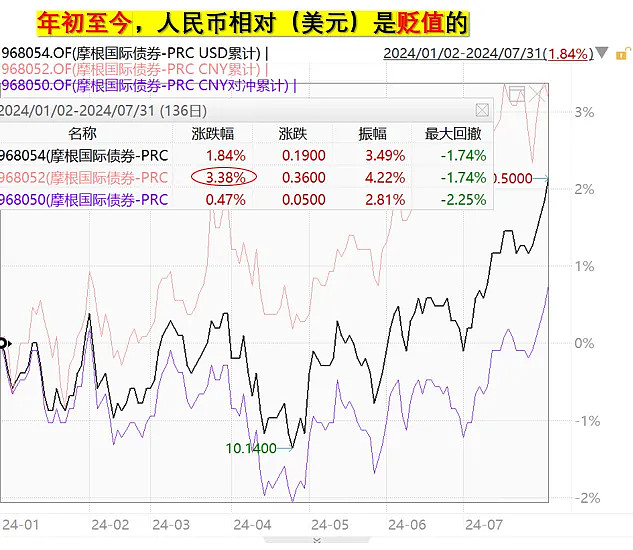

年初到现在,人民币(相对美元)是贬值的,所以CNY人民币累计份额(人民币买的)涨的多。

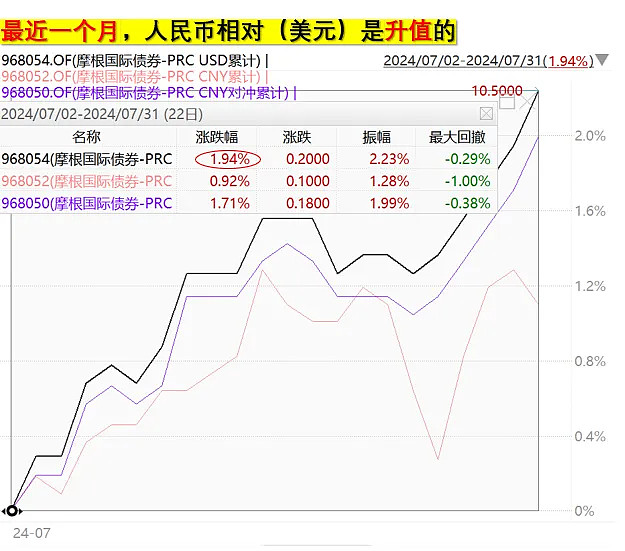

最近一个月,人民币(相对美元)是升值的,所以USD美元累计份额(美元买的)涨的多。

同一个美元债产品:

仅考虑汇率情况

如果人民币升值

人民币累计份额:跌

美元累计份额:涨

汇率对冲:理论上是锁定了汇率,但是因为“锁定汇率”是有成本的,所以会比美元累计份额涨得少。

“锁定汇率”的成本是美国国债与我们的国债利差,目前成本大概率是2.3%每年。“汇率对冲份额”的涨幅跟美元份额的涨幅之差,就是汇率的对冲成本。

同理反之

同一个美元债产品:

仅考虑汇率情况

如果人民币贬值

人民币累计份额:涨

美元累计份额:跌

汇率对冲:理论上锁定汇率,和美元累计份额的涨幅之间一致,但是因为对冲是有成本的,所以会比美元累计份额跌的少。

听起来买“对冲份额”挺好,但是你要保证美债上涨的幅度远高于2.3%/年,否则扣除对冲成本赚的太少,性价比就太低了。

所以之前博格一直在说,现在买美债(基金)算是一个好节点,但是最好用原有的美元买,或者现在换汇之后(短期内)不考虑再换回来。

因为2022年开始人民币贬值了很多,如果未来人民币升值,那将来可能汇率波动的损失都未必能覆盖美元债的收益。

当然,除非你这笔钱之后不打算换汇回来,给自己出国/子女留学、或者本身就有美元的长期配置,那不用考虑汇率的影响。

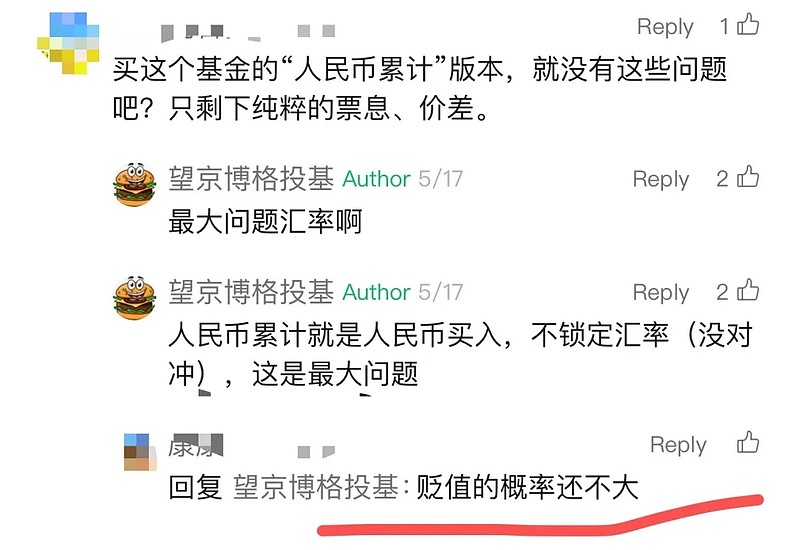

之前还有不少人觉得美元贬值概率不大,不少人都说人民币不会升值。

但汇率这玩意,短期内谁说得清楚呢?

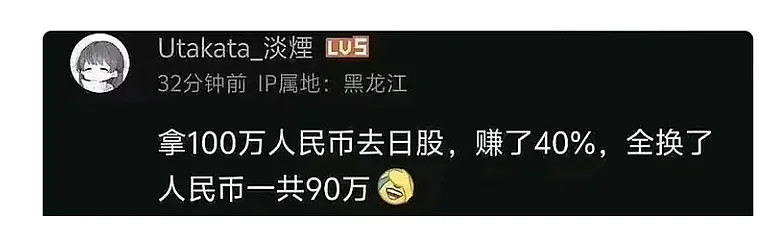

就像之前有人说拿100w人民币去买日股,赚了40%,再换回人民币还亏了10W(虽然不知道是不是段子,但是方便大家理解)

简而言之,如果你本身有美元或者未来不打算换汇回来,现在买美债的效果依然不错,但如果你本来没有,需要考虑汇率风险,这个折腾半天的性价比还不如买国内的债券基金了。

不过,现在国内短债的风险较低,长债的风险相对较高。

反正博格是之前两个月赚了一波对冲份额的美债基金4%就走了,现在流动资金只All in国内短债。