来源:雪球App,作者: 陈曦谈投资,(https://xueqiu.com/8233733182/299735023)

前言:

他是在资管行业从业24年,管理基金18年有余的骨灰级老将;

他是18年来只管1只基,18年收益逾15倍的“专一型”大师;

他是经历过4轮完整牛熊,看尽股海沧桑的成长型投资高手;

···

而且,作为公募最知名的基金经理之一,朱少醒是极少数仍在公募,且产品经历过08年金融危机的投资老将!

在如今的公募市场中,像朱少醒这样始终如一的基金经理只有几十人,且朱少醒的长期业绩位于这几十人中的第七位!业绩可谓十分亮眼。

此外,朱少醒还2次获得金牛奖,7次获得明星奖,1次获得晨星奖,在高手如云的公募里,可谓拿奖拿到手软。

那么,朱少醒的能力圈是怎样的呢?

他的投资方法论又是怎样变化的呢?

在最近几期文章中,老陈带大家系统且全面地分析了朱少醒的投资理念及其持仓行为。

如今,对朱少醒的分析已经走进尾声,从下期文章开始,老陈将开始分析新的基金经理。

因此,在本期文章中,老陈将对朱少醒的投资特点做一个全面总结。

内容满满,全是干货,希望能对您有所帮助!

对朱少醒的全面总结

在这篇文章中,老陈将全面回答投资者最为关心的四个问题:

朱少醒的投资方法论

朱少醒的投资阶段分期与投资特点

朱少醒的行业能力圈

对投资朱少醒的三个问题与三点建议

朱少醒的投资方法论

总结来看,如今朱少醒的投资方法论主要包含以下几点:

1.做纯粹的成长型价值投资者。

在经历了14-15年牛熊转换之后,朱少醒的投资方法论逐渐趋于成熟,最终成为了一位纯粹的成长型价值投资者。

而作为成长型价值投资者,朱少醒的投资决策仅关心两个方面:

(1)企业质量如何?

(2)企业的估值是否值得我现在就买?

因此,在季报年报中,估值与企业质量,是近几年提及最多的词,也是他决策考虑最多的依据。

2.“专注成长”的行业倾向。

从05年刚担任基金经理开始,朱少醒就强调自己的基金是一只“成长型基金”。

在近20年的投资中,朱少醒也一直坚持着“成长方向”。只是随着时代变化,朱少醒投资的成长赛道已经逐渐从“银行、地产、保险、煤炭”转变为“消费、科技、医药、新能源”。但他“专注成长”的初心从未改变。

3.“均衡且分散”的投资风格。

作为金融工程科班出身的基金经理,朱少醒从一开始就保持了“均衡且分散”的投资风格。

总的来说,他的“均衡且分散”的风格体现在以下几个方面:

(1)大、小盘均衡且分散。

在朱少醒的持仓中,虽然有贵州茅台等大盘蓝筹股,但也有银座股份等中小盘股。只是随着他近年来规模的不断扩大,朱少醒的持仓受到了限制,整体风格偏向于大盘股。

(2)持仓集中度较为适中。

从05年开始,朱少醒的前十大重仓股集中度就一直保持在50%以下,并常年保持在30%-50%的范围内。

此外,在前十大重仓股中,朱少醒的最高持股比例一般在8%以下,很多时候只有5%-6%,这也是他持仓集中度适中的体现。

(3)行业持仓较为均衡。

虽然朱少醒的投资一直专注成长,但无论是成长赛道内部的持股比例划分,还是对于成长赛道与传统赛道的抉择,朱少醒一直保持着适度均衡。

例如在成长赛道内部,即使在最高时,朱少醒单一行业持股比例也没有超过30%,在多数时候也只有10%-20%。

这正是他行业持仓均衡的体现。

4.“不择时,只择股”的长期投资方法。

在小雅访谈中,朱少醒曾直言自己“不擅长择时,只能贡献负收益。”因此,他选择做一个长期主义者,不择时,只择股。

他调整股票,只会根据股票的质量与估值来定,不会根据市场整体风险来定。

这也导致他出现“牛市赢平均,熊市平常心”的投资特点。

5.朱少醒的回撤控制方法。

由于朱少醒“不择时,只择股”的长期投资方法,在面对极端市场时,朱少醒的控制回撤方法主要有三个:

(1)通过企业本身的质地控制风险。

由于优质企业本身得到市场投资者青睐,因此在股价下跌到一定程度时,优质企业的股价就会遇到大批投资者“抄底”,从而“跌不下去”。

这本身就能控制回撤,控制风险。

(2)通过均衡配置来应对风险。

由于均衡配置本身就能降低风险,降低波动,且朱少醒的行业配置均衡,因此这也可以起一定的对冲作用。

(3)通过性价比调仓来应对风险。

由于价值投资非常注重估值,因此朱少醒在企业估值过高时,也会选择调仓换股,买入更具性价比的标的,这也使得他被动地控制了风险。

朱少醒的投资阶段分期与投资特点

从小雅访谈、季报年报与持仓分析来看,朱少醒的投资大致可分为三个阶段:风格探索期、风格适应期与风格稳定期。

风格适应期:(2005-2008)

风格适应期指的是朱少醒刚接手基金后适应与调整的时期,具体时间大约为2005年4季度-2008年4季度。

在风格适应期期间,朱少醒的投资大致呈现出以下特征:

1.朱少醒从一开始就坚定了价值投资的道路。

从过去的分析来看,朱少醒选择的企业往往是优质成长行业的龙头企业,很多现在都还是行业巨头。且他也知行合一,长期持有那些优质的龙头企业,在困难时刻也没有放弃。

即使偶尔放弃,在合适的时候,朱少醒又会把他们买回来。

最典型的例子就是贵州茅台。

2.朱少醒的投资集中于成长赛道。

从一开始,朱少醒就坚定地选择成长赛道进行投资。

他选择的成长赛道主要有以下几个:计算机、半导体、生物医药、煤炭、水泥、证券、银行、保险、地产、大消费(白酒等)。可以说是能力圈广泛,且在不断拓展。

3.08年金融危机,使得朱少醒更坚定地选择了价值投资的道路,并发现了优秀企业的益处。

从季报年报来看,他也部分放弃了择时与风格轮动,但仍有涉猎。

风格探索期:(2009-2015)

风格探索期指的是朱少醒在经历08年金融危机后,投资方法逐渐由自下而上与自上而下结合转变为纯粹自下而上的时期,具体时间大约为2009年1季度-2015年4季度。

在风格探索期期间,朱少醒的投资大致呈现出以下特征:

1.把企业的质量与估值放在投资的第一位。

在此期间,由于经历了金融危机,朱少醒对价值投资中“企业质量与估值”的重要性理解深了许多。

尤其是估值,过去朱少醒重视程度不够,但随着朱少醒对投资理解的不断深入,估值的重要性愈加凸显。

2.投资方法逐渐向纯粹型价值投资转变。

在经历了08年大熊市之后,朱少醒对自上而下的投资方式产生了怀疑,但在相当一段时间里(2009-2015),他仍然将自上而下与自下而上结合进行投资。

但随着他经历14年-15年的牛熊转换,朱少醒逐渐认识到风格轮动的困难,并逐渐转为更为纯粹的价值投资。

3.随着个人能力圈的拓展与中国经济的转型升级,朱少醒虽然坚持成长赛道投资。

但他投资的赛道赛道已经由过去的“煤炭、银行、保险、券商、大消费”逐渐转变为如今的“科技、医药、大消费”。

他的能力圈不断拓展,也逐渐向新兴赛道看齐。

风格稳定期:(2016-至今)

风格稳定期指的是朱少醒在经历08年金融危机与15年“水牛”之后,投资方法彻底转变为纯粹自下而上的时期,具体时间大约为2016年1季度-至今。

风格稳定期的投资特点:

1.行业变化小,个股变化大。

在此期间,朱少醒的持仓呈现出明显的“换汤不换药”的特点。

他持仓的行业主要以成长四类(消费、医药、科技、新能源)+传统五类(银行、保险、煤炭、地产、化工)为主,集中反映了他十余年来的研究成果与个人经历。

其中,成长四类是持仓的重点,尤其是消费与科技为最重。

传统五类更多是作为一种平衡。

2.行业分散,个股分散。

由于金融工程出身,朱少醒对“均衡配置”有着自己的执着。在行业配置中,朱少醒往往持有7、8个行业的股票;而在前十大重仓股中,他第一大重仓股的持股比例也在7%左右,很少集中持股。

此外,朱少醒前十大重仓股的总仓位,仅占总仓位的30%-35%,这也是他分散与均衡投资风格的体现。

3.微操调仓,细致持股。

从朱少醒的持仓细节来看,在每个季度,朱少醒的持仓都有着细微的变化。即使是同样的位置,同样的股票,他也习惯通过微操(细微调整)来提高收益。

这是他个人能力的体现。

4.长期持有,但不是一味死拿。

从朱少醒的长期持有数据来看,朱少醒最长持有的股票是19个季度(近5年),股票平均持有年限约为1-3年,且中间有微调。

从基金行业总体来看,朱少醒的持股时间较长。

5.无畏牛熊,专注选股。

在经历了20年的锤炼之后,朱少醒已经洞悉市场,且洞悉自己。

在采访中他曾说:“从过去的经验来看,我不擅长择时。”因此他选择放弃择时,而专一选股。

23年年报中的一段话是他对自己最好的总结:“与其去做高难度的节奏预测,不如将更多的时间和精力投入到自下而上的个股选择上。”

朱少醒的行业能力圈

作为有近20年投研经历,且经历过中国从高速发展向高质量发展转型的基金经理,朱少醒的行业能力圈非常广阔。

老陈认为,朱少醒的行业能力圈总结来说就是一句话:“行业变化小,个股变化大”。

行业变化小

行业变化小,指的是在近20年的投资经历中,朱少醒投资的主要行业仍然相对集中。

在05-10年,中国处于高速发展的时期,朱少醒的投资行业主要以当时兴盛的“银行、保险、水泥、煤炭、地产、消费”为主。这些行业都是当时的成长行业,具有很大的发展潜力与空间,也是朱少醒投资的重点。

但是,随着中国发展逐渐转型升级,在10年之后,朱少醒投资的行业就逐渐向“消费、科技(互联网+等)、医药、新能源”等行业倾向。

但与此同时,他并没有放弃自己过去的老朋友(银行、地产等),而是将他们作为均衡配置的一部分放入持仓中。

从最新的24年2季度持仓中,我们也可以看到这样的例子。

因此,老陈将朱少醒的持仓总结为“4+5”模式,即成长四类(消费、医药、科技、新能源)+传统五类(银行、保险、煤炭、地产、化工)。

这集中反映了他十余年来的研究成果与个人经历。

个股变化大

然而,虽然朱少醒持仓的行业主要集中于“4+5”领域,但他持仓的个股变化却非常频繁。

从历史数据来看,朱少醒持仓最久的股票为连续持有19个季度,且他平均持有超过1年半的股票,这在基金经理里已经算是长期投资。但从个股来看,“风格探索期”、“风格适应期”与“风格稳定期”的朱少醒个股选择都非常不同。

例如同样是消费行业的股票(消费行业是朱少醒20年来都坚持持有的行业),在“风格探索期”时,朱少醒就曾长期持有“苏宁易购”、“双汇发展”、“贵州茅台”等消费股;

但等到“风格稳定期”,他长期持有的消费股就变成了“大商股份”与“王府井”;

而在“风格稳定期”,他长期持有的消费股就变成了“贵州茅台”、“伊利股份”与“五粮液”。

这还是他持有时间最长的股票,如果从季度与年来算,朱少醒的个股调仓比例还是很高的。

这一方面反映了他拥有广阔的研究范围与很强的研究能力,另一方面也说明了他“均衡且分散” 的投资风格。

综上所述,老陈认为, “行业变化小,个股变化大”是对朱少醒行业能力圈的最好概括。

对朱少醒投资的三个问题与三点建议

在写完朱少醒系列的文章后,老陈有个很深的感触:

朱少醒的基金管理史,是每个普通投资者都会经历的股市成长史。他不是巴菲特那样的天才,没有出道即巅峰,名震天下;

他反而像是《斗破苍穹》小说中萧炎那样的人物,随着一次次牛熊转换,一次次基金腰斩而逐渐成长,逐渐进化。

每一次牛熊转换,都使得他进一步坚定,进一步成长,最终,他成为了公募界一颗璀璨的明星。

朱少醒的成长史,极度真实,不禁让老陈想起那一个个不眠之夜,感慨良多。

最后,总结完朱少醒的投资特点,老陈想为大家分享一些个人对投资朱少醒的看法。

当然,这些内容仅代表个人观点,不构成投资建议。

股市有风险,入市需谨慎!

问题1:朱少醒到底值不值得投?

答:老陈认为,从基金经理个人能力与人品而言,朱少醒是一位值得投资的基金经理,但这并不意味着我们一定要投朱少醒。

相反,我觉得投资者需要具备以下素质和条件,才适合投朱少醒:

1.深入了解朱少醒的投资理念与投资风格。

深度了解才可能深度信任,深度信任才能在股海沉浮中坚定持有,岿然不动。因此,深度了解朱少醒的投资理念与投资风格,并愿意相信基金经理,是投资者投资者投资朱少醒的前提与基础。

如果没有深度的了解与研究,那么再好的基金经理,也很难帮投资者挣到钱。

老陈认为这一点虽然简单,但至关重要!

2.对股市有一定了解,并具备一定的投资经验。

由于朱少醒“牛市赢平均,熊市平常心”的投资风格,以及其“长期持有,不择时”的持股特点,他很容易在牛市跑的不是最快,但在熊市跌的也不是最少。

加上朱少醒自带明星光环,这让小白投资者很容易对他产生过高的预期。

一上一下之间,就很容易出现朱少醒在牛市大涨,小白追高,但熊市跌的很多的情况,这就容易让大家对他产生误解与偏见。

因此,老陈认为,朱少醒的投资者,最好要具有一定的投资经验,这样才能在牛市时不“卖飞”,熊市时不“割肉”。

也只有这样,投资者才能真正享受到朱少醒多年投资经验带来的实惠。

3.留有一些必要的钱来应对极端风险。

由于朱少醒的风格以成长与进攻为主,因此在一段时间内,朱少醒的基金都很难会有起色,这也是他投资风格决定的。

但也正因如此,在“抄底”时,大家也一定要注意留一些必要的钱来应对极端风险,

这样才不至于在熊市里被迫割肉,后悔莫及。

这一点非常重要,虽然现在是熊市,机会难得,但大家请一定别忘了留一些钱来应对风险。

4.没有更好地投资标的。

朱少醒虽好,但我们过去分析过的张坤、姜诚、谢治宇也有他们的过人之处,因此如果你有更信任的选择,那么朱少醒也可以是备选项,或者资产配置中的一部分。

这是老陈对第一个问题的回答。

问题2:朱少醒该怎么投?

老陈认为,对于小白而言,朱少醒最好的方式就是定投。从长期来看,朱少醒的复合年化也达到15%,因此长期定投一定会拥有不错的收益。

当然,对更多有经验、但没有太多时间研究市场的朋友而言,根据宏观指标投朱少醒,老陈认为是更经济且省力的选择。

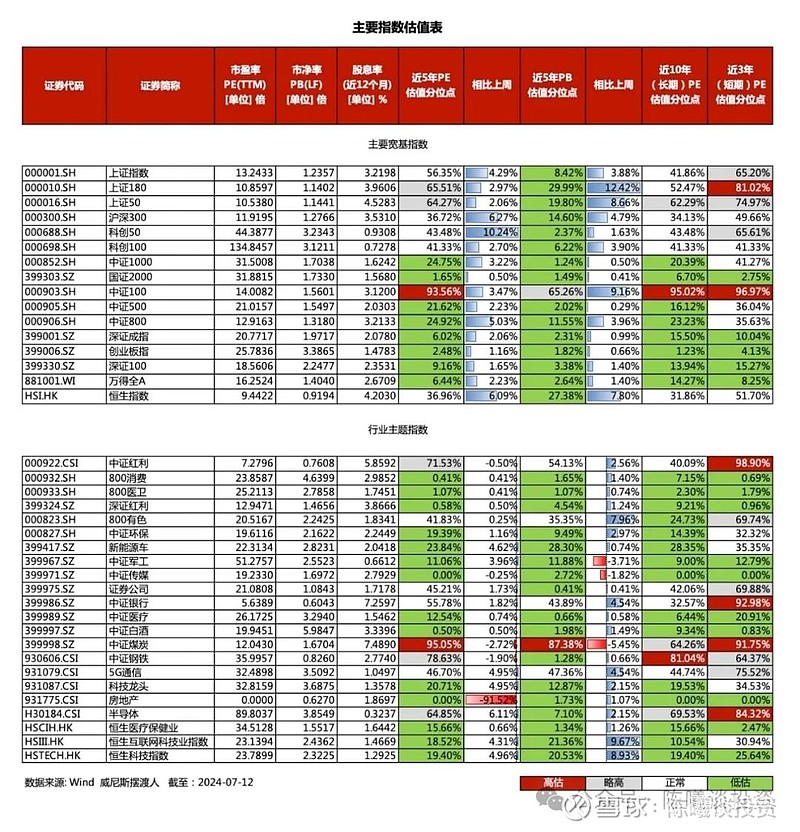

在这里,老陈推荐两个指标:主要指数估值表与股债性价比。

股债性价比

股债性价比,是反应股票与债券市场投资价值的一个宏观指标,它可以反映股票市场的投资价值。

例如以下图为例,目前的股债性价比已进入深绿色区域,即相比债券而言,股票投资价值极大,高于历史96.48%的时候,因此非常值得购买。

这个指标买个股不太管用,但是作为宏观指标还是非常有用的。

这个指标大部分股票、基金软件都能看到。

主要指数估值表

主要指数估值表,是对历史上主要指数估值分位进行统计,从而得出表格。它反映了市场总体估值情况(主要是PE)。

总的来说,绿色的部分越多,说明低估的行业越多。

当然,只看这个指标来买指数、基金,一定是不行的,但是它可以作为股市的宏观指标之一,来判断股市现在是否便宜。

这个指标在各大APP上也很容易看到。

老陈用的最多的还是“股债性价比”指标。

那么,根据指标知道了现在股市便宜/贵后,我们又该怎么投呢?

很简单,在便宜时(例如进入深绿/浅绿),根据加仓方法,逐步买入;

在贵时(例如进入黄色/红色),根据卖出方法,逐渐卖出/一笔卖出。

加仓方法老陈在一月底市场低点时写过,感兴趣的朋友可以再回顾一下-补仓时机到!谈谈专业投资者常用的三种补仓方法及其优劣.

卖出方法老陈一般习惯一笔卖出,因此研究不多,市场上也有大量资料,大家可以自己选择。

老陈觉得这是投资朱少醒最省力的方法。

问题3:投资朱少醒可能会出现什么问题?

在之前的分析中,朱少醒的优势我们已经一览无余。

因此,在文章的最后,老陈还是想跟大家提示一下风险。

总的来说,老陈认为投朱少醒可能会遇到以下几个问题:

1.较大波动问题。

由于朱少醒的持仓以成长赛道为主,因此朱少醒的波动一定是少不了的。虽然他采用“均衡且分散”的方法降低了波动,但总体而言,回撤大时“20%-30%”也是很有可能的。

因此,投朱少醒前,大家要对朱少醒的波动有一个心理预期,以免心态失衡。

2.离职问题。

作为富国基金公司的副总经理,且连续20年管一只产品,无论从行业地位还是公司职位来说,朱少醒“奔私”的可能性都不大。

但是,由于朱少醒出生于1973年,至今已经51岁,因此即使在延迟退休的背景下,他最多也只能干10-15年,且还未必能到那个时候。

因此,如果是想要长期持有10年以上朱少醒的朋友,需要考虑一下这个问题。

3.“不性感”问题。

作为成长型价值投资派选手,朱少醒的投资呈现出“均衡且分散”以及“牛市赢平均、熊市平常心”的投资特点。

但是,这也就意味着在牛市时,他虽然涨得快,但不会是最快;

在熊市时,他虽然分散持仓,但也不会跌的少。

因此,打算长期持有朱少醒的朋友,也一定要有一颗“平常心”,这样才能获得稳稳地幸福!

以上就是本文的全部内容。