这篇文章里,推测及主观判断的成分多,不适合放在公司的雪球号@泓湖投资 上(但也欢迎大家关注,干货一般发在那边),所以就用自己的号讲一讲想法。另外,根据监管新规,8月1日后没有代销关系的平台上就不能展示净值了,但雪球这里是有代销的$泓湖稳健宏观对冲(P001576)$ $泓湖泓福积极配置1期(P001569)$ ,所以大家通过雪球看,点击后认证一下即可。之所以点击前一个产品后再点购买按钮会弹到后一个产品去的原因是,前段时间有另外一家代销平台强烈要求独家代销前一个产品,所以就签了协议,这样雪球这边就只能新发一个产品,但采用复制策略,建仓期结束后表现就会几乎一致。还有朋友说想走直销,但我们这里重视投研,销售和客服人手实在有限,实在处理不来,所以还请大家走雪球代销吧,雪球的服务质量非常好的,有专人客服的。我们也确实觉得,专业的人办专业的事,做投资的就做好投资,把销售交给专业的销售机构,这样更好,雪球就是这样的专业机构,所以可以放心地交给它代销。

好的,正文开始。

首先是核心问题,“国家队”到底买了多少钱的股票?

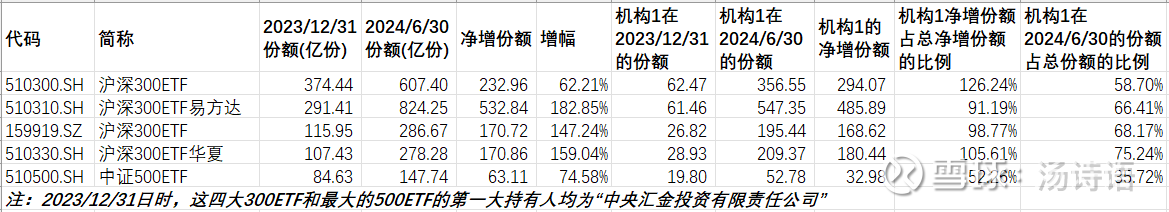

我推算的结果是,今年以来(至7月30日)超过5000亿元,其中超过4000亿元是买的沪深300系的ETF上(另外可能还有超过300亿元的上证50系的ETF),中证500和中证1000系的ETF可能各500亿元左右,中证2000系的ETF则可能是买入后又卖出了。下图截至2024年7月30日。

之所以认为这些钱是“国家队”出的,原因是四大沪深300系ETF和最大的中证500系ETF二季报中的“机构1”的历史持有量都能跟去年年报中最大的持有人“中央汇金投资有限责任公司”的持有量相对应,所以这样推测应该是合理的。

那么,“国家队”之外,其他参与者如何交易的呢?

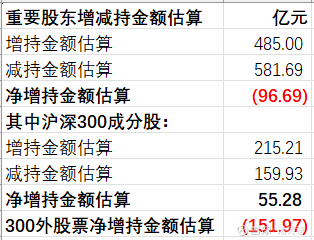

先来看看重要股东的增减持,也就是大家通常理解的“大小非”:

我们可以看到,哪怕监管出台了一系列政策去限制大小非的减持,重要股东总体上还是在减持A股的,今年以来(至7月30日)净减持金额估算达96.69亿元;但是,沪深300指数的成分股则是净增持的,净增持金额估算达55.28亿元;这样一来,大家可以简单计算出,沪深300成分股以外的股票的净减持金额依然比较大,估算达151.97亿元。

实际上沪深300成分股被重要股东净增持是可以感受得到的,因为今年发增持计划公告的大盘股不少。

而减持计划的公告也是一直在刷屏,但集中在一些中小市值公司上,很多公司的名称都令人感到陌生。

那么,外资卖A股了吗?

实际上,看陆股通北上的话,截至7月30日,外资尚未净卖出。只不过,外资之前冲进来净买入了近1000亿元,之后又卖掉许多(因此,近期大家体会多的是外资的卖压),到7月30日时,还剩23.68亿元的净买入。大家可以理解为外资基本是平着的。

谁在卖A股呢?

从基民的行为中可见一斑。

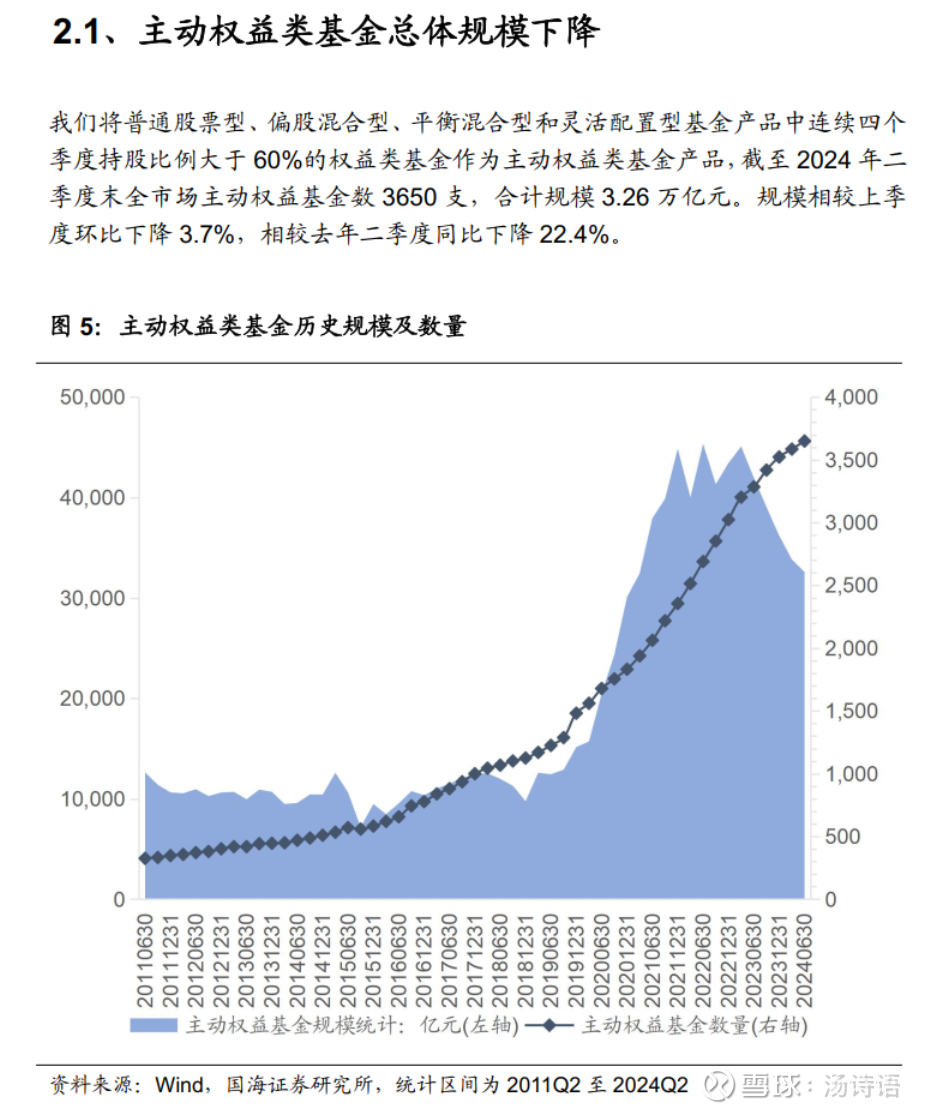

根据国海证券分析师对公募基金季报的持续跟踪:

“截至 2024 年二季度末全市场主动权益基金数 3650 支,合计规模 3.26 万亿元。规模相较上季度环比下降 3.7%,相较去年二季度同比下降 22.4%。”

“截至 2024 年一季度末全市场主动权益基金数 3605 支,合计规模 3.39 万亿元。规模相较上季度环比下降 6.6%,相较去年一季度同比下降 25.0%。”

“截至 2023 年四季度末全市场主动权益基金数 3878 支,合计规模 3.73 万亿元。规模相较上季度环比下降 7.6%, 相较去年四季度同比下降 18.1%。”

也即,今年二季度末较去年年底,主动权益基金的总规模下降了约0.47万亿元,降幅12.6%,其中大约有10.1%来自规模下降,可以理解为基民的赎回,大致可以估算出,基民赎回了3500亿元左右的主动权益基金。

基民在赎回,股民是否卖出离场呢?并不知道,因为2015年A股大跌后,代表股民的一些统计数据即不再发布,至今未恢复,但既然基民赎回了,股民也许也撤了些吧?

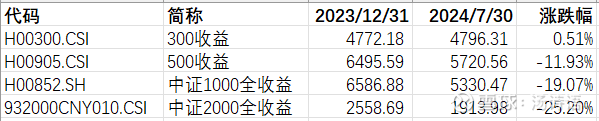

因此,从上述计算看,“国家队”买了超过4000亿元(超过80%在300系ETF上),大小非净卖出了近100亿元(但300成分股是净买入超过50亿元的),北上外资基本没买没卖(但陆股通以外的看不到),基民赎回了3500亿元,大体算下来,A股整体倒是保持了资金面的基本平衡,流出跟流入基本抵消。

但是,这里面有个很大的问题:资金流出的板块跟资金流入的板块差异很大!

大家可以轻松地看出,钱流入的板块是沪深300的成分股,而其他股票则成了血包,看指数表现就能看得出来。

这里都是全收益指数,即包含股息的指数,可以反应投资者真实的收益率,由此可见,今年以来,仅300全收益指数是涨的,其他都是跌的,这与资金流向一致。

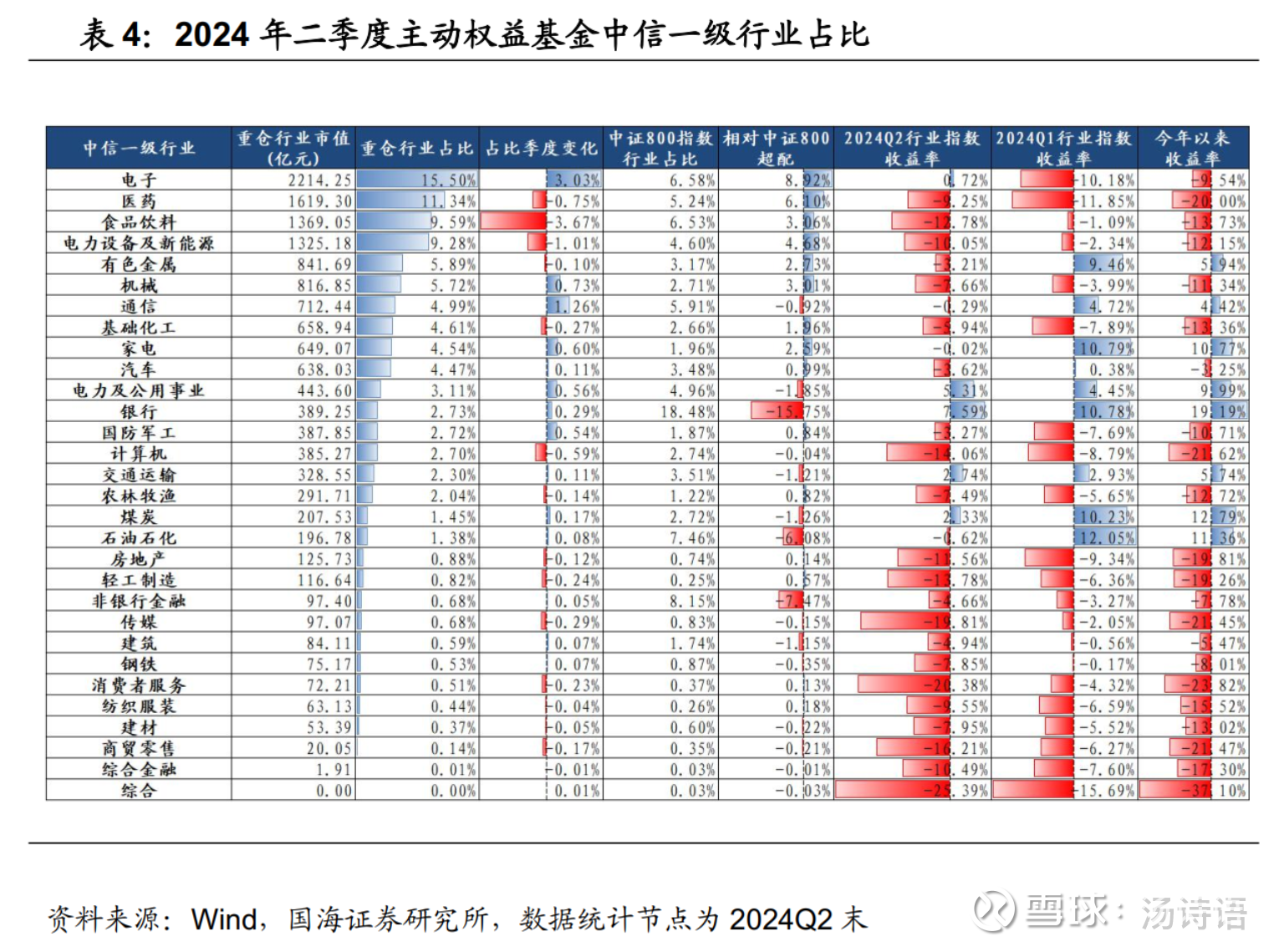

除此以外,这里还涉及到行业的权重问题,即:“国家队”是通过ETF去投资的,因此就是完全按指数的行业权重去配置的,这跟公募基金配置的行业权重大相径庭:

大家可以简单地假想一下:行业A和行业B,在指数里的权重都是10%;给公募基金100亿元配置,公募基金看好行业A、配了15亿元,看衰行业B、配了5亿元;某一时刻,基民赎回了100亿元,而“国家队”买指数ETF买了100亿元,那么,公募基金就得卖15亿元的行业A,而“国家队”却只买了10亿元,那么行业A就被净卖出了5亿元;相反,行业B则被净买入了5亿元。

这大概可以解释这半年来的情况,即公募基金低配的一些行业,如银行、石油石化、电力及公用事业等表现很好,而公募基金超配的一些行业,如医药、电力设备及新能源等则表现疲软。当然,还得结合基本面观察,有些基本面烂的行业,即便有“国家队”按指数权重配置,它们也起不来。

因此,最终的结果就成了我们所看到的情况:大盘股强、公募低配的行业强,背后的核心原因还是钱说了算。

那么,未来呢?

未来指数化投资应该是大势所趋。美国那边,能跑赢标普500指数的主动权益基金屈指可数,美国老百姓把大量的钱投在标普500、纳斯达克100、道琼斯工业(30个成分股)的指数基金上,美国副总统候选人万斯的投资组合就非常典型,这三个指数的ETF各24%,是投资组合的主要构成:

未来国内的权益投资应该也会越来越指数化,也即,越来越多的资金将会配置到主流宽基的成分股上,其他股票可能会被边缘化。从美国的情况看,最近十年,标普500也确实大幅跑赢了罗素2000,而且这还是在美国的小盘股较大盘股普遍折价的情况下的结果,而A股这边依然处于小盘股较大盘股普遍溢价的情形中。

而且,实际上通过媒体报导、社交网络上的讨论,大家也完全可以体会到这一点。

比方说讨论美股,大家都只会说标普500、纳斯达克100涨了多少多少,剩下那5000多个美股,有人关心吗?

再比方说讨论日本股票,大家也只会说日经225指数又新高了之类的,剩下的那3000多个日本股票,又有谁关心呢?

港股也是类似,大家都会说恒生指数、恒生科技指数怎样怎样了,但它们取并集,也就100个股票左右,剩下2000多个港股,又有多少人关心呢……

依此类推,对于A股,未来很可能也是如此,只有沪深300、最多中证500会被重点关注吧,剩下4000多个股票,可能就会越来越冷清了……我看雪球的个股吧,有些小盘股的个股吧已经基本没真的人类在发帖讨论了,只剩下些机器人的灌水帖……

从估值的角度出发,也是如此,沪深300指数的加权市盈率要合理得多,加权ROE也更高。

另外,备受诟病的沪深300经常在某些股票高位时纳入指数、某些股票低位时剔除出指数的情况,未来可能也会有所缓解,因为A股的波动降下去之后,个股的市值中枢会稳定得多,以后更换成分股的数量大概率也会更小,并且纳入或剔除的个股的市值也将更公允。有500个成分股的标普500,每次更换成分股一般都不超过5个股票;而有300个成分股的沪深300每次更换成分股一般都有10来个;未来如果降低到标普500的更换幅度,那么这种效应就会小得多。

总之,对于A股投资者,未来的大趋势应该是:

拥抱指数化投资,这个趋势不太可能改变了;

如果想做主动投资,尽量在沪深300、中证500、最多中证1000的成分股里选择;

如果非要在这几个宽基指数成分股以外选择,那请务必谨慎小心;这里面肯定有大机会,但陷阱可能也不少。

一点想法,供参考。

本话题在雪球有37条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>