来源:雪球App,作者: 奶牛的天空,(https://xueqiu.com/1707706450/299209378)

从价值投资的角度看,股价的支撑性来源于低PB、低PE、高股息率、成长率四个方面,对于不同行业来说,这四者的支撑强度各有不同,今天谈下银行股的支撑性。

一、高股息率的支撑性最强

曾经大家以为市盈率和市净率对于银行股具有很强的支撑性,但是历次银行股熊市的时候就可以看到这两个对于银行的支撑性是比较弱的,低市盈率和市净率并没有阻股价的下跌,最后银行业是靠高股息率(2022年末四大行平均股息超过了7%,小银行稍微低一些)扼制了股价的进一步下跌,进而实现股价的反转。股息率跌不下去了才是银行这轮牛熊切换的底层逻辑,中特股、高股息概念只是起了一个催化和点燃市场情绪的作用。

二、银行中长期股价的两大支撑点

1.中期来看,净息差见底后利润反弹提高成长性

银行净息差主要是受到资产收益率和有息负债成本的双重影响。近年经济处于调整期,宏观面上就是通过降低LPR来刺激实体经济,引发银行的资产收益率下滑。银行负债端由于存款降利率影响的滞后性和存款定期化问题,有息负债成本没有随资产收益率同步降低。这种情况让银行净息差一直在承压。

个人认为,宏观经济具有周期性,困难阶段过去之后经济面仍然会回到繁荣阶段。只要经济一回暖,银行就可以享受到资产收益率上行、存款活期化的双重利好,净息差必然会见底反弹,体现在银行的利润表上就是净利润同比中高速增长。净利润成长变高了就可以为后续的股价提供很强的支撑性。

2.长期来看,银行股大概率会提高分红率

从长期来看,货币投放和银行分红率应该满足以下公式:

货币同比增长≈GDP增长+CPI+资产流通货币需求量增长

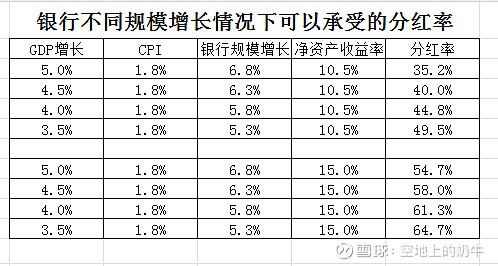

银行分红率≈1-规模增长/净资产收益率

货币投放主要是通过银行来完成的,也就是说银行的规模增长基本会与GDP增长+CPI相匹配。目前GDP目标是5%,CPI近10年平均是1.8%,目前实际不到1%。

上表为银行在理论上可以承受的分红率,但是实际分红率还要看银行政策。接下来的中期分红政策可能就会拉动银行分红率上一个新台阶。

美国的GDP同比增长情况(红色线为中位线):发达国家的GDP增长情况或许可以为未来提供一种参考。

@今日话题 @雪球创作者中心 $招商银行(SH600036)$ $工商银行(SH601398)$ $农业银行(SH601288)$ #星计划创作者# #星计划达人# #银行股午后走强,城商行领涨#