来源:雪球App,作者: 股海行道,(https://xueqiu.com/2740510444/298767787)

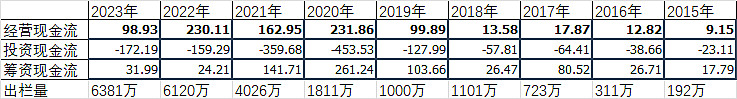

就是上面这张表,看懂了就明白了牧原股份的奥秘。$牧原股份(SZ002714)$ #猪肉板块#

首先,23年实际上是盈利的,表面看净利润是亏损了-42亿,但实际上是由于资产折旧的会计处理过于激进,折旧期只有10年左右,每年折旧120-130亿导致的会计结果,实际的经营净现金流是98.93亿。

其次,从2016年期牧原股份开始迅速扩张,大规模的,极其激进的加大了固定资产投资,表现的结果就是投资现金流越来越大,同时产能增长速度越来越快。

再次,极为激进的大规模投资带来了迅速增长的负的投资现金流,表现的结果就是牧原的短期债务迅速累积到500亿,这个数字基本上是2019-2022这最激进的几年的筹资现金流的累计。但是由于牧原股份的信用非常良好,并且充分利用了上市公司的融资优势,所以债务所以对应的财务费用并不高,每年才30多亿。

再次,虽然表格中不能直接看出来,但是结合历年来的经营报表,可以得出结论,牧原股份在大规模的,极其激进的扩张的同时,又有很好的管理和经营,因此将综合成本控制在了行业的最优,上面提到的财务费用低只是其中一方面。更多的是对新的猪场的运营和管理,迅速达到和老猪场一样的经营成本。

很多快速扩张的企业,就是因为迅速扩张的同时,没有控制好扩张后的运营成本,再加上扩张带来的债务所导致的庞大的利息支出,最终在行业底部被压垮。而牧原良好的经营,以及极低的融资成本,非常好的避免了这样的结局。

再次,从23年的年报可以看出,牧原大规模的快速扩张已经结束了,根据公开信息,2024 年全年的资本开支预计在 100 亿元左右,其中 30 亿元用于维修改造,8-10亿用于屠宰产能建设,剩余部分主要用于已完工项目的结算。可见基本没有新建的固定资产,主要是过去在建的项目的完工和产能爬升。个人预计今年年底的产能应该在7000-7200万头,未来三年随着在建工程逐步完成最终达到1亿头左右的出栏。

激进的扩张结束之后,牧原这几年的主要战略就是夯实基础,不断降本,最终将综合成本降低到12元的水平。而且我相信,随着固定资产大规模投入的技术,多出来的钱牧原会用来优化债务结构,降低负债率。最终把周期熨平之后,牧原股份的净资产收益率可以达到30-40%的水平。

所以三年后的牧原股份应该是出栏1亿头,市净率4-6倍,市盈率15-20,经营净现金流450-550亿,净利润300-450亿的公司。