来源:雪球App,作者: 友联老羊,(https://xueqiu.com/6847723845/298385758)

$伯克希尔-哈撒韦A(BRK.A)$ 【巴菲特当年到底是成功还是失败了?】就伯克希尔这个公司而言,巴菲特当年只是去捡烟蒂。

按照传记等的描述,参考知乎上读书笔记的总结,请看。

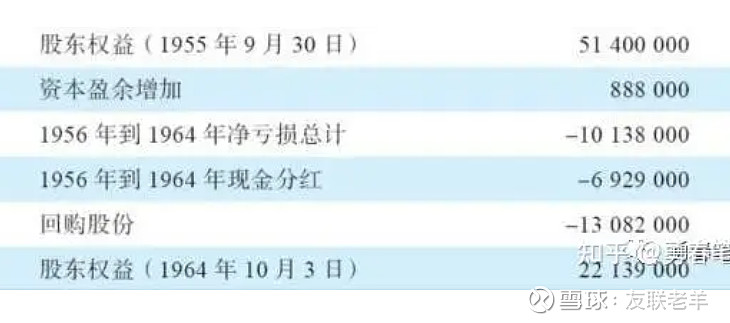

在20世纪50年代中期,本杰明·格雷厄姆和他的搭档杰里·纽曼就对伯克希尔-哈撒韦进行了非常认真地研究。毕竟,该公司股价贴近其每股净流动资产价值,这正是他们寻找标的的一个重要标准。

巴菲特在1955年公司合并之后也远远观望着,直到1962年12月伯克希尔的股价跌到7.50美元,他才透过巴菲特合伙公司出手买了一些。那时,伯克希尔-哈撒韦每股运营资本为10.25美元,每股账面价值为20.20美元,营业额为6000万美元,工厂关闭到只剩5间。(巴菲特2014年致股东的信披露)。

1960年代,巴菲特通过其合伙人公司逐步买入濒临破产的伯克希尔·哈撒韦纺织厂。他的初衷是期待在纺织厂倒闭前,公司会处理一部分固定资产,从而有意愿回购部分股票,使投资获得回报。然而,出乎意料的是,纺织厂的CEO临时变卦,最终公布的回购价格低于此前约定的价格,尽管如此,巴菲特仍然取得了不错的收益。

获益多少?其实是账面浮盈,故事是这样的。

由于伯克希尔-哈撒韦股价持续低于其净流动资产价值,巴菲特买进了更多。当时,巴菲特并没有接管公司的想法,他采取的是典型的格雷厄姆式捡烟蒂投资法——股票价格便宜之极,以至于绩效稍有波动,或出现一个热情的买家,就能获利了结。

当时的CEO斯坦顿决定在1964年春天进行一次股票回购。伯克希尔-哈撒韦当时的总股本是1583680股,巴菲特合伙公司持有该公司7%的股份。在发出回购公告之前,斯坦顿询问过巴菲特,愿意以什么样的价格出售持股。巴菲特告诉他11.5美元,这比合伙公司买入价高50%。斯坦顿答应了这个价格。巴菲特计划从这一波的回购中获利。

但是1964年5月6日,斯坦顿给所有股东发出一封信,愿意回购225000股,但出价是每股11.375美元。这比他答应巴菲特的价格低了1/8美元。

斯坦顿的欺骗惹怒了巴菲特,巴菲特非但没有卖出股票,反而买入更多,而且是非常激进地买入,平均的买入价是14.86美元。巴菲特后来评价当时的情况说:“1965年年初买入的数量非常大。伯克希尔在1965年12月仅净运营资本这一项,便达到每股19美元。”

上述过程被描述为巴菲特对伯克希尔·哈撒韦产生了真正的兴趣,他看到了伯克希尔足够的资产和现金价值,以及市值远低于其资产和现金价值,这为他提供了一个足够的安全边际。并最终决定大量买进该公司的股票,正式控制了伯克希尔。

到1965年4月,巴菲特已经累计持有了公司总股本1017547股中的392633股。5月,他以38.6%的持股控制了伯克希尔董事会(当时,公司总市值约为1800万美元)。

不过伯克希尔的每一分钱都必须用于维持纺织业务,它没有富余的资金,此外还背负着250万美元的负债。

到了19664年,公司营收达到了5.3亿美元,但是却发生了亏损。在过去的9年时间里,公司资产负债表缩水一半。

在接手伯克希尔之后,巴菲特立刻向新贝德福德的媒体宣布,公司将照常运营,不会关闭工厂。幸运的是,伯克希尔-哈撒韦恰好赶上了当时人造纤维带动的行业复苏,看起来好像要东山再起了,并且这种繁荣一直持续了两年。不过,也就是两年!

之后就是破产倒闭,机器设备送人都被人鄙视等等情况。

在1998年7月20日《财富》杂志的文章里,巴菲特说:“看看斯坦顿和我的幼稚行为,毕竟,那1/8美元的差价对我们中的任何一个有何影响呢?他丢了工作,而我发现自己将合伙公司里超过25%的资金投在了一个几乎一无所知的糟糕生意里。”

“我们因为贪便宜而介入了一个糟糕企业。”他还说,原先推测公司会有很多运营资本,后来才知道只是一场幻觉。伯克希尔不但是一个雪茄烟蒂,而且是一个索然无味的雪茄烟蒂。

2010年,巴菲特声称收购伯克希尔·哈撒韦公司是他有史以来最大的投资错误,这项投资使他丧失了约2000亿美元的投资回报。如果他直接将这笔钱投资于保险业务,而不是买断伯克希尔·哈撒韦公司,那么这些投资将获得多数百倍的回报。

这也是巴菲特最值得令人钦佩的地方,敢于承认自己的错误,不自欺欺人。也是他常说的用内部记分牌来评价自己。

重要结论是,就当是而言,巴菲特看见的公开财务报表数字和实际接手去经营、乃至清算后的财务数据,天壤地别之差异!

这也是巴菲特之后转为价值投资者,而不是财务财报投资者的原因!