来源:雪球App,作者: 浩然斯坦,(https://xueqiu.com/7368170779/298341617)

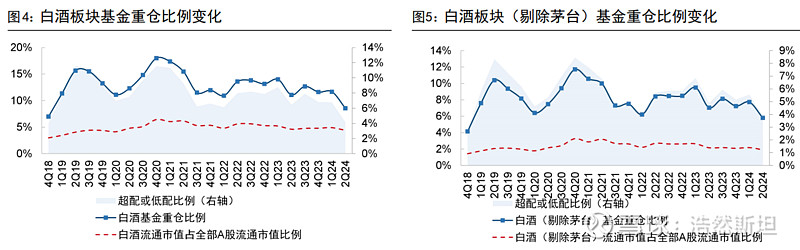

最近这个季度,各大基金经理大幅降低了白酒的仓位占比。从统计上来看,2023年1季度,白酒股占各大基金总仓位的8.2%,而截止2024年2季度,只占4.1%,刚好腰斩,回到了2018年四季度的白酒仓位占比水平。

2024年二季度,白酒股大幅下跌,酒ETF在二季度下跌了14.62%。股价是由最后一秒钟撮合成交的买卖价格决定的,短期大量的抛盘势必将拉低股价,现在回头看,过去一个季度白酒股价就是被基金经理拉下来的。

很多人就此唱衰白酒,认为基金经理看的更深,看得远。

这样说的人真是太看得起基金经理了,无非是追涨杀跌罢了。不说别的,回头看,基金经理如果真的这么厉害,2018年四季度白酒股爆发前夜,为啥白酒的仓位配置是史上最低,而在暴涨之后迅速跟风仓位翻倍?

不客气地讲,作为一个整体,基金经理过去三年是非常让人失望的,业绩是真的差。

过去三年,中证主动偏股基金指数总共下跌了37.85%,年化收益率是-16.98%,其中2022年的收益是-22.39%,2023年是-15.62%,2024年截止目前是-5.1%。

作为对比,过去三年,沪深300全收益指数总共下跌23.28%,年化收益率是-9.85%,其中2022年的收益是-19.84%,2023年是-9.14%,2024年截止目前是正的5.33%。

无论怎么比较,作为一个整体,过去三年主动基金的基金经理都是大幅跑输大盘了。

投资者在市场里投资,就好像水中游泳的鸭子。理性的评价基准只有一个,相对大盘的收益。只要你长期是跑赢大盘的,放心,你的长期收益差不了,而如果你一直跑输大盘,是没有独立选股的必要的,远不如买大盘宽指算了。

绝对收益是负的,相对收益也没跑赢大盘,投资者自然用脚投票选择远离。

2023年清盘基金数量创五年来新高,年内有超过400只产品发布清盘公告,256只正式清盘,绝大多数的原因是连续60个工作日基金净值低于5000万元。存量权益类产品中,仍有629只基金规模不足5000万元。

于是形成了一个非常负向的反馈,降薪。现在公募基金经理纷纷降薪,明星基金经理陆续辞了,有能力选择了离开,剩下的都是水平差的。

面对降薪潮,很多基金经理在摆烂。

一个表现是降低工作强度。

Wind数据显示,基金经理们不去调研积极了,上半年全行业共调研上市公司50913次,该数据与去年同期相比下降22%,环比下降19%。

另一个表现是投资行为短视,什么热追什么,抱团更加严重。

基金业上有一条不成文的潜规则:“如果你购买是最热门的股票而使客户资金遭受损失,那么你永远不会因此而丢掉你的饭碗。”

如果面临两种投资选择,第一种选择是购买严重低估但少有基金跟进的股票,第二种选择是购买高估但大家都在追捧的股票,那么大部分基金经理都会毫不犹豫地放弃赚大钱的可能性,而选择跟随大家。对于基金经理来说,更为重要的问题是万一短期投资失败了,可能会不得不下岗。

大家看看这几年公募的操作,现在基本全线抱团到了煤炭股,去赌高分红,不断抬升高股息股票的估值,硬是把高股息股票的股息率被动降低到跟消费股差不多的水平。跟当年抱团赛道股是一样的,从一个抱团,换成了另一种抱团。后果可以预见,就是未来在某个时候,煤炭股、石油股抱团踩踏,最后死伤无数。

基金经理讲起投资理念和公司分析来头头是道,开口巴菲特,闭口林奇,看似理念纯正,但真正做投资的时候,受机制束缚,他实际做的是最低级的追涨杀跌。

史上最伟大的基金经理彼得·林奇说:“我始终坚信一般业余投资者比专业基金管理人在投资上拥有更大的优势。”

个人投资者也根本不需要与其他人比较业绩高低,而基金经理每个季度都得公布投资业绩,不得不经常面对与同行比较的巨大压力,又有哪个业余投资者需要这样做呢?没有人会站在你身边不停地对你的季度或半年投资业绩指指点点、说三道四,也没有人质问你为啥这只股票三年不涨。

如果找不到基本面良好、十分具有投资吸引力的股票,个人投资者可以什么股票都不买。

找到好机会时,个人投资者也可以不受10%仓位的限制,想买到多少仓位就能买到多少仓位。

基金经理得遵守许多这样或那样的限制性规定,在投资中束手束脚,而个人投资者却自由得很,几乎是想怎么做就怎么做。

作为个人投资者,不像基金经理那样必须分散投资于许多只股票,完全可以集中投资于少数股票,而且可以利用比个人投资者多得多的业余时间来深入研究特定的几个行业,几家公司,在互联网时代,个人投资者的信息发掘能力可以强过基金经理。

如果一时找不到有吸引力的好股票,业余投资者完全可以空仓,抱着现金等待机会,而基金经理却不得不保有80%的仓位。

相比于基金经理,个人投资者最大的优势是独立。

这意味着你只依赖自己的研究分析进行投资决策,而不要理会什么热门消息,不要听证券公司的股票推荐,也不要看基金经理买了什么或卖了什么,根本不要在意。

走适合自己的投资方式,选择自己能理解的优质企业,深度研究,坚守能力圈,只在有安全边际时买入,个人投资者的投资结果不会比基金经理差。